みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びリピート系の投資を行っています。

2006年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。それぞれの投資方針やKPIについては別ブログにまとめていきます。

今回は、24年5月のFX運用実績について報告します。

本稿の目的は下記となります。

- 今月の取引実績を振り返っておきたい

- 運用実績が運用方針やKPI、2024年前半の運用方針に記載の方針に沿っているか確認したい

- 毎月の振り返りの中で運用方針との偏差を確認し、翌月の運用方針に反映する

FX投資の詳しい投資方針&KPIについては、こちらのリンクを参照してください。

atabowsの実際の設定内容については、こちらのリンクを参照してください。

スワップ系の投資方針については、こちらのリンクを参照してください。

リピート系の投資方針については、こちらのリンクを参照してください。

リピート系(CFD)の投資方針については、こちらのリンクを参照してください。

2024年前半(1~6月)の運用方針については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

運用方針、KPIの確認

まず最初に、初心忘れるべからずと言うことで、運用方針およびKPIを確認しておきます。KPIとはKey Performance Indicatorの略で数値目標を指します。

- 航路を守れ! by ジョン・C・ボーグル

- KPIの優先順位は、合計の未使用率>>>スワップ系&リピート系の未使用率>>合計の利益率>スワップ系&リピート系の利益率

- 運用実績が目標値以上になった場合、または未使用率が目標値以下になってしまう場合は追加設定を行わない

| 取引方式 | 月利 | 未使用率 |

| スワップ系 | 1.5~2.0% | 20%以上* |

| リピート系 | 1.5~2.5% | 30%以上 |

| 合計 | 1.5~2.0% | 25%以上 |

注記:月利および未使用率は集計時点での総資産(口座資産と未確定SWPの合計)に対しての割合と定義しています。

atabowsは、長期的に安定した運用を目指していますので、このあたりのKPIが心地よい値と感じています。

運用実績(未使用率、運用益、月利)

それでは、今月の運用実績を見ていきましょう。

atabowsはスワップ系はヒロセ通商、セントラル短資、外貨exで取引をしています。またリピート系は松井証券で取引しています。

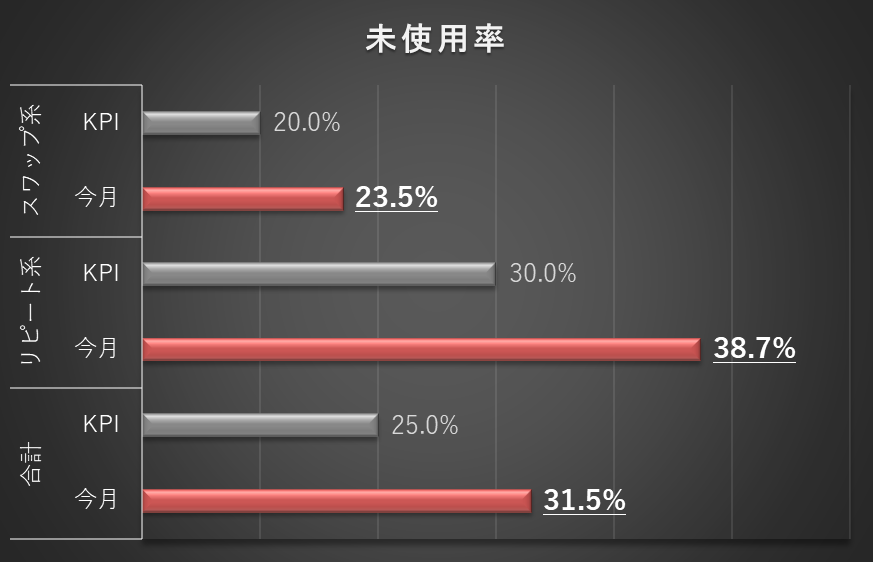

まず最初に、未使用率を確認しておきます。

スワップ系に関しては、運用方針通り4月から建玉の追加購入を再開していますが、今月もスワップ系、リピート系、合計のいずれもKPIをクリアしています。

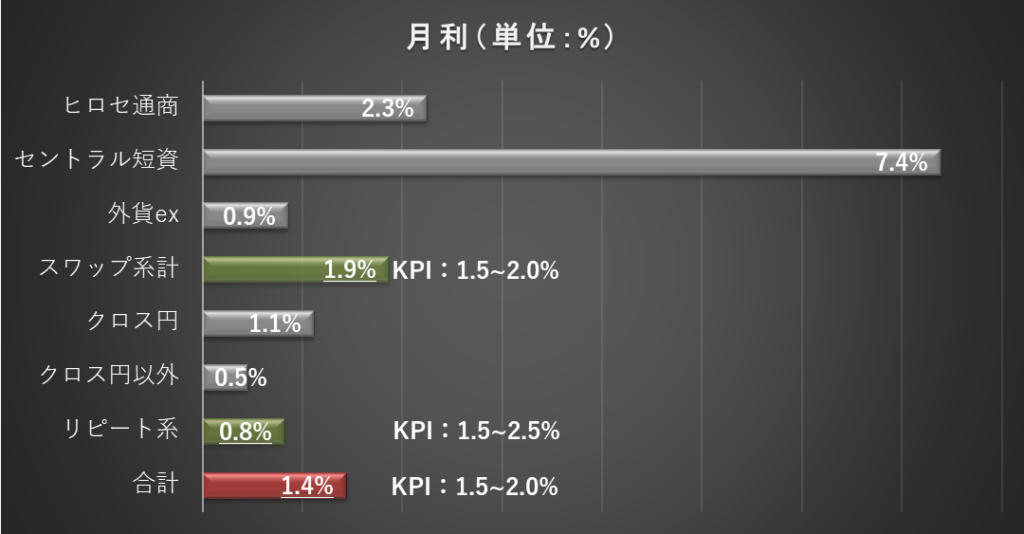

次に運用益です。まずはスワップ系は会社毎、リピート系はクロス円とクロス円以外の区分けで月利を見てみます。

スワップ系は月利1.9%、リピート系は同0.8%、合計では同1.4%となり、今月はKPIを達成することができませんでした。

リピート系の悪化原因につきましては、2つの要因があります。ひとつめは、クロス円の実勢レートがレンジを上抜けしてしまったことにより、新規約定が大幅に減ってしまったことが大きな要因です。実際4月は、クロス円全体で158回の決済がありましたが、5月は92回と約6割の決済回数となっています。

もうひとつの要因は、クロス円以外について、過去の週報で報告した通り、設定ミスにより18,648円の損切りを実施した結果が大きく影響しています。

前者については、やみくもに円安方向についていくのではなく、運用方針に従い、未使用率をキープすることや追加設定までの待機期間をきちんと守ることが重要です。

後者については、既に再発防止策を講じました。

因みに、スワップ系でセントラル短資が突出して月利が高いのは、建玉の平均レートが5.544円と、実勢レート(24年3月末時点で9.105円)と比べて大幅に低いこと、また万が一ストップロスにあった場合は、取引を手仕舞いするという方針を立てているので、投資資金を引き出ししているためです。

次に、運用益を取引方式別に見るとこのようになります。直近4ヶ月平均と比較しています。

スワップ系の運用益は86,120円となり、24年4月の過去最高益(86,688円)と同程度をキープしました。一方リピート系は、前述の通りクロス円、クロス円以外共に芳しくない結果であったことから、運用益は25,725円と平均を大幅に下回る成績となりました。その結果、合計としては111,845円と、平均を若干ながら下回る結果となりました。

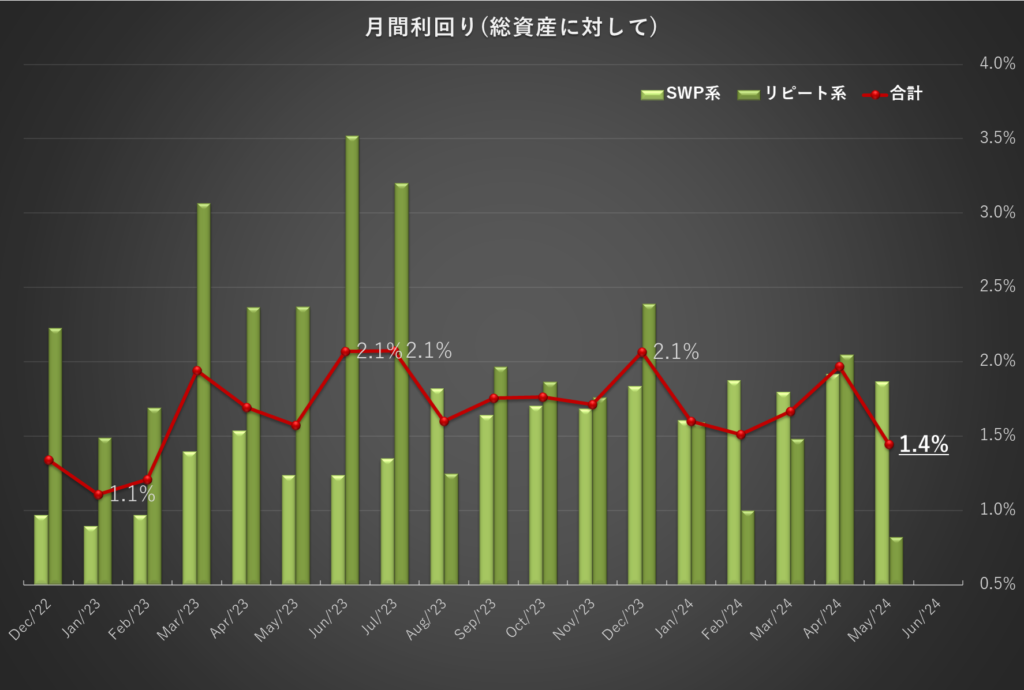

利回りの推移をグラフにするとこのようになります。

今月はスワップ系の月利が1.9%、リピート系が同0.8%、合計で同1.4%となり、合計が1.5%を下回ったのは23年1月以来となります。

リピート系の起爆剤として、6月よりCFD、具体的には日経225によるリピート系運用を開始します。当初は5/27にリリースされたマネースクエア社のトラリピCFDの活用を考えていましたが、調整額がマイナスであること、スプレッドがかなり広いことから、GMO外貨の外貨ex CFDにて運用を開始します。

注記:23年に税金対策として損出しを実施しましたが、月間利回りは損出し分は含まず通常運用をした場合で算出しています。

傾向として、

スワップ系は利回りが相対的に低い傾向にあるが安定している

リピート系は利回りが相対的に高い傾向にあるがボラティリティが高い

と感じています。従いまして、スワップ系はひたすら建玉を構築することで安定的にインカムゲインを獲得、リピート系は設定内で繰り返し約定することで市場の値動きを捉えキャピタルゲインを獲得、という両輪の投資を継続していきます。

口座資産(評価損益、総資産、口座清算価値)

つづいて、口座資産を見ていきましょう。

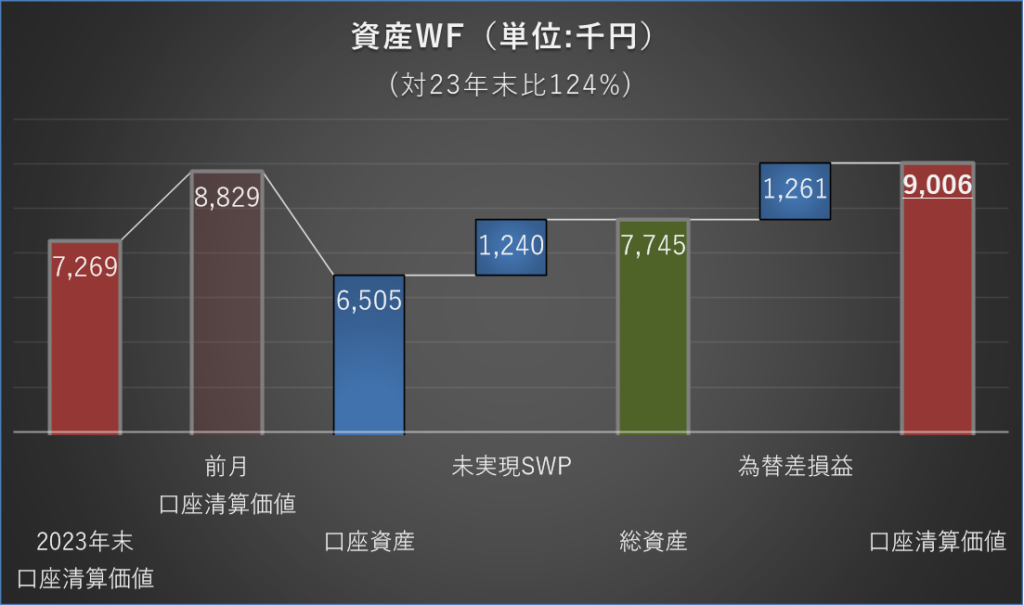

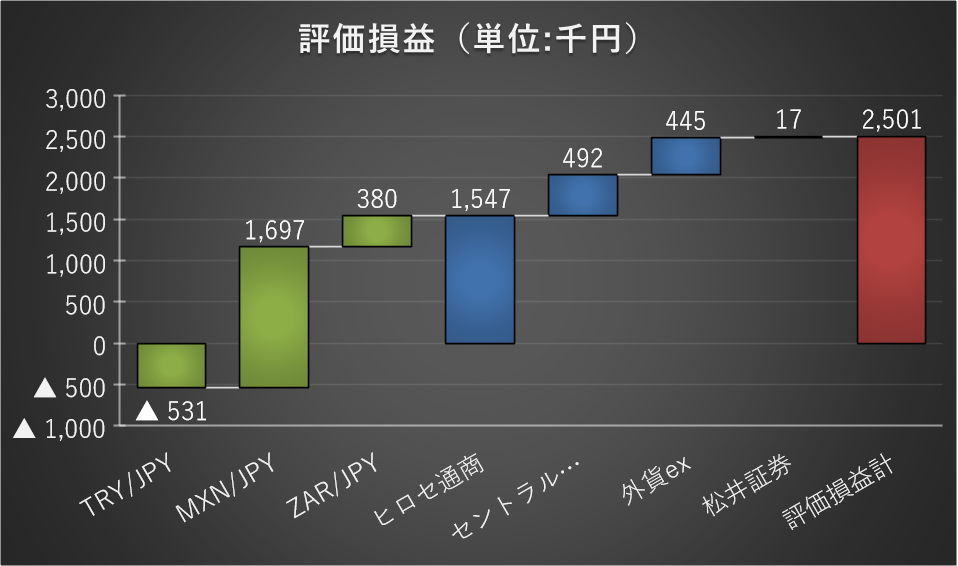

まずは、ウォーターフォールで資産全体の流れを把握します。口座資産と未実現SWPの合計である総資産は確定分です。これに対し、集計時における口座清算価値は、総資産に為替差損益を加えたものとなります。

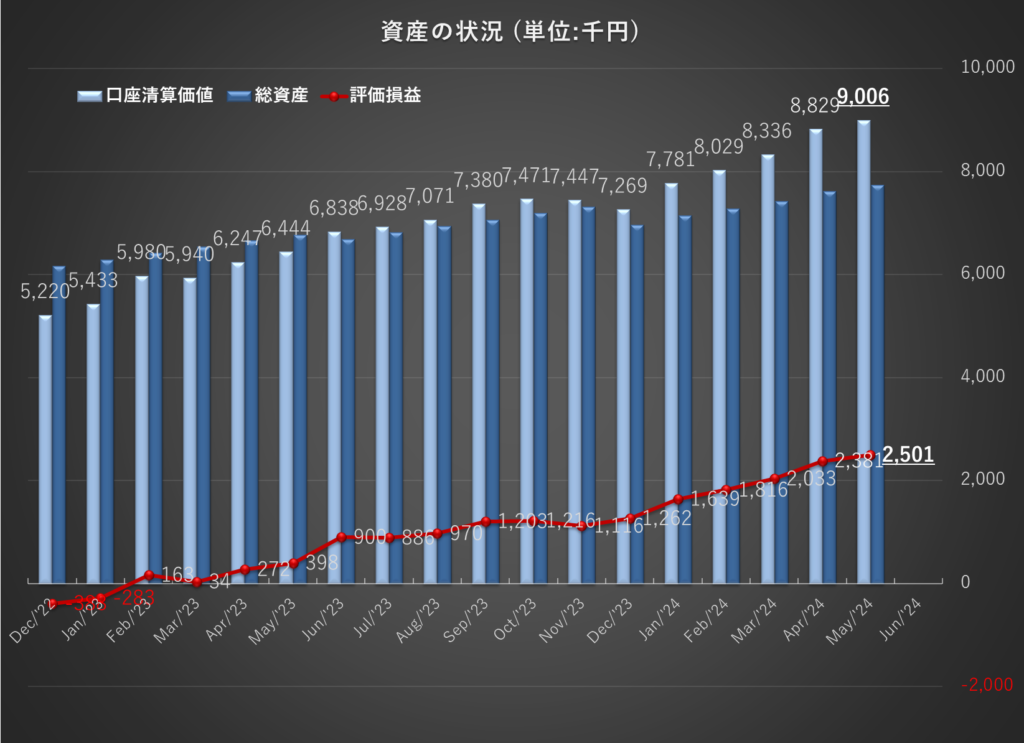

全体感としては、未実現SWP・為替差損益共に大きくプラスになっていますので、口座清算価値は、23年末比で124%と大幅増となっていて、金額としては今月終値ベースで9百万円を超えてきました。

資産の構図としては、

口座資産 < 総資産 < 口座清算価値

となっています。為替差損益は、コントロールが出来ない部分ではありますが、精神的には、この形(口座資産 < 総資産 < 口座清算価値)が落ち着きます。

次に、未実現SWPと為替差損益の合計である評価損益について、もう少し細かく見ていきましょう。

スワップ系投資のTRY/JPYに関して、評価損益が▲531千円となっていますが、内訳は未実現SWPが417千円、為替差損が▲947千円となっています。今月も円安に引っ張られ、TRY/JPYも若干値を戻していますが、6月初めに少額ですが損出しを実行する予定です。

atabowsは、評価損益をはじめとする資産額についてはKPIの対象にしていませんが、やはりマイナス評価よりプラス評価の方が嬉しいですよね。

他の類似手法を行っている方のブログ等を見てもらえるとわかりますが、本来atabowsの投資手法ならば評価損益はマイナスになる傾向が強いと思います。

一方、atabowsは、スワップ系では暴落時に追加投資を行い結果的に底値圏で建玉を持てたこと(いわゆるナンピン買い)により、MXN/JPY, ZAR/JPYにおいて大幅な評価益がでています。TRY/JPYは未だに評価損を抱えた状態ですが、トータルではそれを相殺してかなりの評価益の状態が築けています。

また、リピート系でもレートが円高傾向にあるときに長期保有用の建て玉を持った結果、評価損を薄めることが出来ていますし、円安方向にレンジが外れた場合は、やみくもに追従するということも行っていません。

これらの結果、合計ベースで評価益の状態がキープできています。安値圏になったときに追加購入ができる資金管理と実行する胆力が必要と考えています。

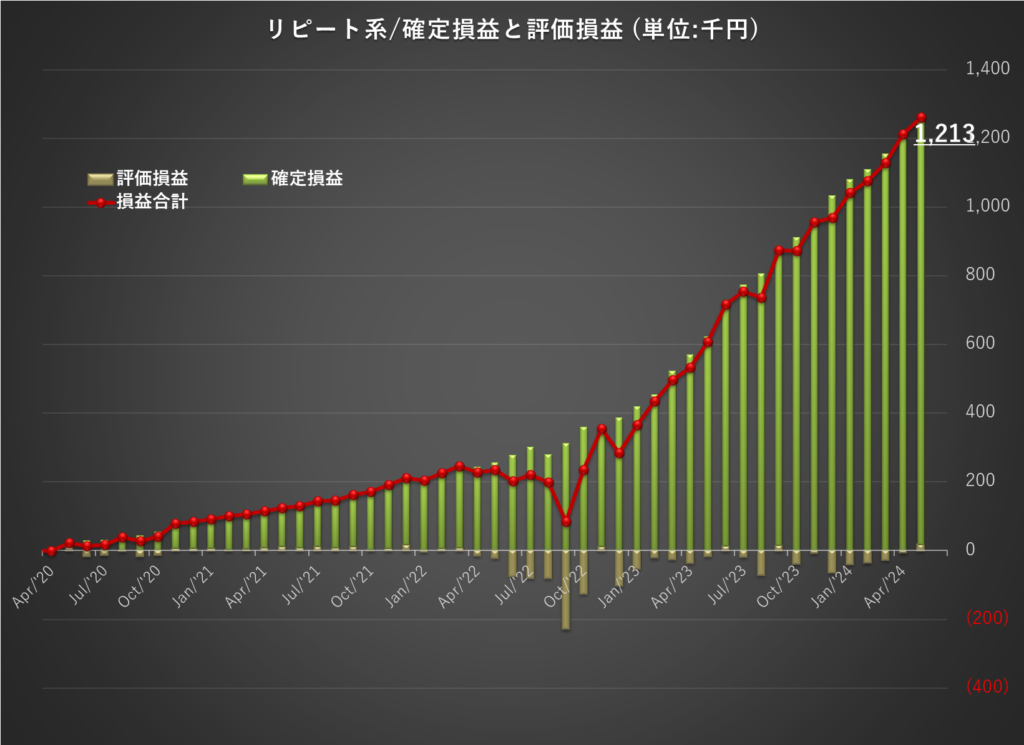

上記を裏付けるデータとして、リピート系の確定損益および評価損益を確認しておきます。確定益に対して評価損が少ないことが分かります。

本章の最後に、評価損益、総資産、口座清算価値の推移を見ておきましょう。金額は評価損益と口座清算価値について表記しています。

緩やかながら右肩上がりになっていることが分かります。

リピート系約定回数

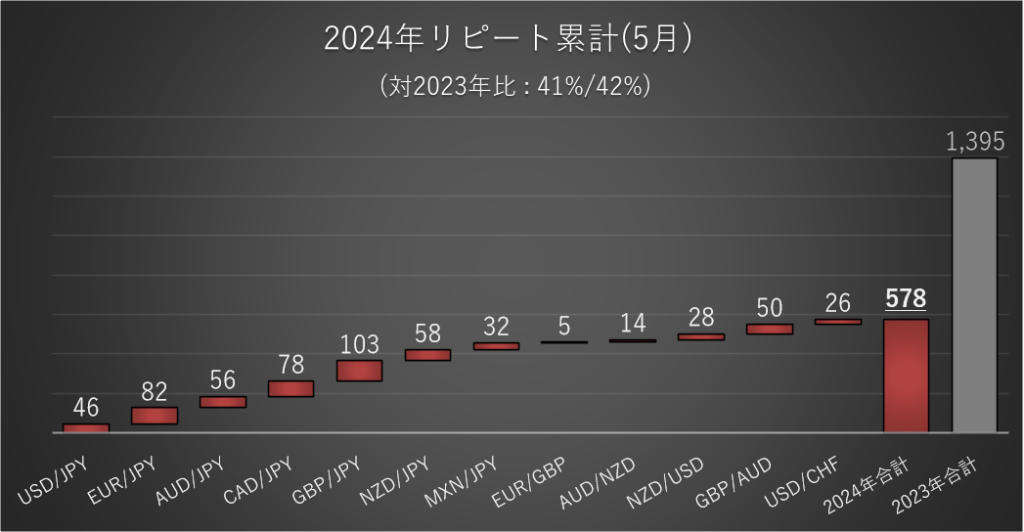

こちらはリピート系の約定回数です。リピート系の通貨毎の20224年累積を追っていきます。

先月からのクロス円以外の設定見直しの効果が出てきたのか、対2023年比41%ですので、単純に100%を12ヶ月で割った場合のリピート率(月8%、5月時累計は42%)にほぼ追いついてきました。

一方、先述の通り、クロス円に関しては、再び円安方向に進み過ぎたため、実勢レートが設定レートを外れてしまいましたので、来月(特に前半)は運用益が見込めませんが、運用方針に則り安全運用を心がけます。

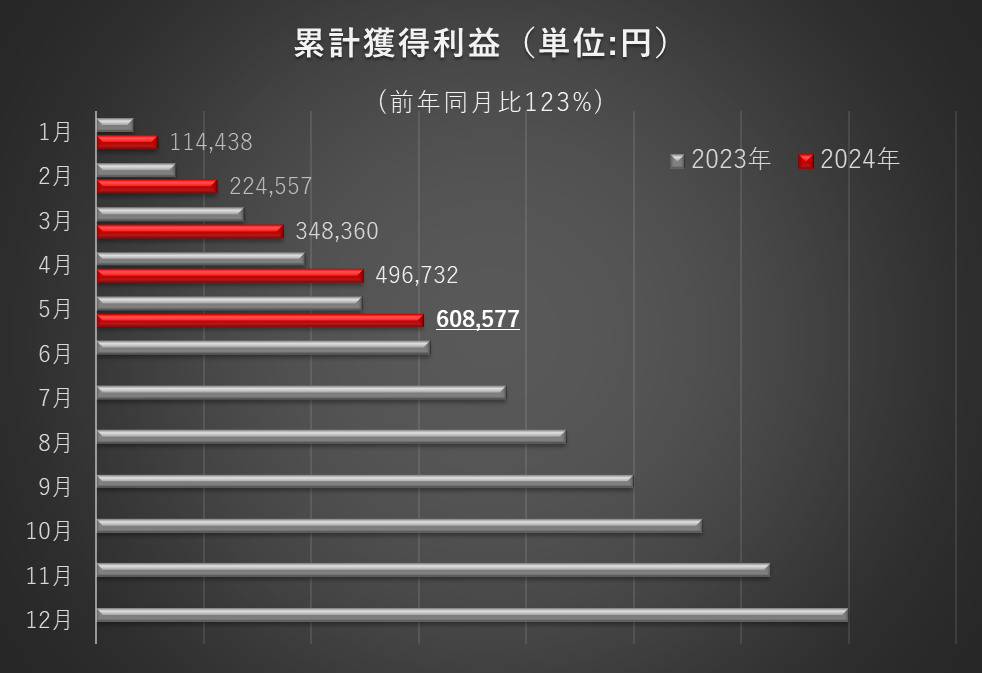

獲得利益の推移

獲得利益の推移です(カッコ内は損出し実施後の決算上の金額)。

- 22年最少益:11,505円

- 22年最高益:82,804円

- 22年累計:648,455円 (371,934円)

- 22年月平均:54,038円(30,995円)

- 23年最少益:69,894円

- 23年最高益:144,000円

- 23年累計:1,398,323円 (734,805円)

- 23年月平均:116,527円(61,234円)

- 24年1月:114,438円

- 24年2月:110,119円

- 24年3月:123,803円

- 24年4月:148,372円

- 24年5月:111,845円

- 24年累計:608,577円

- 24年月平均:121,715円

最後に、累計獲得利益を前年同月時と比べてみます。

5月までの累計は、前年同月比123%、且つ昨年の6月累計利益(621,617円)とほぼ同水準まで確定していますので、引き続き24年2Qも順調な滑り出しとなりました。このままの好調を続けられるか楽しみです。

まとめ

まとめとして、今月の総括および翌月の方針です。

今月の総括

- 未使用率に関して、スワップ系、リピート系、合計のいずれもKPIをクリアしている

- 運用益(月利)に関して、スワップ系は1.9%、リピート系は0.8%、合計では1.4%となり、リピート系と合計でKPIを達成することが出来なかった

翌月の方針

- スワップ系に関して、運用方針に基づき、損出しを実施する

- スワップ系に関して、損出しの結果により、建玉の追加購入もしくはリピート系への投資を実施する

- リピート系に関して、運用方針に基づき、設定の見直しを行う

- リピート系に関して、運用方針に基づき、リピート系(CFD)の運用を開始する

上記の元となる2024年前半(1~6月)の運用方針については、こちらのリンクを参照してください。

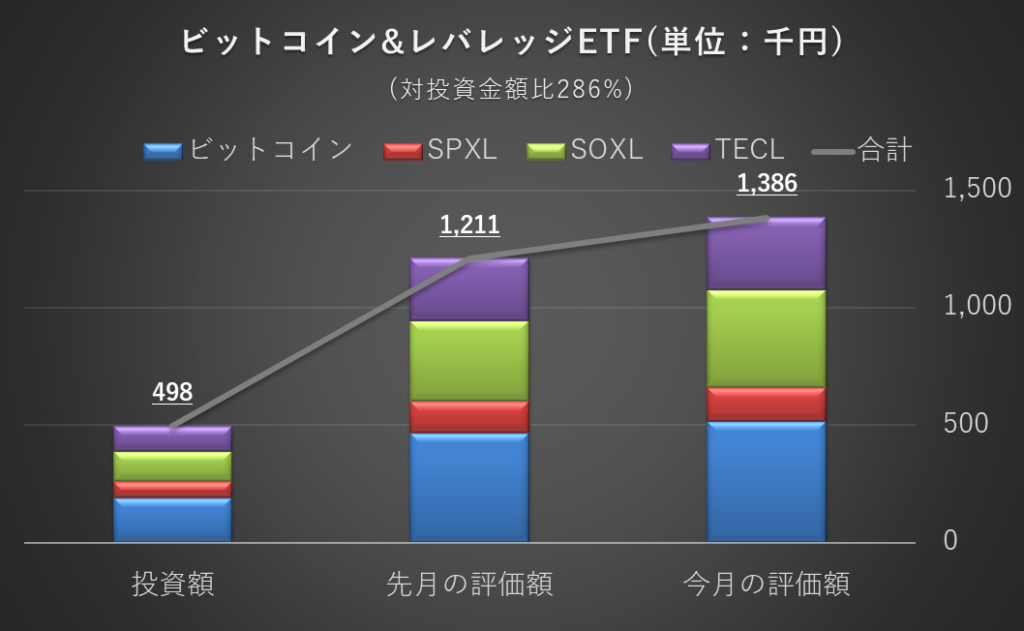

その他の高リスク資産

最後に、その他の高リスク資産の実績を紹介して終わりたいと思います。atabowsはFXの他に少額ですがビットコインとレバレッジETFを保有しています。

ビットコインに関して、atabowsはGMOコインで運用をしています。24年2月迄は毎月の積み立て投資をしていましたが、レートが高騰したことから24年3月からは毎月の積み立ては行っていません。レートが暴落した際は、スポット買いをするかもしれません。

次に、レバレッジETFに関して、atabowsは楽天証券で運用をしています。こちらは積立投資ではなく相場が下がった時点で裁量購入し、その後はずっと保有し続けてしています。

➡ リピート系(CFD)の原資確保のため、レバレッジETFは5/29に全て手仕舞いしました。

ビットコインとレバレッジETFの保有資産は以下の通りです。

| 保有数量 | 平均購入レート | 投資金額 |

| 0.0496BTC | 3,856,779円/BTC | 191,360円 |

| 銘柄名 | 保有数 | 平均価格 | 投資金額($) | ¥/$ | 円ベース |

| SPXL | 7 | $76.11 | $532.74 | 128.12 | ¥68,254 |

| SOXL | 54 | $18.72 | $1,010.71 | 128.16 | ¥129,532 |

| TECL | 24 | $35.31 | $847.47 | 128.21 | ¥108,654 |

| 合計 | $2,390.92 | ¥306,440 |

この投資に対して、今月末時点での資産を確認しておきます。実際には、レバレッジETFに関しては、5/29に手仕舞いしましたので、その時点での評価額となります。

レバレッジETFに関しては、3銘柄の合計投資額が306千円に対し、手仕舞い時の評価金額は870千円(約2.8倍)となりました。利益の564千円に対し、税金として約20%が控除され、投資金額と合わせた755千円をリピート系(CFD)の原資の一部として活用します。

今後のビットコインの運用方針ですが、ビットコインの所得税は、雑所得で総合課税扱いとなりますので、給与収入と一緒に課税されてしまいます。従いまして、atabowsはサラリーマンを辞めて給与収入が無くなるまで長期保有する予定です。その時には評価額が投資額比で100倍くらいになっていると嬉しいですね。

投資は自己責任でお願いします。