みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びFXとCFDでリピート系の投資を行っています。2006年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。

atabowsのブログは、FX/CFD投資の運用方針や運用実績の記録を残すものがメインとなっていますが、安全資産及び低リスク資産も含めた投資全般についても記録を残していきたいと思っています。

そこで、本記事も含めて、毎月の運用実績は下記のように分析をしていきたいと思います。

今回は、全体資産における24年9月の運用実績について報告します。

本稿の目的は下記となります。

- 今月の取引を振り返っておきたい

- 運用実績を確認し、リバランスの要否を確認する

- リバランスを実施した場合、ルール通りに行われたか記録を残す

老後資金およびxFIREに向けた資産形成の考え方については、こちらのリンクを参照してください。

投資全般におけるリバランスの方針については、こちらのリンクを参照してください。

資産取り崩し開始後におけるバケツ戦略については、こちらのリンクを参照してください。

FX投資における月次報告については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

運用方針の確認

まず最初に、ポートフォリオの確認をしておきます。あわせてリバランスの手法についてもおさらいをしておきます。いずれもリバランスの方針からの抜粋となります。

atabowsはリタイア後のポートフォリオとしてはリスク資産と安全資産を50%ずつ保有する、いわゆるカウチポテトポートフォリオを目標としていますが、現在は会社員として労働収入を得ていますので、もう少しリスクをとっても良いと考えています。具体的には、

リスク資産の比率を50~60%の間で推移させる

を基準においています。従いまして、年間の積み立て金も基本的にはこの比率で運用しています。

次に、リバランスの手法としては、下記2種類を考えています。

- 拡大積み立てによる修正:暴落時

- リバランスによる修正:暴落時、好況時

- 暴落の判断は、

- 判断指標として、S&P500を採用する

- 暴落の判断としては、毎月末の終値が直近高値から30%以上下落した場合、暴落ステージに入ったと判断する

- 暴落ステージに入ったと判断された場合、拡大積み立てによりリスク資産を通常の積み立て時より多く買う

- 具体的には、NISAの成長投資枠を使ってeMAXIS Slim(全世界株式)、いわゆるオルカンを購入する

- 購入は1回/月とし、1回あたりの金額は10万円とする

- 拡大積み立ての解除条件は、リスク資産の比率が55%を超えたとき、若しくは拡大積み立て用の予算(待機資金)がなくなったとき

- 毎5,11月末に比率を確認し、リバランスの発動要否を判定する。発動条件は、

- リスク資産の比率が50%を下回っていた場合、若しくは60%を上回っていた場合、翌月にリバランスを発動する。

- 具体的には、下記2案となるがノーセルリバランスでの対応を優先する

- 6,12月(ボーナス受取時)に実施する、低リスク資産と安全資産への資産配分を調整

- 保有資産間での移動(リスク資産⇔安全資産)

運用実績(資産推移、ポートフォリオ比率)

それでは、今月の運用実績を見ていきましょう。FXの運用実績については、具体的な金額ベースで報告していますが、資産全体については生々しすぎるので指数で報告をしますが、方向性は十分確認いただけると思います。

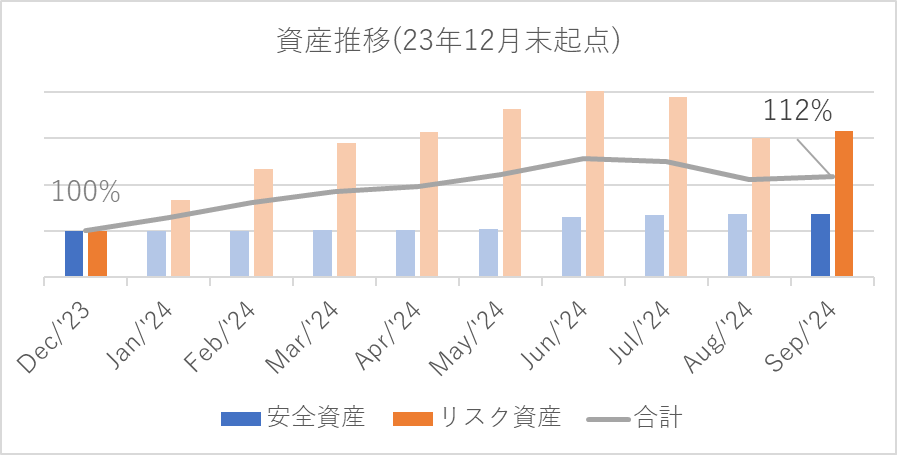

まずは、資産の推移となります。ベンチマークとして、2023年12月末時点の安全資産、リスク資産、合計値をそれぞれ100%として偏差を確認します。

安全資産については、基本的に半年に1回(6月、12月)積み立てを行います。これに伴い、安全資産は対23年12月末比で104%となりました。一方、リスク資産については、NISAでの積み立て投資、FX/CFDの確定利益、リスク資産の評価額の結果を受けて資産が増減し、その結果、対23年12月末比で122%と、先月と比べると若干プラスとなりました。これに伴い、資産合計では同112%と、先月並みの結果となっています。

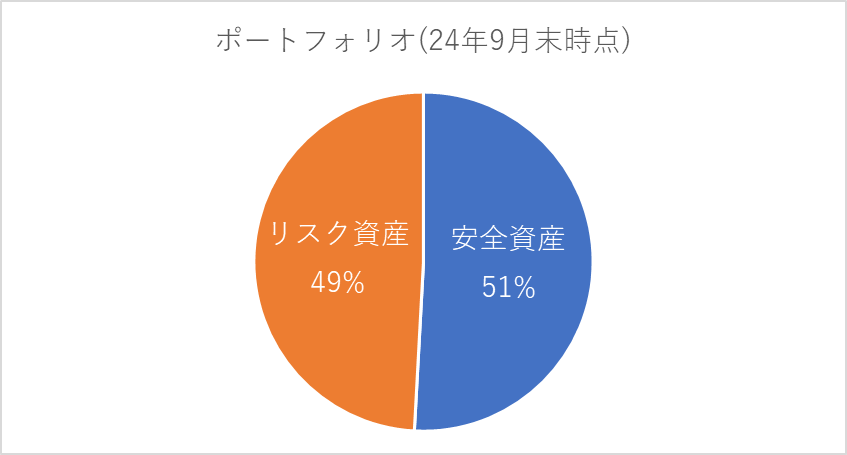

次に、ポートフォリオの比率を確認しておきます。

24年9月末時点でリスク資産:安全資産=49%:51%と、先月同様リスク資産の減少に伴い、安全資産の比率が50%を超えてきました。このままで推移するようであれば、12月に安全資産に投入する予定であった資金の一部を、リスク資産にて運用することを検討します。具体的には、毎月NISAで購入しているeMAXIS Slim全世界株式(通称、オルカン)の積立金額を増額します。

次に、拡大積み立て実施の要否について確認をしておきます。指標はS&P500を使います。

| 直近高値(A) (’24/9/30) | ’24/9終値(B) | (B)/(A) |

| 5,762 | 5,762 | 100.0% |

この結果を見てもわかるように、月末が最高値更新となっていますので、リバランスの方針に基づき、来月は拡大積み立ては発動しません。

atabowsは、拡大積み立ての判断するための指標としてS&P500の時価を使っていますが、日本人としては株式(ドル建て)x 為替(ドル円)の影響で資産額が増減しますので、オルカンの時価を使うほうが適切かもしれません。もう少し検討してみます。

資産寿命の確認

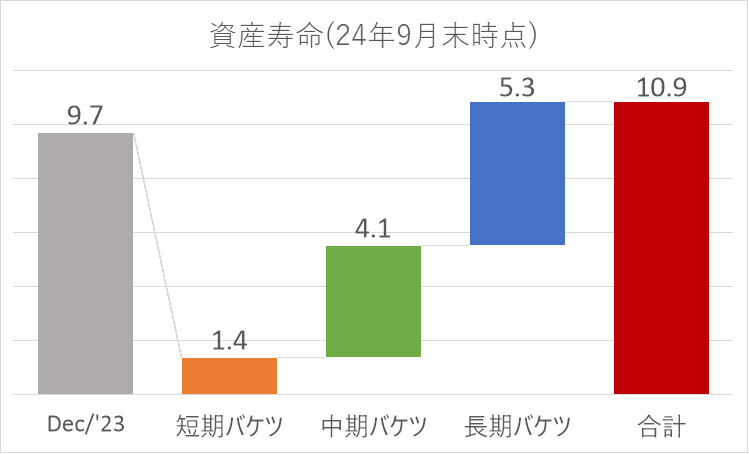

資産取崩し開始後におけるバケツ戦略については、リンク先のブログを参照いただきたいのですが、ここではバケツ戦略に基づき、生活費に対して資産寿命がどれくらいあるのか、を確認しておきたいと思います。ここでは1年間の必要生活費を、毎月の想定生活費の13ヶ月分と定義します。これに対して、各バケツ資産が何年分あるかという確認をしていきます。またxFIREが可能となる目安としては、トータルで20年以上と考えています。20年の妥当性については、別途検討したいと思います。

24年9月末時点での各バケツの資産寿命は、短期バケツ:1.4年(目標2.0年)、中期バケツ:4.1年(同8.0年)、長期バケツ:5.3年(同10.0年)、合計で10.9年(同20.0年)ですので、まだ目標の半分程度の進捗率です。atabowsは、今は労働収入および高リスク資産からのフロー収入がありますので、短期バケツへの充当は控えめにして、中・長期バケツをいかに効果的に満たしていけるかが当面の課題となります。

今後も、中期バケツに入れる資産としては10年変動国債の購入、長期バケツに入れる資産としてはNISA活用によるオルカンの購入を進めていきます。

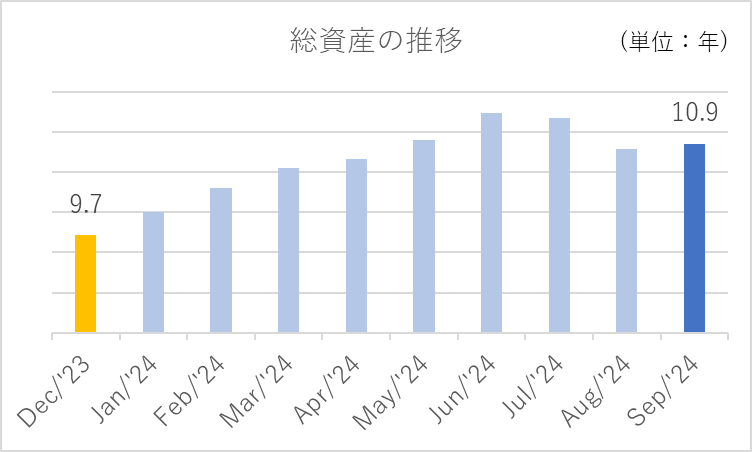

23年12月末からの総資産の推移をみると、この2ヶ月減少傾向にありましたが、一旦持ち直したことがわかります。ですが、今は資産形成ステージですので、株価の騰落、為替の変動に一喜一憂することなく、自分で決めたルールに基づき淡々と投資を継続していきたいと思います。

まとめ

最後に、今月の総括および翌月の方針をまとめて終わりたいと思います。

今月の総括

- 資産の推移は、対2023年12月末比で安全資産が104%、リスク資産が同122%、合計では同112%であった

- ポートフォリオはリスク資産:安全資産=49%:51%であった

- S&P500の対直近高値率は、100.0%であった。従い、来月は拡大積み立ては発動しない

- 資産寿命は、短期バケツ1.4年、中期バケツ4.1年、長期バケツ5.3年、合計10.9年(23年12月末と比べて+1.2年)であった

翌月の方針

- 特段の変更は必要なし。投資方針に従い運用する

投資は自己責任でお願いします。