みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びFXとCFDでリピート系の投資を行っています。

2006年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。それぞれの投資方針やKPIについては別ブログにまとめていきます。

atabowsのブログは、FX/CFD投資の運用方針や運用実績の記録を残すものがメインとなっていますが、安全資産及び低リスク資産も含めた投資全般についても記録を残していきたいと思っています。

そこで、本記事も含めて、毎月の運用実績は下記のように分析をしていきたいと思います。

今回は、24年8月のFX/CFD運用実績について報告します。

本稿の目的は下記となります。

- 今月の取引実績を振り返っておきたい

- 運用実績が運用方針やKPI、2024年前半の運用方針に記載の方針に沿っているか確認したい

- 毎月の振り返りの中で運用方針との偏差を確認し、翌月の運用方針に反映する

FX投資の詳しい投資方針&KPIについては、こちらのリンクを参照してください。

atabowsの実際の設定内容については、こちらのリンクを参照してください。

スワップ系の投資方針については、こちらのリンクを参照してください。

リピート系の投資方針については、こちらのリンクを参照してください。

リピート系(CFD)の投資方針については、こちらのリンクを参照してください。

2024年後半(7~12月)の運用方針については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

運用方針、KPIの確認

まず最初に、初心忘れるべからずと言うことで、運用方針およびKPIを確認しておきます。KPIとはKey Performance Indicatorの略で数値目標を指します。

- 航路を守れ! by ジョン・C・ボーグル

- KPIの優先順位は、合計の未使用率>>>スワップ系&リピート系の未使用率>>合計の利益率>スワップ系&リピート系の利益率

- 運用実績が目標値以上になった場合、または未使用率が目標値以下になってしまう場合は追加設定を行わない

| 取引方式 | 月利 | 未使用率 |

| スワップ系 | 1.5~2.0% | 30%以上* |

| リピート系 | 1.5~2.5% | 30%以上 |

| 合計 | 1.5~2.0% | 30%以上 |

注記:月利および未使用率は集計時点での総資産(口座資産と未確定SWPの合計)に対しての割合と定義しています。

atabowsは、長期的に安定した運用を目指していますので、このあたりのKPIが心地よい値と感じています。

24年8月より、全ての未使用率KPIを30%以上としました。

運用実績(未使用率、運用益、月利)

それでは、今月の運用実績を見ていきましょう。

atabowsはスワップ系はヒロセ通商、セントラル短資、外貨exで取引をしています。またリピート系は松井証券で取引しています。

また、リピート系の起爆剤として、24年6月よりCFD、具体的には日経225によるリピート系運用を開始しました。当初は5/27にリリースされたマネースクエア社のトラリピCFDの活用を考えていましたが、調整額がマイナスであること、スプレッドがかなり広いことから、GMO外貨の外貨ex CFDにて運用を開始しました。

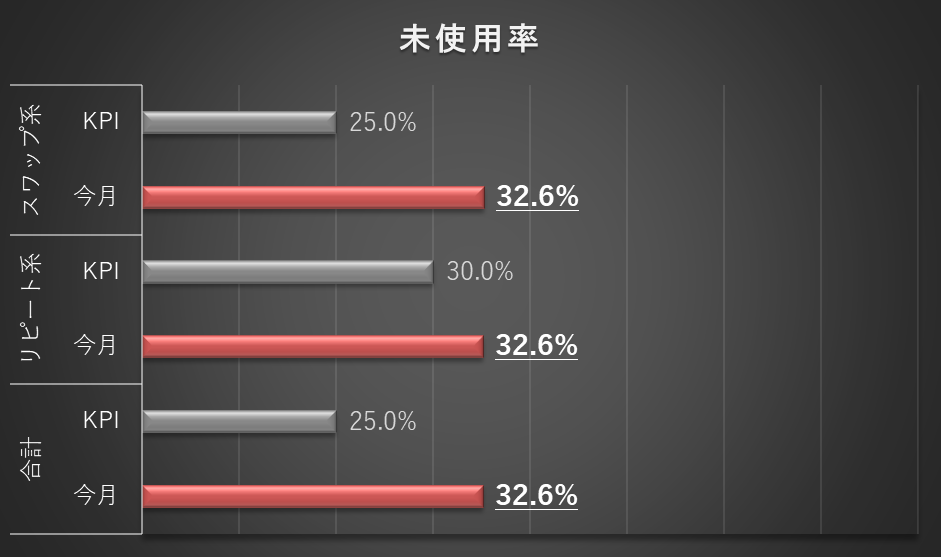

それでは、まず最初に未使用率を確認しておきます。

スワップ系、リピート系、合計のいずれもKPIをクリアしています。

スワップ系、合計に関して、今月からKPIを25%から30%に引き上げました。

7月中旬から8月初旬におけるクロス円の暴落(米ドルは161.7円から141.6円と約20円の円高)程度では、atabowsのこれまでの未使用率の設定でも全く心配のない状態ではありましたが、念には念を入れて前倒しで安全側にシフトしました。

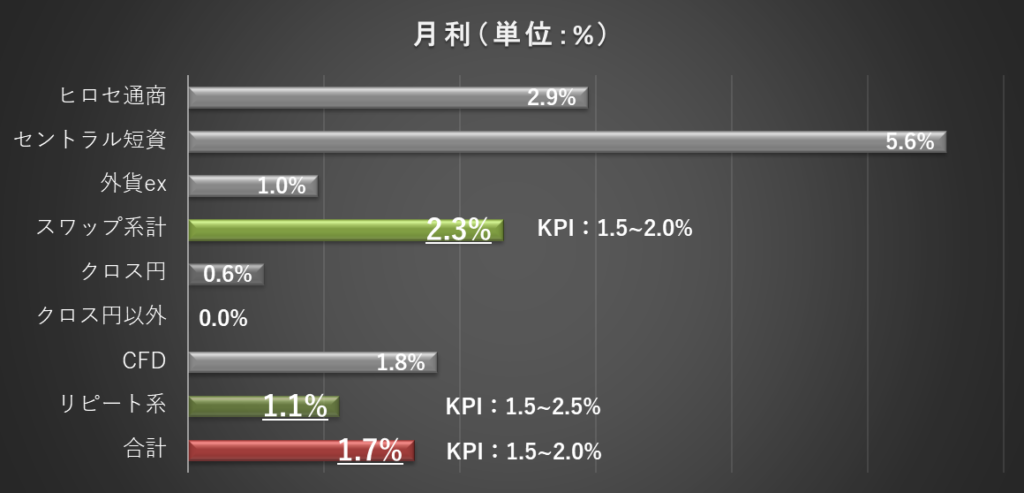

次に運用益です。スワップ系は会社毎、リピート系はクロス円とクロス円以外、CFDの区分けで集計していきます。

スワップ系は月利2.3%、リピート系は同1.1%、合計では同1.7%となり、KPIを達成することができました。

スワップ系に関して、今月もKPI上限以上の結果となりました。但し先月の繰り返しになりますが、今後は新興国通貨も政策金利を下げてくることが予想され、それに伴いスワップ付与率も減少してきますので、取引方針に従い定期的に建て玉を追加していきます。

因みに、スワップ系でセントラル短資の月利が突出して高いのは、建玉の平均レートが5.5円と、実勢レート(24年8月末時点で7.3円)と比べて大幅に低いこと、また万が一ストップロスにあった場合は、取引を手仕舞いするという方針を立てているので、投資資金を定期的に引き出ししているためです。

リピート系(FX)に関して、資金をクロス円およびCFDに集中させたかったので、8月初旬に損出しを実施し、クロス円以外の建て玉を全て決済しました。年間を通して実施する損出しの一部としてのアクションであり、且つポートフォリオも整理できスッキリしました。

資金をクロス円、CFDに集中をさせたものの、リピート系(FX)はKPIを達成することができませんでした。クロス円は6通貨(USD、EUR、AUD、CAD、GBP、NZD、MXN)で取引していますが、大半の通貨で、レートが設定レンジを下回ったことが原因です。未使用率KPIを守りながら追加設定を考えたいと思います。

また、松井証券の場合、スワップポイントは建て玉を決済した時点で口座に反映されますので、日々決済されるというものではありませんが、毎日付与されて評価損益としてはプラスに働くことには違いありませんので、1ヶ月当たりのスワップポイントの金額を調べてみたいと思います。因みに8月末時点でのスワップポイントは35,984円でした。

一方、リピート系(CFD)に関しましては、利回りは1.8%とKPIの1.5~2.5%のレンジ内に収まりました。先月も1.6%とレンジ内でしたので、現状をキープしていきたいと思います。

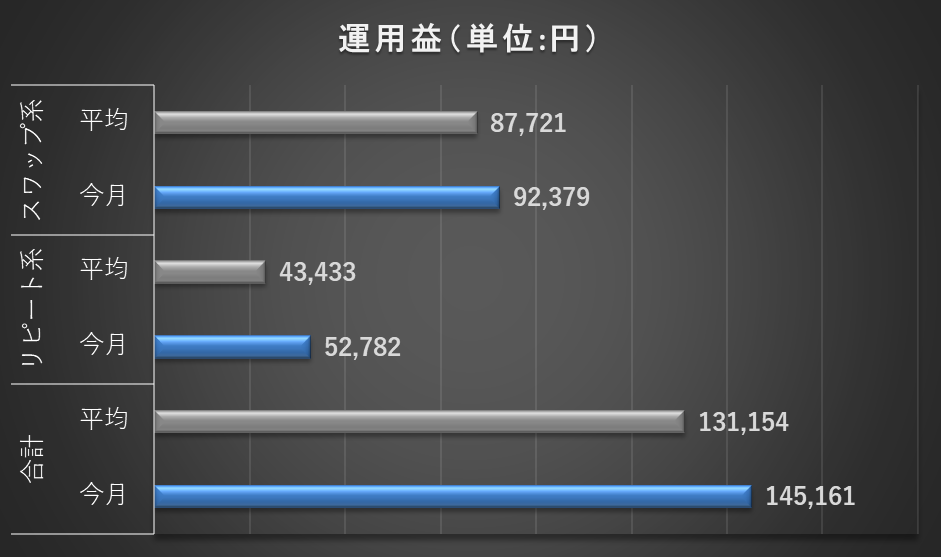

次に、運用益を取引方式別に見るとこのようになります。直近4ヶ月平均と比較しています。

スワップ系の運用益は92,379円となり、今月も過去最高益を更新しました。一方リピート系は、前述の通りFXが芳しくない結果でしたが、CFDによる援護を受けたため、運用益としては52,782円とKPIは未達であったものの、なんとか平均はアウトパフォームすることができました。その結果、合計としては145,161円と、こちらも平均をアウトパフォームすることができました。スワップ系が安定している間にリピート系(FX)ももう一度軌道に乗せたいところです。

利回りの推移をグラフにするとこのようになります。

注記:23/24年に税金対策として損出しを実施しましたが、月間利回りは損出し分は含まず通常運用をした場合で算出しています。

昨年はリピート系、今年はスワップ系がけん引していることがわかります。スワップ系は今後政策金利の引き下げに伴い減少方向に行くことが想定されますので、建て玉の追加による利回り確保を図りつつ、リピート系(FX)の利回り改善策を考えていきたいと思います。とはいえ、平均利回りは横ばいで安定していますので、大きな方針変更は考えていません。

毎月繰り返しになりますが、スワップ系は、ひたすら建玉を構築することで安定的にインカムゲインを獲得、リピート系は、設定内で繰り返し約定することで市場の値動きを捉えキャピタルゲインを獲得、という両輪の投資を継続していきます。

口座資産(評価損益、総資産、口座清算価値)

つづいて、口座資産を見ていきます。

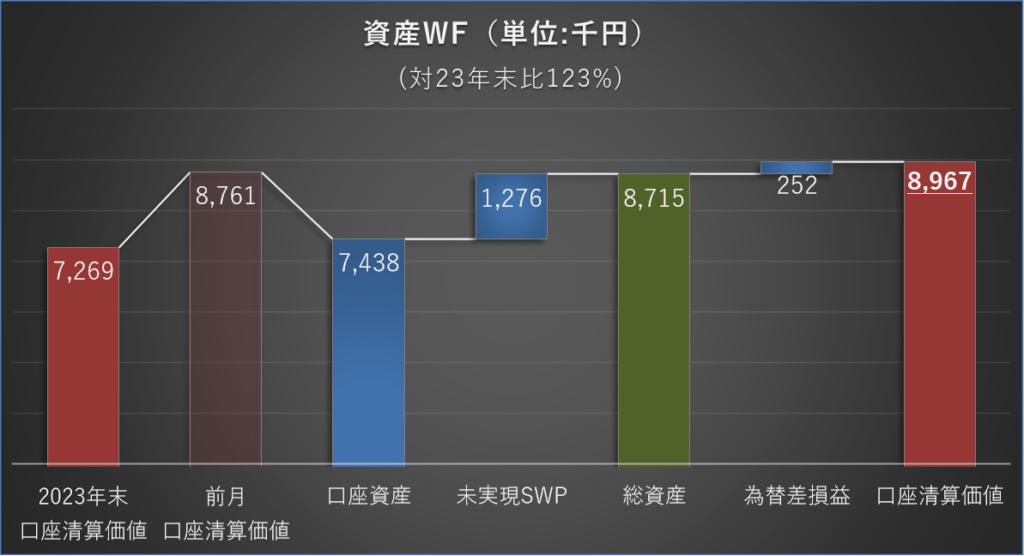

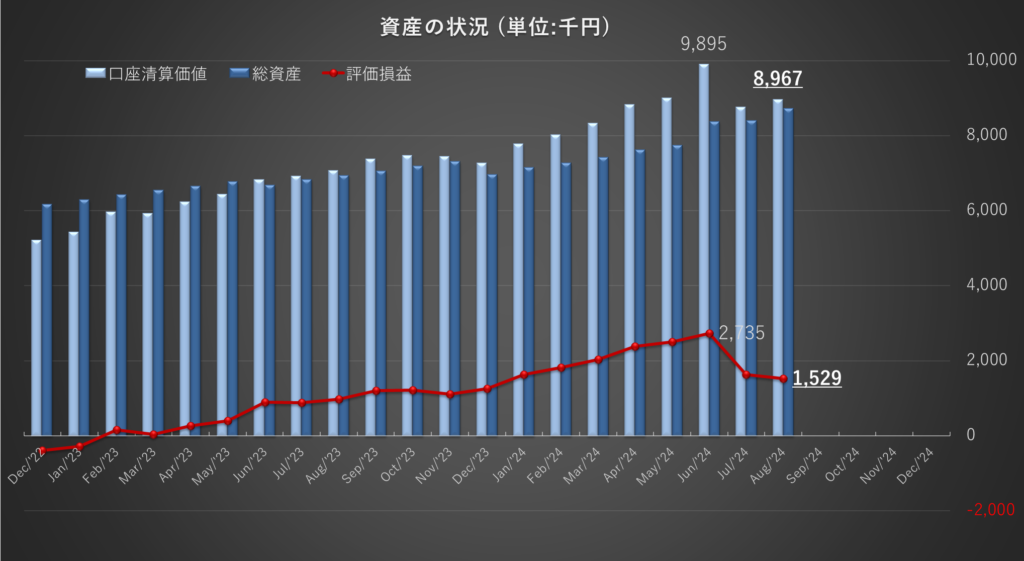

まずは、ウォーターフォールで資産全体の流れを把握します。口座資産および未実現SWPの合計である総資産は、確定している金額です。これに対し、口座清算価値は、総資産に為替差損益を加えたものとなり、為替の影響受け変動します。

今月は、前述のとおりクロス円が大幅に円高方向に進んだため、為替差損益が先月の35万円から25万円と、先月の100万円減と比べると少額ではありますが目減りしました。

口座清算価値は、先月から20万円程増加していますが、今月初めに50万円程低リスク資産からリピート系(CFD)に資金を移動したにも関わらずプラス20万円だけですので、実質は先月より30万円程減少していることになります。但し、一連の円高&株安にもかかわらずこの程度の減少で済んでいるということは、現在の設定が攻めすぎず(守りすぎず)の良い塩梅であるのでは、と思っています。

資産の構図としては、今月も

口座資産 < 総資産 < 口座清算価値

となっています。為替差損益は、コントロールが出来ない部分ではありますが、精神的には、この形(口座資産 < 総資産 < 口座清算価値)が落ち着きます。

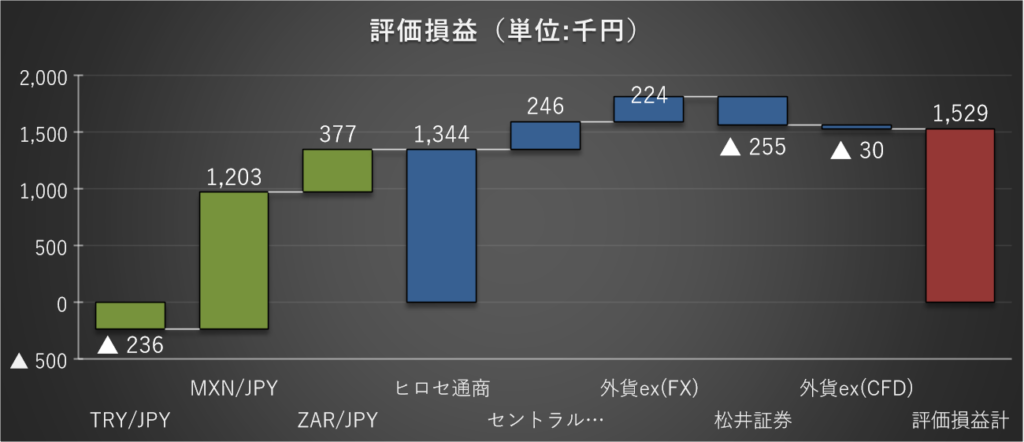

次に、未実現SWPと為替差損益の合計である評価損益について、もう少し細かく見ていきましょう。

atabowsは、スワップ系では暴落時に断続的に追加投資を行い、結果的に底値圏で建玉を持てたこと(いわゆるナンピン買い)により、MXN/JPY, ZAR/JPYにおいて大幅な評価益がでています。TRY/JPYは、未だに評価損を抱えた状態ですが、トータルではそれを相殺してかなりの評価益の状態が築けています。

また、リピート系に関しても、レートが円高傾向にあるときに長期保有用の建て玉を持った結果、評価損を薄めることが出来ていますし、円安方向にレンジが外れた場合は、やみくもに追従するということも行っていません。

これらの結果、合計ベースで評価益の状態がキープできています。安値圏になったときに、追加購入ができる資金管理と実行する胆力が必要と考えています。

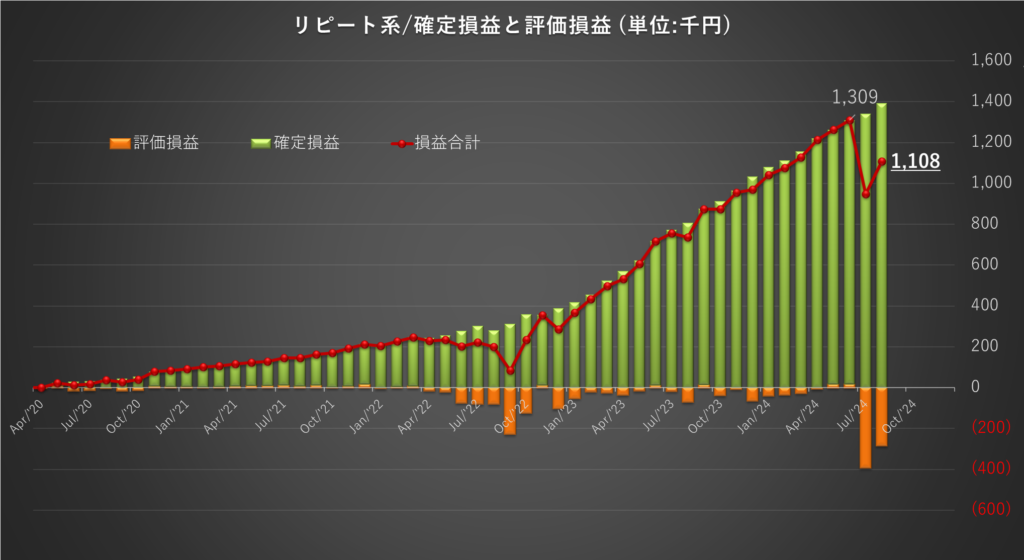

上記を裏付けるデータとして、リピート系の確定損益および評価損益を確認しておきます。金額は、最高額と当月の評価額を表しています。先月と比べて評価損が減り、確定益と評価損の合計額が持ち直してきたことがわかります。いずれは過去最高額を超えてくるでしょう。

本章の最後に、評価損益、総資産、口座清算価値の推移を見ておきましょう。金額は、最高額及び当月の評価損益と口座清算価値を表しています。

こちらの評価損益は、先月より減少していますが、これはスワップ系(FX)、特にMXN/JPYの影響を受けています。前述のとおり、USD/JPY換算で40円も暴落(月末比では約20円)したにもかかわらず、約10万円の微減で済んでいるということで、今後も策定している投資方針&KPIに則って運用を継続していきたいと思います。近いうちに、口座清算価値が1千万円の大台に乗ることを期待したいです。

獲得利益の推移

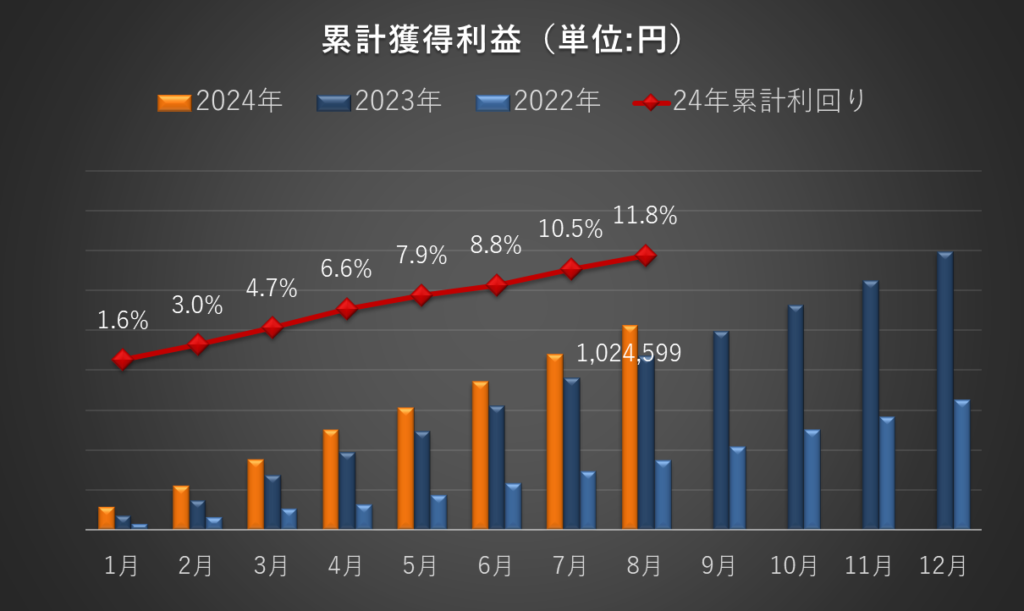

獲得利益の推移です(カッコ内は損出し実施後の金額)。

- 利回り:10.5%

- 最少益:11,505円

- 最高益:82,804円

- 累計:648,455円 (371,934円)

- 月平均:54,038円(30,995円)

- 利回り:20.1%

- 最少益:69,894円

- 最高益:144,000円

- 累計:1,398,323円 (734,805円)

- 月平均:116,527円(61,234円)

- 24年1月:112,026円

- 24年2月:109,408円

- 24年3月:128,429円

- 24年4月:150,121円

- 24年5月:111,845円

- 24年6月:128,931円(▲106,669円)

- 24年7月:138,678円

- 24年8月:145,161円(▲78,103円)

- 累計:1,024,599円 (565,735円)

- 月平均:128,075円(62,859円)

最後に、累計獲得利益と累計利回りをグラフにします。

8月までの累計獲得利益が100万円を超えました。更に、既に昨年の9月累計獲得利益(998,379円)も超えています。今後もこのままの好調を続けられるか楽しみです。

フロー収入 月額20万円達成時期の見通し

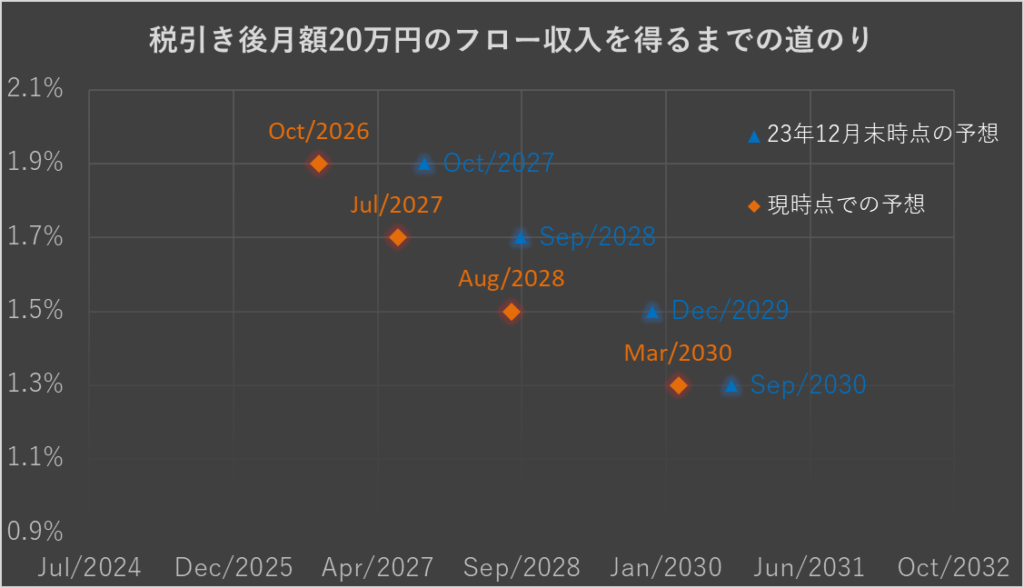

Atabowsは、税引き後の金額で、月額20万円をフロー収入のひとつの目安としています。そこで、月額20万円がいつ頃達成できそうかという見通しを見ておきたいと思います。このグラフは、縦軸が月利(%)、横軸は時間を表し、月利が1.3%、1.5%、1.7%、1.9%の場合で、税引き後20万円を得る予想時期をプロットしています。青色が2023年12月末時点の予想、オレンジ色が現時点の予想となります。

現時点の予想としては、2026年10月~2030年3月のどこかで達成するであろうということがわかります。2023年12月時点では、もっとも楽観的なケース(月利1.9%)で2027年10月でしたので、1年以上前倒しの予想が出てきています。はやければ、2年後の今頃には達成できている、かもしれません。

まとめ

まとめとして、今月の総括および翌月の方針です。

今月の総括

- 未使用率に関して、スワップ系、リピート系、合計のいずれもKPIをクリアしている

- 運用益(月利)に関して、スワップ系は2.3%、リピート系は1.1%、合計では1.7%となり、スワップ系はKPI以上、リピート系はKPI未達、合計では、KPIを達成することが出来た

翌月の方針

- スワップ系に関して、建玉の追加購入を実施する

- リピート系に関して、運用方針に基づき設定の見直しを実施する

上記の元となる2024年後半(7~12月)の運用方針については、こちらのリンクを参照してください。

その他の高リスク資産

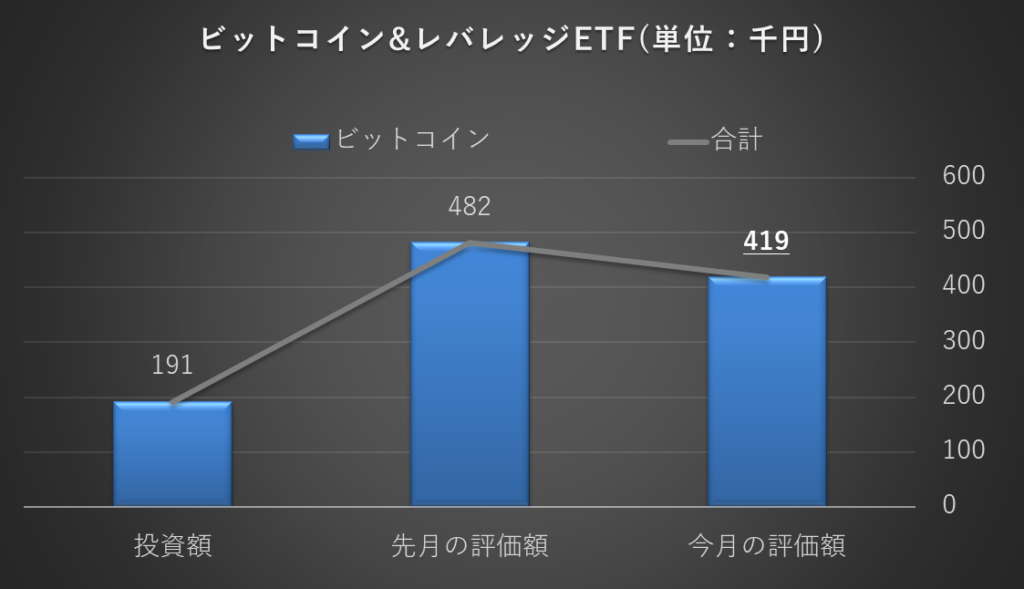

最後に、その他の高リスク資産の実績を紹介して終わりたいと思います。atabowsは、FXの他に、少額ですがビットコインとレバレッジETFを保有しています。

ビットコインに関して、atabowsはGMOコインで運用をしています。24年2月迄は毎月の積み立て投資をしていましたが、レートが高騰したことから、24年3月以降は毎月の積み立ては行っていません。レートが暴落した際は、スポット買いをするかもしれません。

次に、レバレッジETFに関して、atabowsは楽天証券で運用をしています。こちらは積立投資ではなく相場が下がった時点で裁量購入し、その後はずっと保有し続けてしています。

➡ リピート系(CFD)の原資確保のため、レバレッジETFは5/29に全て手仕舞いしました。短期投資として、暴落時には再投資するかもしれません。

ビットコインとレバレッジETFの保有資産は以下の通りです。

| 保有数量 | 平均購入レート | 投資金額 |

| 0.0496BTC | 3,856,779円/BTC | 191,360円 |

この投資に対して、今月末時点での資産を確認しておきます。現在は、ビットコインのみ保有しています。

評価額は、対投資比率219%、対先月比87%となりました。

今後のビットコインの運用方針ですが、ビットコインの所得税は、雑所得で総合課税扱いとなりますので、給与収入と一緒に課税されてしまいます。従いまして、atabowsは、サラリーマンを辞めて給与収入が無くなるまで長期保有する予定です。その時には、評価額が投資額比で100倍くらいになっていると嬉しいですね。

投資は自己責任でお願いします。