こんにちは、atabowsです。

atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから20年が経ち、試行錯誤の末、2022年から現在のスタイルに落ち着きました。各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説していきます。

本ブログのメインパートであるFX・CFDは、趣味と実用を兼ねた運用ですが、今後、労働収入からの資金投入は予定していません。労働収入から確保した資金は、老後の生活資金やサイドFIREやバリスタFIREといったナントカFIRE(atabowsはxFIREと呼んでいます)用の投資に充てていきます。

一方で、増えた資産はいつか取り崩しステージを迎えます。「足りなかった」はもちろん避けたいですが、「亡くなる時が一番リッチだった」も少しさみしい。つまり資産形成と同じくらい“活用”も大事。

そこでatabowsは、資産の活用計画として「バケツ戦略」に着目しました。

この戦略の有効性を、本番前に模擬的に検証していくのがこのシリーズの目的です。

そこで当ブログでは、以下3本立てで毎月の運用実績を分析していきたいと思います。

というわけで、今回は『バケツ戦略の検証として、26年1月の基礎生活費における資産のカバー状況』について報告します。

関連する記事に関しては、以下のリンクを参照してください。

それでは、本稿の目次は以下となります。

はじめに

atabowsの基礎情報として、2029年に55歳を迎えること、かつ予定では第2子のyuka(アイキャッチ画像でへっぴり腰でラクダに乗っている子)が大学を卒業する年を迎えます。この年迄にバケツ戦略でいうところの20年分の資産形成を達成させることが目標です。

バケツ戦略の考え方については、以下のブログを参照してください。

検証ルール

それでは、検証ルールについて説明します。本検証は、あくまで本番の取り崩し前の模擬段階ということで、一部本番とは異なるルールも適用します。

- バケツの大きさ:取崩し開始後に想定される生活費(以下、想定生活費)の1年分を原単位とする

- 毎月の支出:現時点における基礎生活費(≠想定生活費)とする

- 基礎生活費:水道光熱費、住居費(含む固定資産税)、通信費、保険料(掛け捨て医療保険のみ)、食費・日用品費、交通費(カーシェアリング代)、家電製品費とする

このルールにて収支の確認を行い、来るべき取り崩し開始時期にスムーズに運用開始できるよう検証していきます。

基礎生活費の推移

基礎生活費の推移

まずは、基礎生活費について確認していきます。今回の検証では、生活費全体ではなく基礎生活費を疑似取り崩し対象としています。その理由は以下の通りです。

- 検証対象外の支出:資産取り崩し開始時期には不要

- 子供たちの学費や生活費

- atabowsの私的年金の積み立て費用

- 現状の生活費の特徴:将来的には減額方向に向かい、そこからゆとり費を含んだ生活費全体をカバー

- 食費・日用品費にも子供たちの分が含まれている

- 会社員として必要な交際費や被服代等の必要経費も含まれている

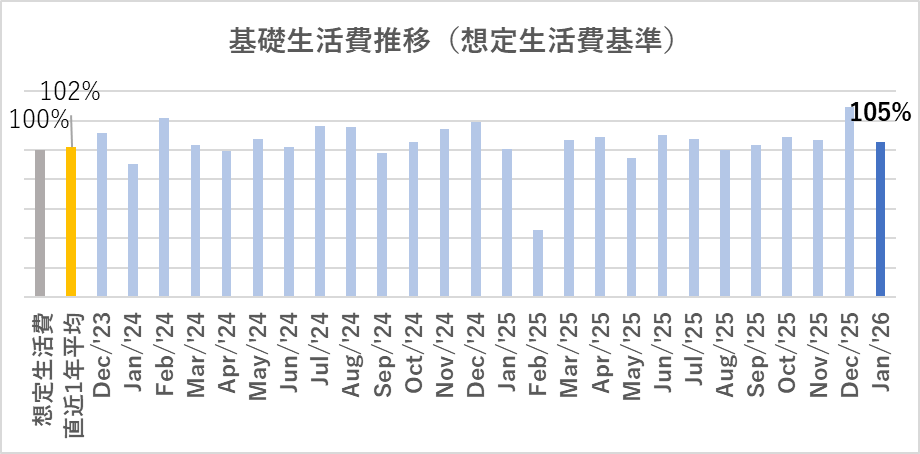

それでは、基礎生活費の推移を見ていきましょう。取崩し開始後の想定生活費を100%としています。

平均値は直近1年間の平均、カッコ内は前月実績となります。

- 今月の基礎生活費:想定生活費の105%(130%)

- 直近1年平均:同102%(102%)

固定費の見直しは一通り終えていて、基礎生活費に一部ゆとり費(外食や娯楽費)も含まれています。平均+10%程度の水準なら許容範囲内と判断しています。今月の実績は105%、直近1年間の平均としては102%と、ほぼ想定生活費レベルをキープすることができています。

固定費と変動費の割合

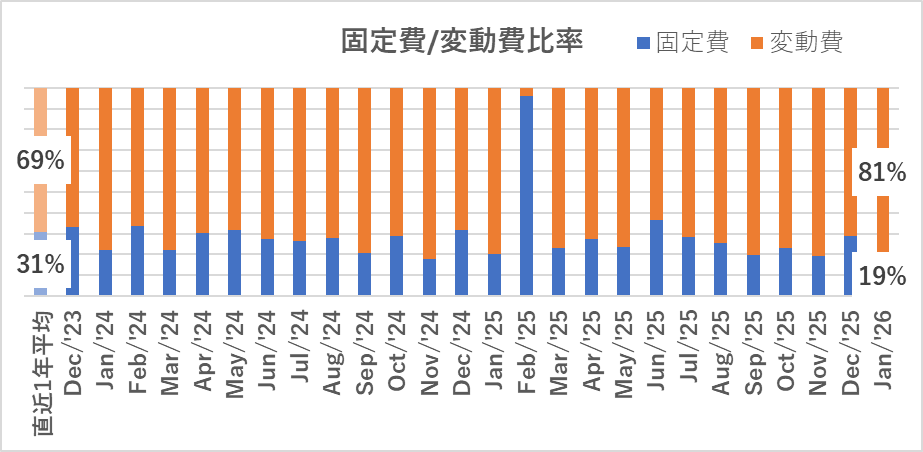

人によって分類は異なるかもしれませんが、atabowsは以下のように分類しています。

- 固定費:住宅費(管理費)、固定資産税、水道光熱費、通信費(固定電話、携帯)、保険費(国民共済)

- 変動費:食費、日用品費、交通費、車維持費(カーシェアリング、高速料金)、家電代

この分類に基づき、固定費と変動費の推移をグラフ化します。

数値で整理すると固定費と変動費の割合は以下となります(カッコ内は前月実績)。

| 対象期間 | 固定費 | 変動費 |

|---|---|---|

| 26年1月 | 19%(29%) | 81%(71%) |

| 直近1年平均 | 31%(31%) | 69%(69%) |

atabowsは、特に適正な割合を定めているわけではありませんが、今月も変動費の比率が高めでした。変動費には外食費や娯楽費の一部も含まれていますが、いざという場合はこの費用は調整可能です。家族や友人との時間を大切にしつつ、将来の貯蓄とのバランスを見ながら柔軟に対応していきます。

今後も実績を蓄積しながら、必要に応じて「想定生活費」そのものの見直しも検討していく予定です。

収支の検証

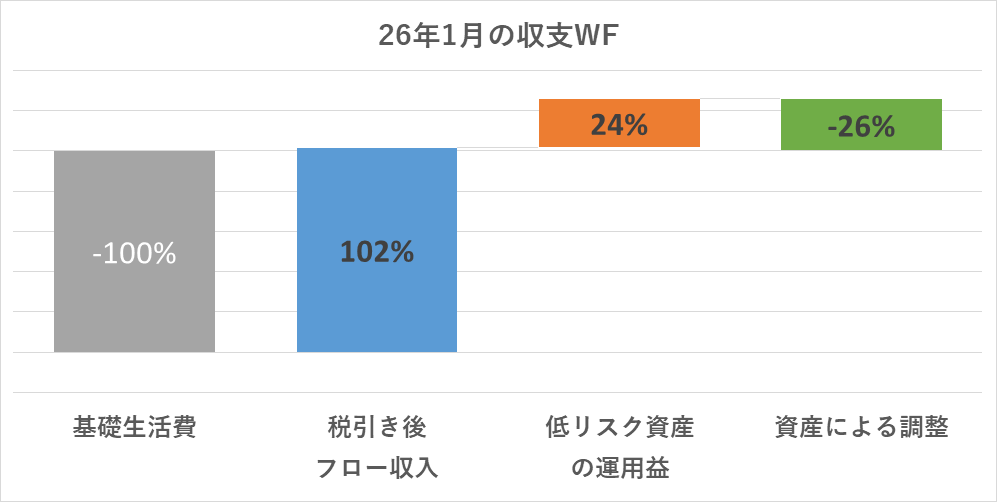

ここからは、収支の状況について検証していきます。ウォーターフォール形式を用いて、基礎生活費(=支出100%)に対して、以下の3つの資金源からどの程度カバーできたかを分析します。なお、カッコ内は前月の実績です。

- 高リスク資産からの税引き後フロー収入(以下、税引き後フロー収入)

- 低リスク資産の運用益(キャピタルゲインおよびインカムゲイン)

- 資産による調整分(資産の取り崩し or 積み増し)

【グラフの説明】

- グレー: 今月の支出(基礎生活費)

- 青色: FXやCFD等から得た税引き後フロー収入

- オレンジ: 低リスク資産(NISA等)の運用益

- 緑色: 基礎生活費と「収入+運用益」の差(資産の過不足・調整額)

(四捨五入の関係で、基礎生活費=フロー収入+運用益+資産取り崩しとはならない場合もあり)

今月の実績として、基礎生活費(1ヶ月分を100%とする)に対し以下の通りとなります(カッコ内は前月実績)

| 収入源 | 1ヶ月間の基礎生活費に対して |

|---|---|

| 税引き後フロー収入 | 102%分をカバー(67%をカバー) |

| 低リスク資産の運用益 | 24%分の資産増加(88%分の資産増加) |

【結果】

フロー収入 + 運用益(126%) > 基礎生活費(100%) ⇒ 全額をまかない、さらに26%分の資産増加

つまり、基礎生活費のすべてを税引き後フロー収入でまかないつつ、低リスク資産の運用益によって資産の純増も実現できた月となりました。税引き後フロー収入が基礎生活費を上回ったのは初めてのことです。

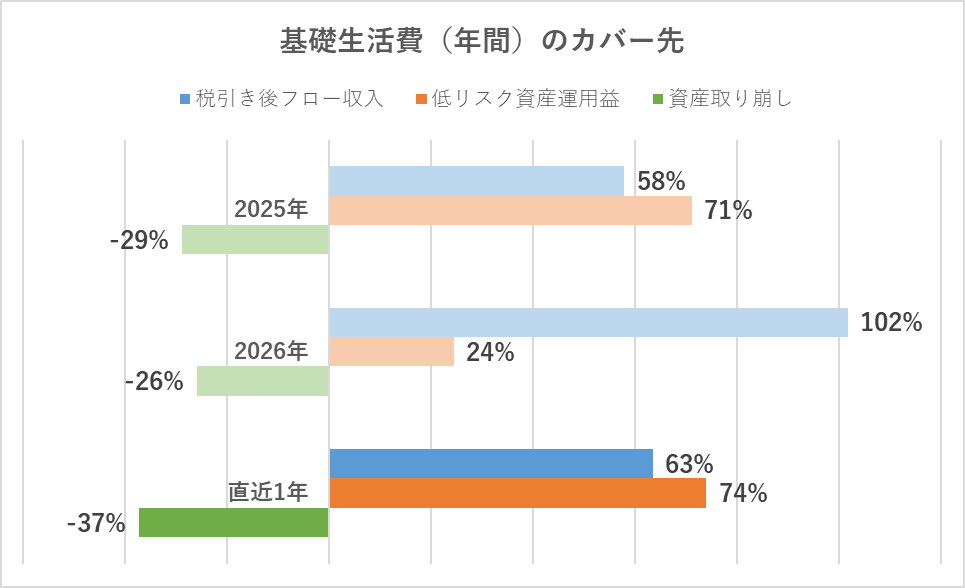

次に、もう少し長いスパンでの状況を確認したいと思います。

具体的には、各期間ごと(2024年、2025年、直近1年)の基礎生活費を100%として、税引き後フロー収入と低リスク資産の運用益でどれだけ充当できているかを確認します。前述のとおり、この2つの収益で不足した分は資産の取り崩しによって補う必要があります。

1. 2025年のケース

| 収入源 | 1年間の基礎生活費に対して |

|---|---|

| 税引き後フロー収入 | 58%分をカバー |

| 低リスク資産の運用益 | 71%分の資産増加 |

【結果】

フロー収入+運用益(129%)> 基礎生活費(100%) ⇒ 全額をまかない、さらに29%分の資産増加

2. 2026年のケース(カッコ内は前月値)

| 収入源 | 1年間の基礎生活費に対して |

|---|---|

| 税引き後フロー収入 | 102%分をカバー |

| 低リスク資産の運用益 | 24%分の資産増加 |

【結果】

フロー収入+運用益(126%)> 基礎生活費(100%) ⇒ 全額をまかない、さらに26%分の資産増加

3. 直近1年(25年2月~26年1月)(カッコ内は実績値)

| 収入源 | 1年間の基礎生活費に対して |

|---|---|

| 税引き後フロー収入 | 63%分をカバー(58%分をカバー) |

| 低リスク資産の運用益 | 74%分の資産増加(71%分の資産増加) |

【結果】

フロー収入+運用益(137%)> 基礎生活費(100%)⇒ 全額をまかない、さらに37%分の資産増加(29%分の資産増加)

このように、資産の取り崩し(不足分)が発生せず、継続的に資産が増加していれば、労働収入なしで生活が成立している状態と言えます。

今月も、2026年単年および直近1年間の両方において、『税引き後フロー収入 + 低リスク資産運用益 > 基礎生活費』 という理想的な構図を維持できました。

とはいえ、これで資産形成が盤石になったとは言えません。今後、株価の下落や為替の変動(特に円高)といった外部要因によって、再び状況が悪化する可能性も十分に考えられます。

とはいえ、これで安泰とは言えません。今後は株価の下落や円高といった外部要因により、状況が悪化する可能性も十分にあります。安定した基盤を築くため、引き続き実績を積み重ね、「バケツ戦略」を通じて早期のFI(Financial Independence)実現を目指します。

まとめ

最後に、今月の総括です。

- 基礎生活費(対想定生活費)

- 今月:105%

- 直近1年間平均値:102%

- 今月の収支(対基礎生活費)

- フロー収入102% + 低リスク資産の運用益24% = 基礎生活費を完遂 + 資産26%増

- 2026年の収支(対基礎生活費)

- フロー収入102% + 低リスク資産の運用益24% = 基礎生活費を完遂 + 資産26%増

- 直近1年平均の収支(対基礎生活費)

- フロー収入63% + 低リスク資産の運用益74% = 基礎生活費を完遂 + 資産37%増

投資は自己責任でお願いします。