みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びFXとCFDでリピート系の投資を行っています。2006年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。

本ブログのメインパートであるFXは、趣味と実用を兼ねての運用となりますが、これ以上労働による収入から資金を投入する予定はありません。労働収入から確保した資金は、全て老後の生活資金およびサイドFIREやバリスタFIREといったナントカFIRE(atabowsはxFIREと呼んでいます)用の投資に充てていきます。

一方で、増えた資産はいつか取り崩しを開始する必要があります。資産の取り崩しを始めてから、やっぱり資産が足りなかったというのでは済まされませんが、亡くなる時点が最も資産額が大きかったというのも面白くありません。最適とは言わないまでも、後悔のない人生を送るには、資産形成と同じくらい資産の活用も重要になってきます。

といことを考えつつ、資産の有意義な取り崩し方法としてバケツ戦略について整理をしました。

この考え方が有効かどうか、本番前に検証をしていきたいと思います。

そこで、本記事も含めて、毎月の運用実績は下記のように分析をしていきたいと思います。

というわけで今回は、バケツ戦略の検証として24年7月の運用実績について報告したいと思います。

atabowsの資産形成の考え方については、こちらのリンクを参照してください。

atabowsの投資全般におけるリバランスの方針については、こちらのリンクを参照してください。

atabowsの資産取り崩し(バケツ戦略)については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

はじめに

atabowsの基礎情報として、2029年に55歳になること、かつ予定では第2子のyuka(アイキャッチ画像でへっぴり腰でラクダに乗っている子)が大学を卒業する年を迎えます。この年迄にバケツ戦略でいうところの20年分の資産形成を達成させることを目標としています。

バケツ戦略の考え方については、下記のブログを参照してください。

検証ルール

それでは、検証ルールについて説明します。本検証は、あくまで本番の取り崩し前の模擬段階ということで、本番とは異なるルールも一部適用します。

- バケツの大きさは、取崩し開始後に想定される生活費(以下、想定生活費)の1年分とする

- 毎月の支出は、現時点における基礎生活費とする

- 基礎生活費は、水道光熱費、住居費(含む固定資産税)、通信費、保険料(掛け捨て医療保険のみ)、食費・日用品費、交通費(カーシェアリング代)、家電製品代とする

このルールにて収支の確認を行い、来るべき取り崩し開始時期にスムーズに運用開始できるよう検証していきたいと思います。

基礎生活費の推移

まずは、基礎生活費の推移について確認をしていきたいと思います。今回の検証では、生活費全体ではなく基礎生活費を疑似取り崩し対象としています。その理由としましては、現在の生活費には、子供たちの学費や生活費、更にatabowsの私的年金費用等も含まれていますが、これらは資産取り崩し開始時期には不要となる(若しくは一括して資産を確保済みである)ことから、検証対象外としました。また、現状の食費・日用品費にも子供たちの分が含まれていますし、会社員として必要な被服代等の費用も含まれていますので、将来的には減額方向に向かい、そこからゆとり費を含んだ生活費全体がカバーできるのでは、と期待しています。

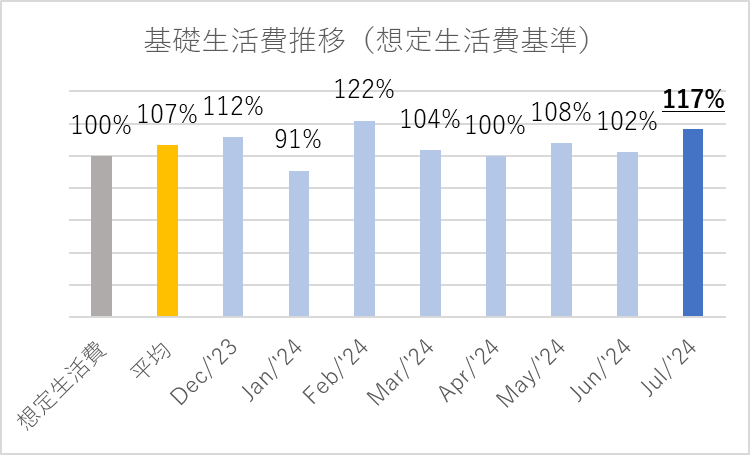

それでは、基礎生活費の推移を見ていきましょう。取崩し開始後の想定生活費を100%としています。

24年7月の実績は、対想定生活費比117%とかなりの増加となりました。食費・日用品費が若干多かったこと、および固定資産税の支払い月であったことが効いています。

一方、母数が少ないものの、平均も同107%と徐々に高くなってきています。平均に関しましては、N数が増えてき時点で過去1年間分の平均をとっていきたいと思います。将来的には、蓄積されたデータを元に想定生活費の見直しも行っていきます。

収支の検証

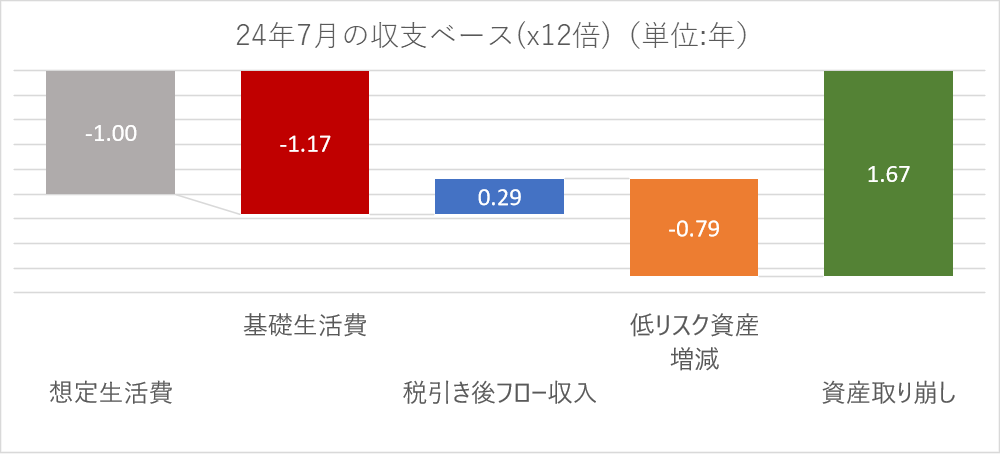

次に、収支の検証を行います。こちらはウォーターフォール形式で確認をしていきます。単月の数値で表してもイメージが沸きづらいので、年間費用の想定として今月の実績値を12倍して年間費用としています。

グラフの説明ですが、一番左のグレー色が想定生活費、これに対して今月の支出(基礎生活費)を赤色で表します。この支出を賄う項目として、FX等から実際に得たフロー収入(税引き後の手取り額)を青色で示しています。また、低リスク資産として、NISAをはじめとしたインデックス投資から得た利回り(増減)をオレンジ色で示します*。最後に、支出とフロー収入+利回り分の差が、当月ベースでの資産取り崩し額となり、緑色で表しています。

(四捨五入の関係で、基礎生活費=フロー収入+利回り分+資産取り崩しとはならない場合もあります)

24年7月の実績ベース(基礎生活費を12倍して年間換算)の収支としては、

- 税引き後のフロー収入にて、0.29年分を賄っている

- 低リスク資産の増減にて、0.79年分の資産減となっている*

- その結果、資産の取り崩しは1.67年分、つまり基本的な生活を1年間するうえで、資産を1.67年分取り崩す必要がある

*注記:低リスク資産に対する毎月の積み立て投資金は含まない

という結果となりました。低リスク資産の減少(評価損)が大きいですね。

年金生活に入れば、公的・私的年金から資金が充当されますので、資産の取り崩しによる充当分が減ってきますが、その前にxFIREをするとなると、フロー収入と資産の利回り、資産の取り崩しでやりくりする必要があります。

はやいところ 『フロー収入 + 資産の利回り分 > 基礎生活費』 の構図を継続的に作りたいと思います。

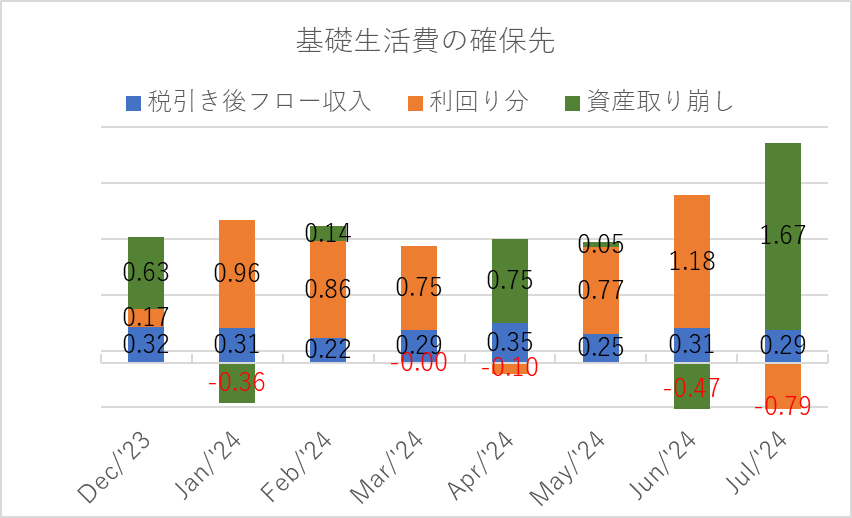

最後に、上記の収支を時系列的に確認して終わりたいと思います。資産の取り崩し(緑色)がマイナスの月は、フロー収入と低リスク資産の利回り(益)にて生活が成り立っていることを示しています。

単位は上記と同様、ある月の費用を12倍した年換算で説明します。

例えば、24年1月に関しては、想定生活費を1.00年とすると、基礎生活費は0.91年と約10%少ない結果となりました。その基礎生活費に対して、フロー収入が0.31年分あり、かつ利回り(益)にて0.96年分をカバーできています。その結果として、資産の取り崩しはマイナス0.36年(0.91 – 0.31 – 0.96)、つまり資産を取り崩すことはなく、むしろ増加していたことになります。

また持ち出しの例として、24年4月に関しては、基礎生活費は想定生活費の1.00年と同レベルとなりました。一方、フロー収入が基礎生活費に対して0.35年分あったものの、利回り(損)が0.10年程発生しましたので、資産を0.75年分(1.00 – 0.35 +0.10)取り崩す必要がありました。もっとも、利回りのマイナス分は含み損なので、生活のための資産の取り崩しは0.65年分でOKとも言えますが、これが積み重なってくるとフロー収入の減少にもつながりますので望ましい形ではありません。

今月は、基礎生活費が想定生活費の1.17年、フロー収入が基礎生活費に対して0.29年、利回りが▲0.79年でしたので、資産取崩し額は、今月の収支を1年間継続(今月 x 12倍)した場合、1.67年分(1.17 – 0.29 + 0.79)となりました。

当面はデータの収集を行い、いずれはこの資産取崩しを継続していっても老後破綻することがないか、また資産が過剰になりすぎていないか等の検証を行っていきたいと思います。

まとめ

最後に、今月の総括をして終わりたいと思います。

- 今月の基礎生活費は対想定生活費比で117%(1.17年)であった

- 収支の検証として1年間換算で、フロー収入は0.29年であった。一方、低リスク資産の増減*はマイナス0.79年であった。すなわち、資産取崩し額は1.67年分となる

*注記:低リスク資産に対する毎月の積み立て投資金は含まない

投資は自己責任でお願いします。