こんにちは、atabowsです。

現在、atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから十数年が経ち、試行錯誤の末2022年から現在のスタイルに落ち着きました。各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説していきます。

今回は、2025年下半期(7~12月)の運用方針について報告します。

本稿では、以下を目的としています。

・投資方針&KPIを再確認し、理解を深める

・設定した運用方針は、向こう半年間継続できるような内容とする

・毎月末の振り返りで運用方針との乖離を確認し、翌月の運用方針へ反映する

FX/CFD投資の詳しい投資方針やKPIについては、以下のリンクを参照してください。

- 投資方針&KPI

- atabowsの設定内容

スワップ系の投資方針(2025年7月以降は投資方針&KPIに統合)リピート系(FX)の投資方針(2025年7月以降は投資方針&KPIに統合)リピート系(CFD)の投資方針(2025年7月以降は投資方針&KPIに統合)- 2025年上半期(1~6月)の運用方針

それでは、本稿の目次は以下となります。

2025年6月末時点での振り返り

まずは、2025年6月末時点における未使用率と利回り(年利換算)の状況を振り返ります。

週報でも述べていますが、今後の運用方針を見直すにあたり、KPIの再設定が必要と考えています。但し、ここではあくまで現時点(2025年上半期)における既存のKPIにて評価します。

まずは、未使用率の確認です。

| 取引方式 | KPI | 2025年6月末 |

| スワップ系 | 30%以上 | 40.3% |

| リピート系 | 30%以上 | 42.4% |

| 合計 | 30%以上 | 41.9% |

すべての取引方式でKPIを達成しました。

次に、利回り(年利)の確認です。半年分の利回りを年率換算(×2)にて算出、損出し影響を除いた通常運用ベースとなります。

| 取引方式 | KPI | 2025年6月末 |

| スワップ系 | 18~24% | 38.5% |

| リピート系 | 18~30% | 14.0% |

| 合計 | 18~24% | 23.3% |

スワップ系は目標を大きく上回り、リピート系は未達という結果でした。

スワップ系においては、年初よりTRY/JPYの建玉を前年比240%増の1,000lot(1,000,000通貨)まで増加させたことが、利回り改善に大きく寄与しました。

一方、リピート系は2024年下半期に続き、2025年上半期も月平均1.3%と伸び悩む結果に。今後の設定調整や通貨ペアの見直しが必要となるかもしれません。合計としては、KPIを達成することが出来ました。

KPIの設定

前述の通り、現在の取引状況に即したKPIとなるよう見直しを行います。

詳細については、投資方針&KPIをご参照ください。

| 取引方式 | 月利 | 年利 | 未使用率 |

| スワップ系 | 2.0~3.0% | 24~36% | 40%以上* |

| リピート系 | 1.5~2.5% | 18~30% | 35%以上 |

| 合計 | 1.5~2.5% | 18~30% | 40%以上 |

注記:月利および未使用率は集計時点での総資産(口座資産と未確定SWPの合計)に対しての割合と定義しています。

atabowsは長期的に安定した運用を目指しており、これらのKPIを適切な指標と考えています。

運用状態の定義とモニタリング

2025年下半期の取引運用に向けて、運用状態の評価とモニタリングルールを再確認します。なお、一部は上半期からの見直しを含んでいます。

運用状態の定義

運用状態は、リスク管理と安定運用を目的として、以下の4つに分類しています。

- 合計の未使用率が40%以上

- 各取引方式(スワップ系・リピート系FX・リピート系CFD)の未使用率がそれぞれ40%・35%・35%以上

- リピート系の為替レートや日経225の株価のシグナル判定の評価が全て「4」または「5」の状態

- 合計および各取引方式の未使用率は安定期と同様

- リピート系の為替レートや日経225の株価のシグナル判定の評価が一つでも「3」がある状態

- リピート系の為替レートや日経225の株価のシグナル判定の評価が一つでも「1」または「2」がある状態

- 減速期もしくは安定期へ移行するための対策が必要

- 想定安値の変更などにより、合計の未使用率が40%未満となった状態

- 一部建玉の決済(損出し)など、退場防止を最優先とした緊急対応を実施

モニタリングの実施

運用方針との乖離や状態変化を早期に把握するため、月次の取引報告において以下の観点でモニタリングを行います。

月次報告の内容

- 運用実績(未使用率・運用益)

- 口座資産(評価損益・総資産・口座清算価値)

- 運用益の推移・投資回収比率

- 運用状態(安定期、減速期、要対策期、非常時)

- 翌月の取引方針

目標収益と運用益の配分方針

目標収益

2025年前半と同様に、利回りの目標は年利ベースで18~24%(月利ベースで1.5~2.5%)に設定していますが、これを可視化しながら進捗確認を行っていきます。

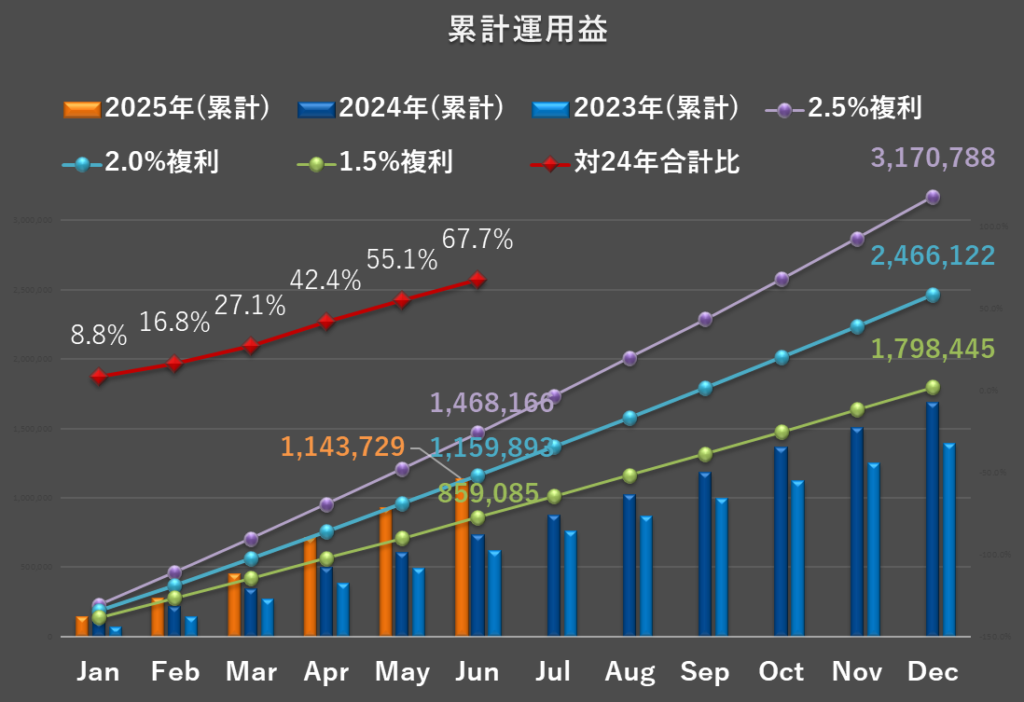

棒グラフは、累計の運用利益(2023年・2024年)を表します。また折れ線グラフは、24年末を起点として、それぞれ毎月複利ベースで1.5%、2.0%、2.5%推移した場合の収益シミュレーションラインを示します。月次報告では2025年の累積運用利益(棒グラフ)を追加していき、2023年・2024年の棒グラフおよび各複利ベースの折れ線グラフと対比していきます。

これを見ると、月利1.5%をキープできれば12月時点で約180万円、2.0%で約250万円の収益見込みとなります。2025年上半期(1月~6月)の平均月利は 2.0% を達成しましたので、後半もこの調子で伸びていくことを期待しています。

運用益の配分方針

atabowsの2025年下半期の戦略として、運用益の全額をFX/CFDに再投資するスタンスを継続します。但し上半期とは異なり、特定の配分目安は設けず、下記の方針をイメージしつつ市場動向や収益状況に応じて柔軟に投資判断を行います。

- スワップ系(新興国)・リピート系(FX・CFD)の運用益は、原則として同一カテゴリ内に再投資する

- スワップ系の月間運用益が20万円を超えた場合、スワップポイント減少に備えた建玉追加対策分を除き、リピート系(FX・CFD)に再投資する

- スワップ系(USD)の運用益は、その他のカテゴリーに再投資する

運用方針

では、これまでの内容も踏まえて、2025年下半期(7~12月)の運用方針を整理します。

全体方針

まずは取引全体については、以下を基本方針とします。

- 総資産の増加は、外部からの資本投入は行わずに運用益の再投資分のみとする

- 合計の未使用率は、12月末の時点で45%以上(8月末:41%以上、9月末:42%以上・・・12月末:45%以上)とするが、KPIは年末まで40%以上を維持する

スワップ系(新興国)投資

2025年下半期もTRY/JPY、MXN/JPY、ZAR/JPYを運用対象とし、それぞれ想定安値を設定し、必要資金を算出します。

その中で、MXN/JPY及びZAR/JPYにはストップロスを置いたことで、必要資金をゼロに。浮いた資金はTRY/JPYの建玉追加へ活用しています。下半期も同様の方針を継続します。

以上を踏まえて、スワップ系(新興国)投資については、以下を基本方針とします。

- スワップ系(新興国)の未使用率は、12月末の時点で45%以上(8月末:41%以上、9月末:42%以上・・・12月末:45%以上)とするが、KPIは年末まで40%以上を維持する

- TRY/JPYについて

- 4%の維持証拠金も考慮する

- 想定安値は2.5、週足終値が3.0を下回った場合は2.0に引き下げる。但し、ロスカットは設定しない(フラッシュクラッシュを避けるため)

- 想定安値変更により合計の未使用率が30%を下回る場合は、ロスカット(損切り)や損出しを実施

- 建玉追加は「追加後のスワップ系および合計の未使用率が40%以上(8月末:41%以上、9月末:42%以上・・・12月末:45%以上)」を条件とする

- MXN/JPY・ZAR/JPYに関する方針

- 4%の維持証拠金は考慮しない

- 資金はTRY/JPYへ集中させ、これらに対して建玉追加は行わない

- 想定安値(MXN/JPY 5.7、ZAR/JPY 5.2)にストップロスを設定

スワップ系(USD)投資

atabowsは、海外駐在後に持ち帰った10,000の米ドルのキャッシュを活用しスワップ系(USD)投資を実施しています。スワップ系(USD)投資については、以下を基本方針とします。

- 最大40,000USDまで購入可能(レバレッジ4倍)

- このうち、基本取引分として20,000USD(@135.0)を購入済み。この分にはストップロスを設定しない

- 残りの20,000USDに関しては、ストップロス 135.0を置きながら、2.5円間隔@5,000通貨のゆったりリピート運用を行う

- あくまで取引のメインはスワップポイント獲得につき、運用益等の集計分類としてはスワップ系とする

- 運用益は、その他のカテゴリーに再投資する

スワップ系(TRY)投資(7月19日追加)

スワップ系(USD)で得たスワップポイントは、資金効率が高いTRY/JPYのスワップ運用に充てます。スワップ系(TRY)投資については、以下を基本方針とします。

- スワップ系(TRY)は未使用率の概念は用いない

- 想定安値は2.0円とするが、ロスカットは設定しない(フラッシュクラッシュを避けるため)

- 4%の維持証拠金も考慮する

- 初期投資額は20万円とし、その後は自身の運用とUSD/JPYで得たスワップポイントが貯まり次第、建玉を追加する

リピート系(FX)投資

リピート系(FX)投資については、以下を基本方針とします。

- リピート系(FX)の未使用率は、12月末の時点で40%以上(8月末:36%以上、9月末:37%以上・・・12月末:40%以上)とするが、KPIは年末まで35%以上を維持する

- レンジ内での追加設定:追加設定後の未使用率が下記以上である場合、レンジ内で100→200通貨の追加ポジション設定を実施してもよい

- リピート系(FX):45%

- 合計:40%

- 追加設定する際は、下記2025年下半期の投資先優先度の検証を参考にする

- レンジ外での追加設定:実勢レートが設定範囲を上下どちらかに外れた場合、追加設定後の未使用率が下記以上である場合、レンジ外への追加設定を実施してもよい

- リピート系(FX):35%

- 合計:40%

- 緊急時:合計の未使用率が0%を下回らない限り、想定安値の設定を変更していくが、一部の建玉を決済(損出し)を実施する等、退場防止行動を最優先とする

リピート系(CFD)投資

リピート系(CFD)投資の2025年後半の取引方針は下記とします。

- リピート系(FX)の未使用率は、12月末の時点で40%以上(8月末:36%以上、9月末:37%以上・・・12月末:40%以上)とするが、KPIは年末まで35%以上を維持する

- レンジ内での追加設定:追加設定後の未使用率が下記以上である場合、レンジ内で0.1→0.2枚の追加ポジション設定を実施してもよい

- リピート系(CFD):45%

- 合計:40%

- 追加設定する際は、下記2025年下半期の投資先優先度の検証を参考にする

- レンジ外での追加設定:実勢株価が設定範囲を上下どちらかに外れた場合、追加設定後の未使用率が下記以上である場合、レンジ外での追加設定を実施してもよい

- リピート系(CFD):35%

- 合計:40%

- 緊急時:合計の未使用率が0%を下回らない限り、想定安値の設定を変更していくが、一部の建玉を決済(損出し)を実施する等、退場防止行動を最優先とする

投資先優先度の検証

前章で各取引区分の運用方針を決めましたが、資金には限りがあるため、どの運用先を優先すべきか検討します。

運用実績の比較

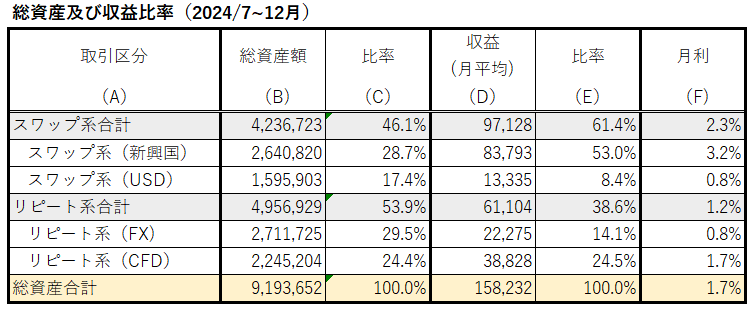

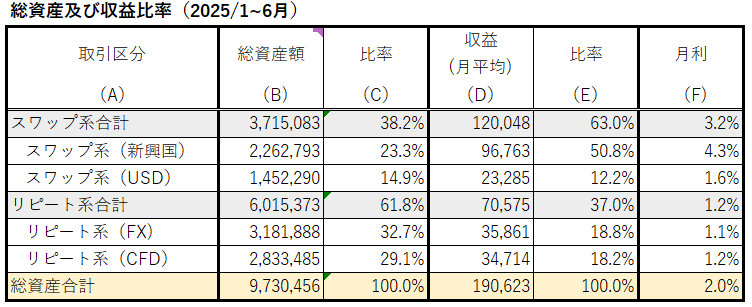

まず、2024年下半期と2025年上半期における総資産、月平均収益、月利は以下の通りです。

この比較をもとに、2025年下半期の運用方針を決定します。

総資産&収益比率の理想形:

総資産と収益比率の理想形は下記となります。但し先述の通り、atabowsは資産形成期にありますので、分散投資は念頭に置きつつもどちらかというと投資効率を優先させながら進めていきたいと思います。

- スワップ系とリピート系の比率は50%:50%

- リピート系のFXとCFDは25%:25%

(考察)

考察として各指標を比べてみます。カッコ前が2025年上半期、カッコ内が2024年下半期となります。

比較の文章は24年下半期と比べて25年上半期がどうなったか、という視点でまとめます。

因みに資産効率は、収益比率 ÷ 資産比率で求めます(理想形は1.0(資産比率 = 収益比率))。

- 総資産

- 総資産額:9,730,456円(9,193,652円)

- 25年5月に、損出しにより未実現スワップも約70万円吐き出したため、総資産は約5.8%の増加に留まっている

- スワップ系(全般)

- 資産比率:38.2%(46.1%)

- 収益比率:63.0%(61.4%)

- 資産効率:1.64(1.33)

- 月利:3.2%(2.3%)

- スワップ系はリピート系と比べて資産効率が高い

- 24年下半期と比べて25年上半期は資産効率が良い

- スワップ系(新興国)

- 資産比率 :23.3%(28.7%)

- 収益比率 :50.8%(53.0%)

- 資産効率:2.18(1.84)

- 月利:4.3%(3.2%)

- 資産効率が大幅に上昇&全体の利益をけん引

- スワップ系(USD)

- 資産比率:14.9%(17.4%)

- 収益比率:12.2%(8.4%)

- 資産効率:0.82(0.48)

- 月利:1.6%(0.8%)

- ストップロスにかかるリスクをONしたことで資産効率が大幅増加

- リピート系(全般)

- 資産比率 :61.8%(53.9%)

- 収益比率 :37.0%(38.6%)

- 資産効率:0.60(0.72)

- 月利:1.2%(1.2%)

- 資産効率が悪化

- リピート系(FX)

- 資産比率 :32.7%(29.5%)

- 収益比率 :18.8%(14.1%)

- 資産効率:0.57(0.48)

- 月利:1.1%(0.8%)

- 資産効率は若干改善しているものの依然として1.0以下

- リピート系(CFD);

- 資産比率 :29.1%(24.4%)

- 収益比率 :18.2%(24.5%)

- 資産効率:0.63(1.00)

- 月利:1.2%(1.7%)

- 資産効率が悪化している

(運用方針)

- 運用益は、原則全額FX/CFDに再投資

- 収益の最大化を最短で達成するため、運用益の再配分は臨機応変に実施

- リピート系の資産効率改善が必要

リピート系投資/追加設定に必要な金額

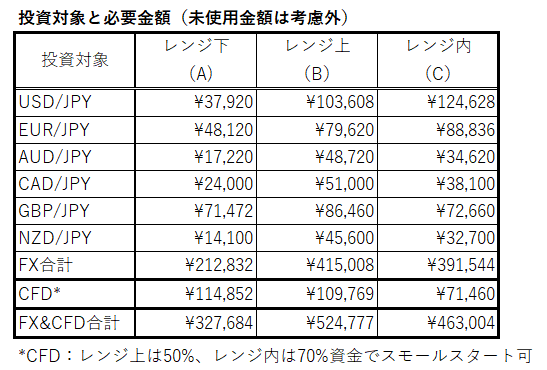

リピート系投資において、追加設定に必要な資金を確認します。

2024年11月にリピート系投資/追加設定の検証を行いましたが、その後、いくつかの投資対象について設定を追加/変更しました。そこで、25年6月末時点の情報を以下に整理します。

| 状況 | 説明 |

| レンジ下 | レートが設定レンジを下方向に外れた場合 |

| レンジ上 | レートが設定レンジを上方向に外れた場合 |

| レンジ内 | レートが設定レンジを下方向に外れた場合 |

今後、設定を追加/変更した場合、本表も随時アップデートしていきます。

これで、各投資対象における必要金額が分かりましたので、どの取引通貨に優先的に資金を配分するかを決定します。

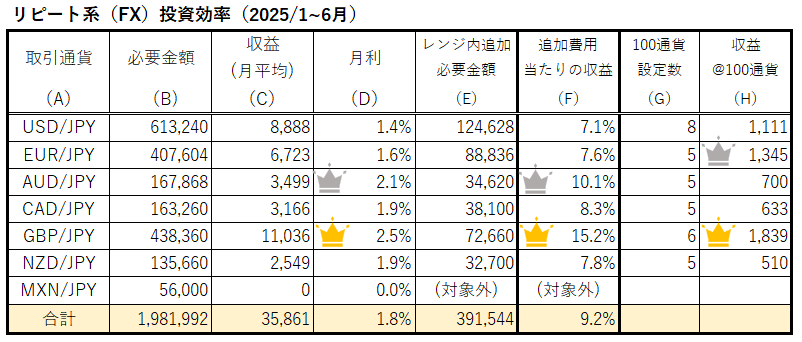

リピート系(FX)の取引通貨毎の月利および追加投資

リピート系(FX)について、2025年上半期の実績から、取引通貨毎の必要金額・月平均の収益・月利・レンジ内追加設定時の必要金額・追加費用当たりの収益・100通貨当たりの収益を確認しながら、投資方針を検討します。

(考察)

まず注意点として、月利は必要金額当たりの合計金額で割っていますので、リピート系(FX)の総資産に対する月利とは異なります。それを踏まえて評価項目として、月利・追加費用当たりの収益・100通貨当たりの収益を確認します。

- 月利:1位 GBP/JPY、2位 AUD/JPY

- 追加費用当たりの収益:1位 GBP/JPY、2位 AUD/JPY

- 収益@100通貨:1位 GBP/JPY、2位 EUR/JPY

いずれもGBP/JPYが1位となりました。

(運用方針)

2025年後半は、全ての評価項目において最も効率が良かったGBP/JPYの追加設定を優先とする

損出しについて

損出しについては、有効性が確認できていますので、今年も実施します。ルールについては下記となります。

- 損出しはいつ実施してもよいが、計算の簡易さから月初に行うのが望ましい

- 後半の損出し金額は、損出し後の確定利益が約20万円強となるように調整する

投資は自己責任でお願いします。