こんにちは、atabowsです。

現在、高リスク資産のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。2006年にFXを始め早くも20年近くが経ち、ようやく2022年から現在の投資スタイルに落ち着きました。

当ブログは、FX・CFD投資の運用方針や運用実績の記録がメインですが、安全資産及び低リスク資産も含めた投資全般についても記録を残していきたいと考えています。

そこで本記事では、2025年の運用実績の振り返りと、バケツ戦略の検証を行いたいと思います。

というわけで、今回は『全体資産における2025年の運用実績およびバケツ戦略の検証』について報告します。

本稿の目的は以下の通りです。

- 2025年の資産状況を振り返る

関連記事に関しては、以下のリンクを参照してください。

それでは、本稿の目次は以下の通りです。

はじめに

毎月の報告では、運用方針の確認や検証のルール等を記載していますが、年次報告ではこれらは省略します。

詳細を確認したい場合は、下記リンクの2025年12月の運用実績からご確認ください。

運用実績(資産推移、ポートフォリオ比率)

それでは、2025年の運用実績を見ていきましょう。FX/CFDの運用実績は、具体的な金額ベースで報告していますが、資産全体については指数で報告します。具体的な数値は伏せますが、運用の方向性は十分確認いただけると思います。

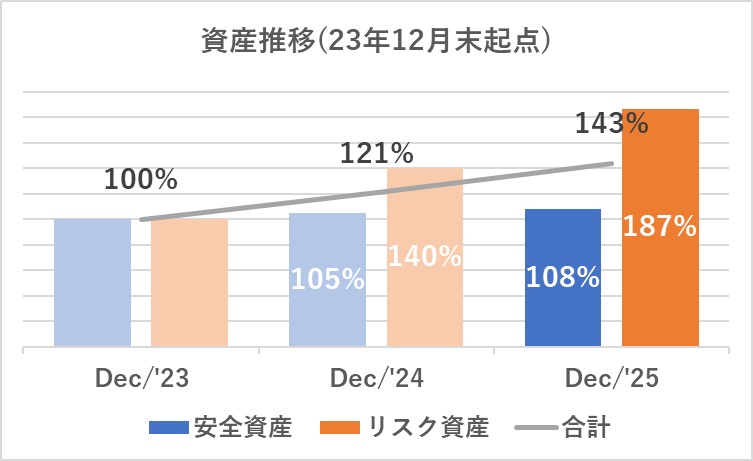

まずは資産の推移です。ベンチマークとして、2023年12月末時点の安全資産、リスク資産、および合計値をそれぞれ100%として推移を確認します。

安全資産については、基本的に半年に1回(6月、12月)積み立てを行ってきましたが、今年はリスク資産への投資を優先したためあまり積み上げられず、23年12月末比で108%に留まりました。一方、リスク資産については、NISAでの積み立て投資に加え、FX/CFDの確定利益や含み益の増加もあり、対23年12月末比で187%と大幅に増加しました。これに伴い、資産合計は143%となり、23年末比で約4割の資産増を達成できました。

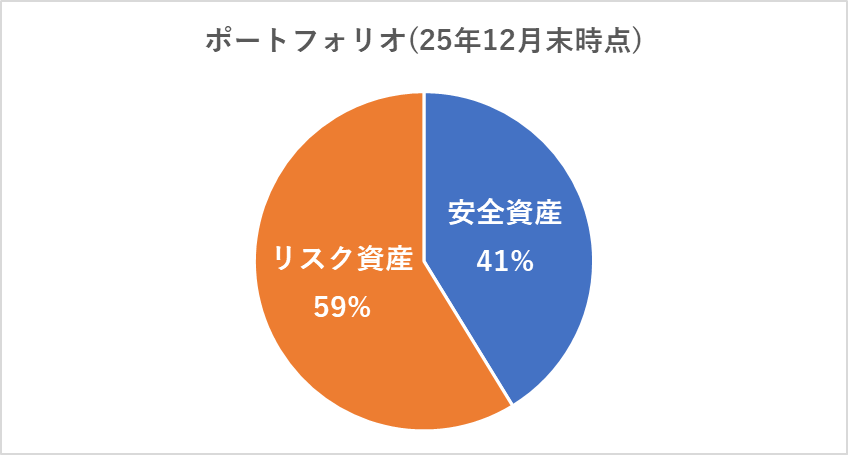

次に、ポートフォリオの比率を確認しておきます。

25年12月末時点でリスク資産:安全資産=59%:41%となっています。目安としている比率が60%:40%ですので、ほぼ計画通りの比率を維持できています。

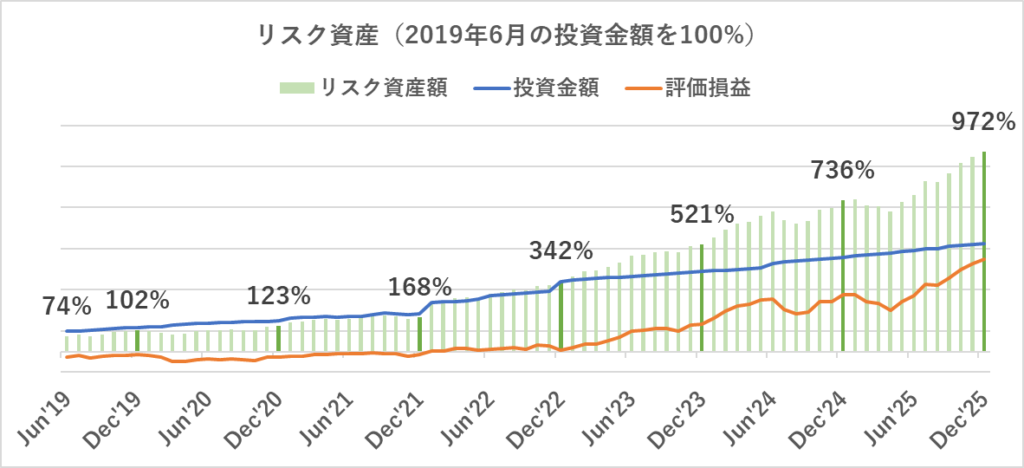

最後に、リスク資産のロングスパンでの推移を確認します。FX取引は2006年から取り組んでいますが、投資信託は2019年6月に開始しました。そのため、グラフは2019年6月の投資金額を100%としています。ここを起点とした投資金額と評価損益、およびその合計(リスク資産額)の推移は以下の通りです。

2025年12月末時点で972%に到達し、リスク資産額はおよそ10倍に成長しました。これまでは運用益をすべて再投資してきましたが、2026年からは運用益の活用を検討します。あわせて、場合によってはリスク資産(安全資産も含む)の取り崩しも視野に入れていくつもりです。

資産寿命の確認

次に、資産寿命を確認します。

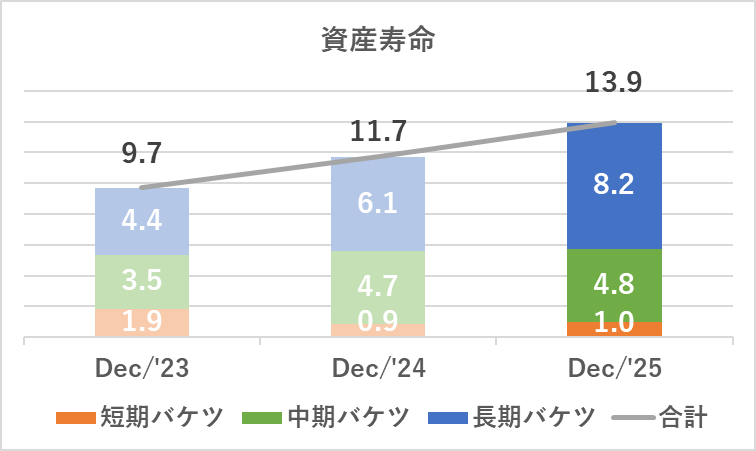

バケツ戦略の詳細については、リンク先の記事をご参照ください。ここではバケツ戦略に基づき、生活費に対してそれぞれのバケツ資産の寿命が何年分あるかを確認します。なお、1年間の必要生活費は「毎月の想定生活費の13ヶ月分」と定義しています。

25年12月末時点での各バケツの資産寿命は、短期1.0年(目標2.0年)、中期4.8年(同8.0年)、長期8.2年(同10.0年)、合計で13.9年(同20.0年)でした。目標の20年に対する進捗率は約70%です。

目標の20年には到達していませんが、諸事情により来年から取り崩しステージに入る予定です。そのため、バケツ戦略の内容を見直しする必要が出てきそうです。これについては、いずれ別の記事で報告します。

基礎生活費の推移

本番の取り崩し開始に向け、バケツ戦略の有効性を検証した結果を年次ベースで振り返ります。 まずは基礎生活費の確認です。今回の検証では、生活費全体ではなく「基礎生活費」を擬似的な取り崩し対象としています。理由は、現在の支出に含まれる子供の学費や私的年金の積立金は、リタイア後には不要となるためです。また、現在の食費・日用品費、会社員としての必要経費(交際費や被服代など)も将来的には減額される見込みです。将来的には、基礎生活費の枠内で「ゆとり費」を含めた生活費全体をカバーできるのではないかと期待しています。

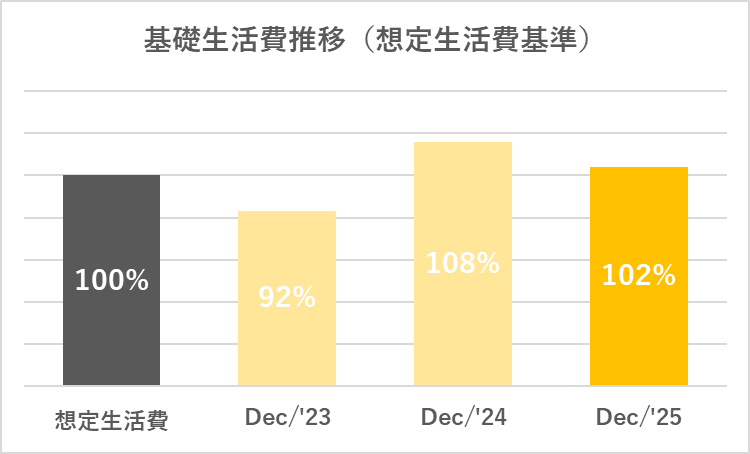

それでは、基礎生活費の推移を見ていきましょう。取崩し開始後の想定生活費を100%としてこれに対する基礎生活費のレベルを確認します。

2025年の実績は、対想定生活費比で102%となりました。現在は会社員としての給与所得があるため、外食や娯楽といった「ゆとり費」もそれなりに使っています。一方で、ベースとなる固定費は見直し済みです。平均±10%程度であれば許容範囲と考えていますが、今年は概ね想定通りの水準となりました。 2026年は資産取り崩しステージに入る見込みですので、固定費を中心に、さらなる引き締めが可能か再検討します。

収支の検証

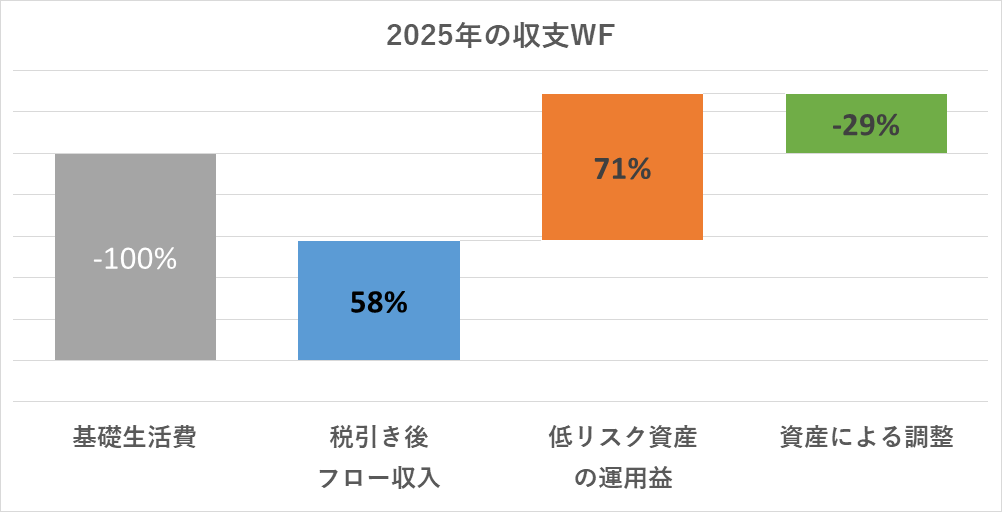

次に、収支をウォーターフォール形式で検証します。こちらも想定生活費を100%として実績を見ていきます。

【グラフの説明】

- 濃いグレー: 想定生活費(一番左)

- 薄いグレー: 今年の支出(基礎生活費)

- 青色: FXやCFD等から得たフロー収入(税引き後)

- オレンジ: 低リスク資産(NISA等)の運用益

- 緑色: 基礎生活費と「収入+運用益」の差(資産の過不足・調整額) (※四捨五入の関係で、合計が一致しない場合があります)

(四捨五入の関係で、基礎生活費=フロー収入+運用益+資産取り崩しとはならない場合もあります)

| 収入源 | 1年間の基礎生活費に対して |

|---|---|

| 税引き後フロー収入 | 58%分をカバー |

| 低リスク資産の運用益 | 71%分の資産増加 |

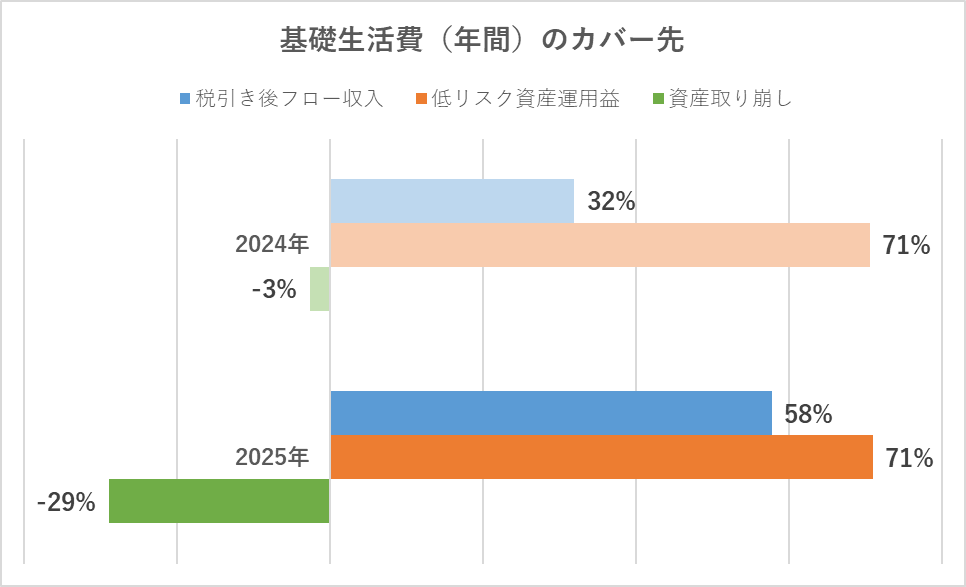

2025年は、フロー収入+低リスク資産の運用益で基礎生活費を全額まかない、さらに29%分の資産増加、という素晴らしい結果となりました。特に、低リスク資産の運用益だけで想定生活費の7割程度をカバーできたことが大きな要因です。

2026年も、『税引き後フロー収入+低リスク資産の運用益 > 想定(基礎)生活費』の構図を維持したいところです。特に高リスク資産の運用に関しては、ルールを遵守し、相場の状況を問わず常に安全運転を心がけます。

最後に、24年分も含めてグラフ化します。

まとめ

最後に、2025年の総括と2026年の方針をまとめます。

2025年の総括

- 資産の推移(対2023年12月末比)

- 安全資産:108%

- リスク資産:187%

- 合計:143%

- ポートフォリオ:リスク資産:安全資産=59%:41%

- 資産寿命

- 短期バケツ1.0年

- 中期バケツ4.8年

- 長期バケツ8.2年

- 合計13.9年

- 基礎生活費:想定生活費比102%

- 2025年の収支:フロー収入58% + 運用益71% = 基礎生活費を完遂 + 資産29%増

2026年の方針

- 資産の取り崩しを開始する

- 低リスク資産の積み立ては停止する

- 高リスク資産の運用は「FX/CFD投資 2026年上半期の運用方針」を遵守する

投資は自己責任でお願いします。