こんにちは、atabowsです。

現在、atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから20年が経ち、試行錯誤の末2022年から現在のスタイルに落ち着きました。各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説していきます。

というわけで、今回は『26年2月9日~2月13日のFX/CFD運用実績』について報告します。

本稿の目的は以下の通りです。

- 今週の運用実績の振り返り

- 運用実績が運用方針やKPI、月次報告に記載された方針に沿っているか確認したい

- 毎週の振り返りの中で運用方針との偏差を確認し、翌週の運用方針に反映する

FX/CFD投資の詳しい投資方針やKPIについては、以下のリンクを参照してください。

それでは、本稿の目次は以下となります。

運用実績(未使用率・運用益)

それでは、今週の運用実績を振り返っていきましょう。

現在、atabowsが行っている取引は以下の通りです。

| 取引区分 | 取引会社 | 備考 |

|---|---|---|

| スワップ系(新興国) | ヒロセ通商 | ・新興国のスワップ狙い ・TRY/JPY、MXN/JPY、ZAR/JPY |

| スワップ系(TRY) | セントラル短資 | ・法人口座開設までの暫定取引 ・新興国(TRY/JPY)のスワップ狙い |

| リピート系(FX) | 松井証券 | ・リピート取引(自動) ・主要6通貨 |

| リピート系(USD) | GMO外貨の外貨ex | ・USDのスワップ狙い ・ゆったりリピート(手動) ・裁量取引 |

| リピート系(CFD) | GMO外貨の外貨exCFD | ・リピート取引(手動) ・裁量取引 ・日本225のCFD |

それぞれの役割や狙いは異なりますが、全体として「安定したフロー収益+資産の積み上げ」を目指しています。

なお、外貨exにおけるFXおよびCFDの裁量取引については、運用損益が少額のため、集計上はそれぞれ主取引の区分に含めています。裁量取引の運用損益比率が10%程度に達した時点で、集計方法を変更する予定です。

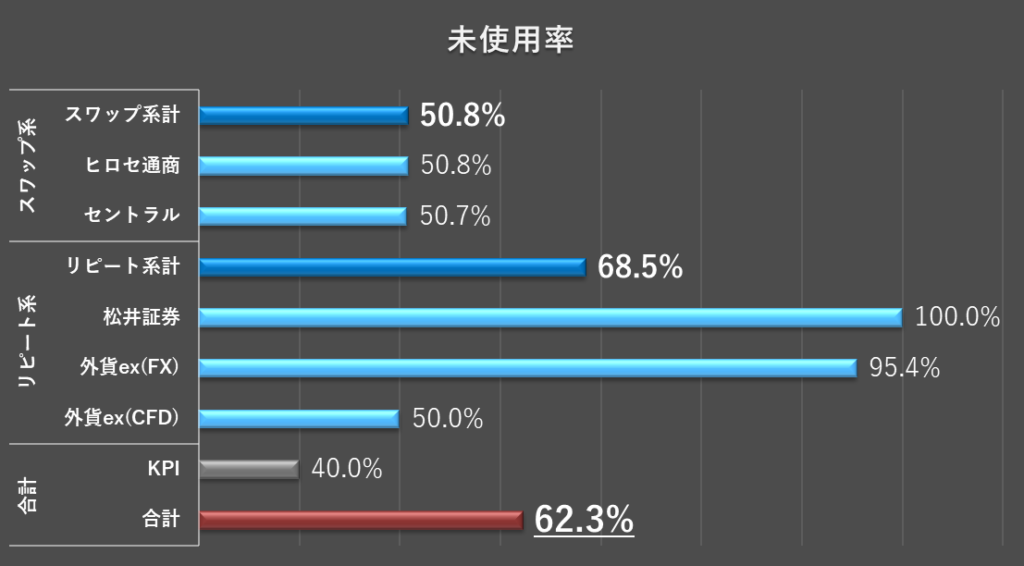

未使用率(KPIの達成状況)

まずは、リスク管理の指標である未使用率(総資産に占める未使用金の割合)を確認します(カッコ内は前週実績)。

- スワップ系:50.8%(50.3%)

- ヒロセ通商:50.8%(50.3%)

- セントラル短資:50.7%(50.3%)

- リピート系:68.5%(60.7%)

- 松井証券:100.0%(100.0%)

- 外貨ex(FX):95.4%(54.9%)

- 外貨ex(CFD):50.0%(49.8%)

- 合計:62.3%(57.1%)

2026年は未使用率KPIを40%で統一しました。今週もすべての区分でKPIをクリアしています。

松井証券については全建玉を手仕舞いしたため、未使用率100%となっています。また、外貨ex(FX)も建値平均以上の位置にストップロスを入れていることから、未使用金が積み上がっています。

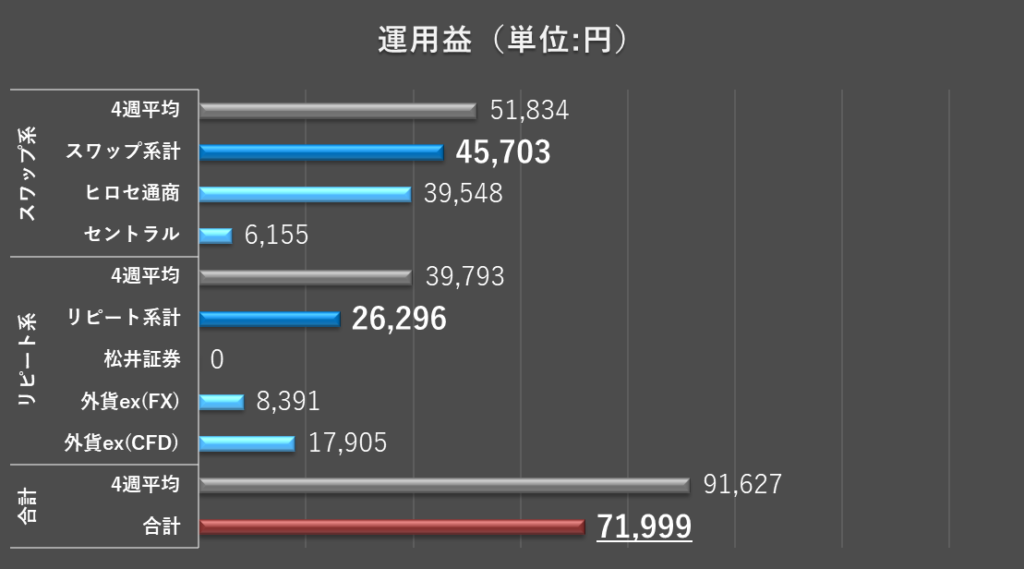

運用益

次に、今週の運用益を確認します(カッコ内は前週実績)。

- スワップ系:45,703円(58,264円)

- ヒロセ通商:39,548円(53,680円)

- セントラル短資:6,155円(4,584円)

- リピート系:26,296円(65,784円)

- 松井証券:0円(0円)

- 外貨ex(FX):8,391円(7,576円)

- 外貨ex(CFD):17,905円(58,208円)

- 合計:71,999円(124,048円)

今週の合計運用益は71,999円となりました。今週は目安レンジ(58,000~87,000円*)内に収まる結果となりました。

リピート系は、松井証券の主要6通貨によるリピート取引を手仕舞いしたこと、USD/JPYのリピート系も手仕舞いに向けて動いていることから、メインは日本225のCFDによる取引となりますが、株価が設定レンジを大きく上回ってしまっていますので、来週以降も難しい舵取りを迫られそうです。

*注記:運用益合計の目安は総資産に対して月利2.0~3.0%を週ベースに換算した金額

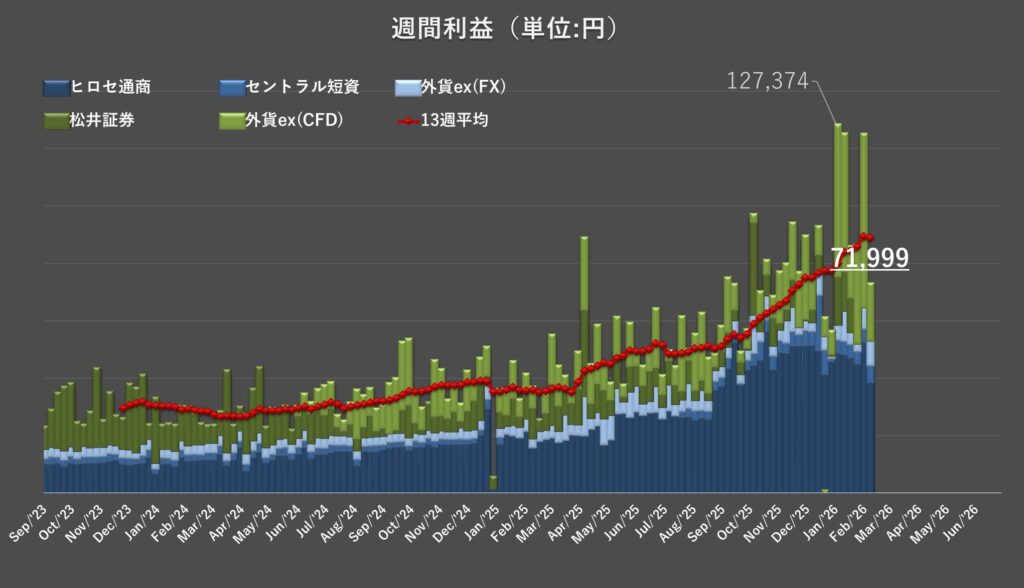

週間利益推移

最後に、週間利益の推移を確認します。各口座の実績を棒グラフ、直近13週の平均は折れ線で示しています。

短期的には波がありますが、長期的には右肩上がりを目指しているため、平均値の動きにも注目しています。「今週はどうだった?」だけでなく、「この3ヶ月の流れはどうか?」という視点も大切にしたいところです。

2月のこれまでの累計運用益は196,047円、月利1.6%となりました。

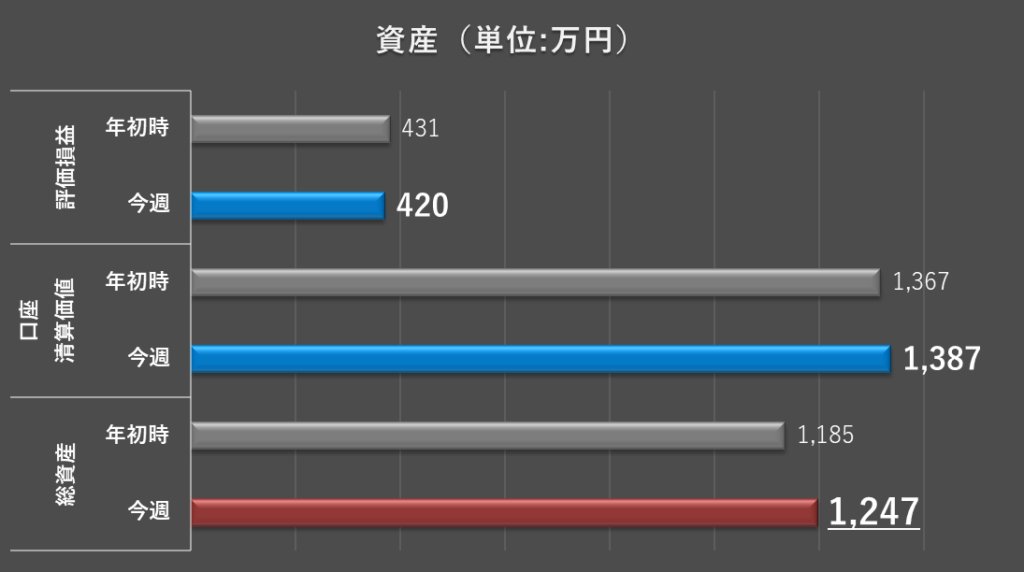

口座資産(評価損益・口座清算価値・総資産)

資産の推移は、週次の利益以上に「運用の安定性」や「積み上げの実感」を得るうえで大切な指標です。ここでは、評価損益・口座清算価値・総資産の3項目を確認していきます(カッコ内は前週実績)。

- 評価損益:420万円(468万円)

- 口座清算価:1,387万円(1,437万円)

- 総資産:1,247万円(1,245万円)

口座清算価値と総資産の差が為替差益(140万円)となります。評価損益は、為替差益とヒロセ通商/セントラル短資の未実現スワップポイントの合計です。したがって、未実現スワップポイントは281万円(420万円 – 140万円)となります。先週と比べて、50万円近く評価損益が減少しましたが、日経平均(外貨exでは日本225)は過去最高値を更新していますので、為替が大きく影響しています。

為替はコントロールできない領域ですが、スワップポイントは日々着実に積み上がっていくものです。だからこそ、短期の値動きに左右されず、淡々と運用を続ける姿勢が大切だと感じています。

注記:総資産とは、口座資産と未実現スワップポイント(SWP)の合計を指します。ヒロセ通商とセントラル短資の場合、SWPは毎日口座に反映されるのではなく、ポジションをクローズした場合、もしくはSWP振替を選択した場合にまとめて反映されます。

スワップ収益の見通し

スワップ運用は、時間を味方につけて資産をじっくり育てるスタイルです。 現状の運用状況から、月間の見込み収益を確認していきます。

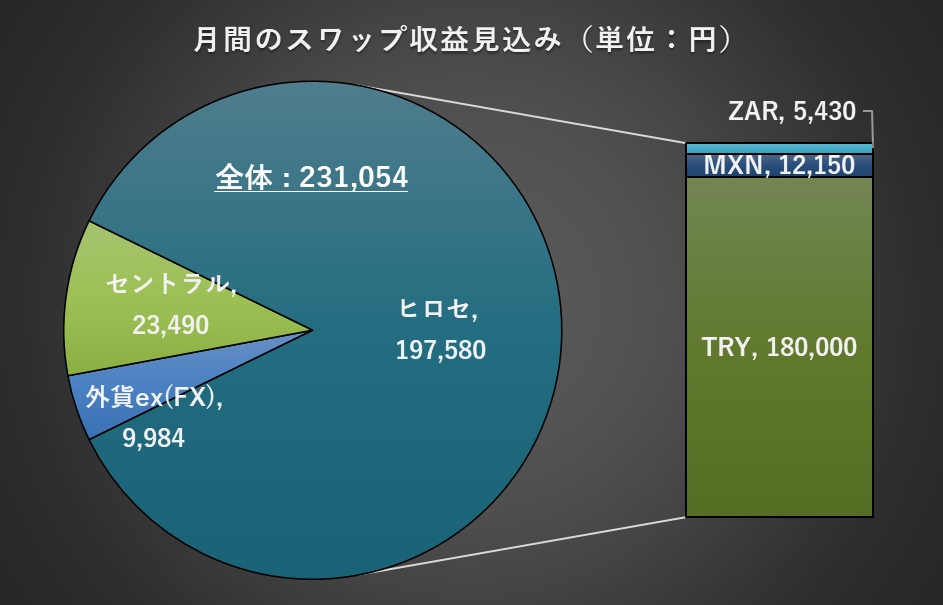

月間スワップ収益の見通し

直近4週間の平均値をもとに算出した、1ヶ月あたりの想定スワップ収益は以下の通りです(カッコ内は前週実績)。

- ヒロセ通商:231,054円(238,788円)

- TRY:180,000円(187,500円)

- MXN:12,150円(11,250円)

- ZAR:5,430円(4,980円)

- セントラル短資:23,490円(24,060円)

- 外貨ex(FX)*:9,984円(10,998円)

- 合計:231,054円(238,788円)

現時点での、月間スワップ収益の見込みは約23.1万円です。各国の政策金利引き下げにより、スワップポイントがじわじわと減少していますが、それでもリピート系の利回りを大きく上回っています。運用方針に則り、淡々と建玉を追加していきます。

スワップポイントの内訳は、ヒロセ通商のTRYが全体の8割近く(77.9%)を占めています。ただ、ヒロセ通商のスワップポイントが他社と比べて少なくなっているため、今後はセントラル短資を主力として考えています。

注:外貨ex(FX)の運用益はリピート運用が主となるため、集計上はリピート系に分類しています。ただし、保有建玉に応じてスワップポイントも発生しているため、参考として併記しています。

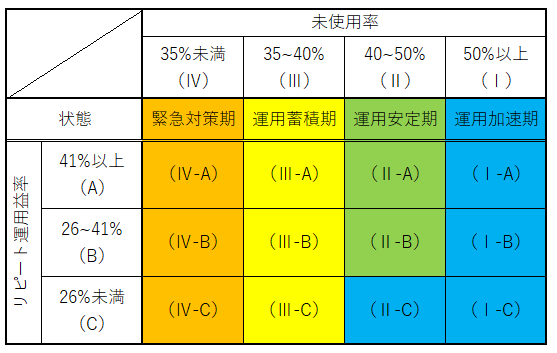

運用状態

最後に、現在の運用状態を確認します。 詳細は「2026年上半期(1~6月)の運用方針」に譲りますが、現状の判定は以下の通りです(カッコ内は前週実績)。

- 未使用率:(判定:Ⅰ)(前週判定:Ⅰ)

- スワップ系計:50.5%(50.3%)

- リピート系計:68.5%(60.7%)

- 合計:62.3%(57.1%)

- リピート系運用率:(判定:B)(前週判定:B)

- 直近3ヶ月間:39.2%(39.5%)

- 今月(参考):47.0%(53.0%)

- 以上より、今週の運用状態は『運用加速期(Ⅰ-B)』と判定(前週判定:Ⅰ-B)

未使用率は安定しており、リピート系運用益率も好調です。

まとめ

今週の総括および翌週の方針です。

運用方針については、「2026年上半期(1~6月)の運用方針」を参照してください。

今週の総括

- 運用状態:運用加速期(Ⅰ -B)

- 未使用率:全区分でKPIクリア

- スワップ系:50.5%

- リピート系:68.5%

- 合計:62.3%

- 運用益:目安のレンジ内

- スワップ系:45,703円

- リピート系:26,296円

- 合計:71,999円

- 2月の累計運用益(月利):196,047円(1.6%)

- 口座資産

- 評価損益:420万円

- 口座清算価値:1,387万円

- 総資産:1,247万円

- 月間のスワップ収益見込み:231,054円

翌週の方針

- 『リスク対策』継続実施中!!

- スワップ系

- ヒロセ通商:運用方針のとおり

- セントラル短資:評価損益が±0の時点で建玉集約

- リピート系

- 松井証券:運用停止中

- 外貨ex(FX):運用方針のとおり

- 外貨ex(CFD):運用方針のとおり

投資は自己責任でお願いします。