こんにちは、atabowsです。

現在、atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから十数年が経ち、試行錯誤の末2022年から現在のスタイルに落ち着きました。各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説していきます。

atabowsのブログは、FX/CFD投資の運用方針や運用実績の記録を残すものがメインとなっていますが、安全資産及び低リスク資産も含めた投資全般についても記録を残していきたいと思っています。

そこで当ブログでは、以下3本立てで毎月の運用実績を分析していきたいと思います。

今回は、25年9月のFX/CFD運用実績について報告します。

本稿の目的は以下となります。

- 今月の取引実績を振り返っておきたい

- 運用実績が、運用方針やKPI、2025年上半期の運用方針に沿っているか確認する

- 毎月の振り返りの中で運用方針との偏差を確認し、翌月の運用方針に反映する

FX/CFD投資の詳しい投資方針やKPIについては、以下のリンクを参照してください。

それでは、本稿の目次は以下となります。

- 運用方針・KPIの確認

- 運用実績(未使用率・運用益・月利)

- 口座資産(評価損益・総資産・口座清算価値)

- 運用益の推移・投資回収比率

- 運用状態

- まとめ

- その他の高リスク資産

- おまけ(リピート系(FX/CFD)の積極運用に関する検討)

運用方針・KPIの確認

まず最初に、初心忘れるべからずと言うことで、運用方針およびKPIを確認しておきます。KPIとはKey Performance Indicatorの略で数値目標を指します。

- 航路を守れ! by ジョン・C・ボーグル

- KPIの優先順位は、合計の未使用率>>>スワップ系&リピート系の未使用率>>合計の利益率>スワップ系&リピート系の利益率

- 運用実績が目標値以上になった場合、または未使用率が目標値以下になってしまう場合は追加設定を行わない

| 取引方式 | 月利 | 未使用率 |

| スワップ系 | 2.0~3.0% | 40%以上* |

| リピート系 | 1.5~2.5% | 35%以上 |

| 合計 | 1.5~2.5% | 40%以上 |

注記:月利および未使用率は集計時点での総資産(口座資産と未確定SWPの合計)に対しての割合と定義しています。

25年下半期(25年7月~12月)の運用方針より、KPIを見直しました。

atabowsは、長期的に安定した運用を目指していますので、このあたりのKPIが心地よい値と感じています。

運用実績(未使用率・運用益・月利)

それでは、今月の運用実績を振り返っていきましょう。

現在、atabowsが行っている取引は以下の通りです。

- スワップ系(新興国):TRY/JPY、MXN/JPY、ZAR/JPY(ヒロセ通商)

- スワップ系(USD):USD/JPY(GMO外貨の外貨ex)

- スワップ系(TRY):TRY/JPY(セントラル短資)

- リピート系(FX):USD/JPY他主要6通貨+MXN/JPY(松井証券)

- リピート系(CFD):日本225のCFD(GMO外貨の外貨exCFD)

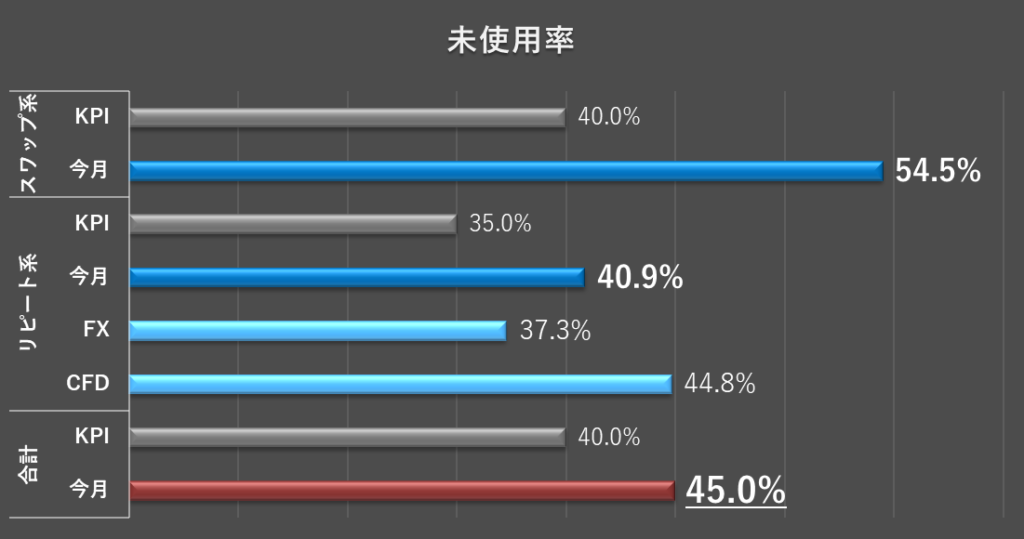

まずは未使用率の確認です(カッコ内は前月実績)。

- スワップ系:54.5%(46.8%)

- リピート系:40.9%(41.8%)

- FX:37.3%(36.5%)

- CFD:44.8%(47.6%)

- 合計:45.0%(43.2%)

すべての区分において、KPIで定めた未使用率をクリアしています。

注:スワップ系の未使用率はヒロセ通商での取引分(新興国)のみとなります。外貨exで取引しているUSD/JPY、およびセントラル短資で取引しているTRY/JPYは、ストップロスを設定した取引を行っている関係上、未使用率による管理は行っていません。

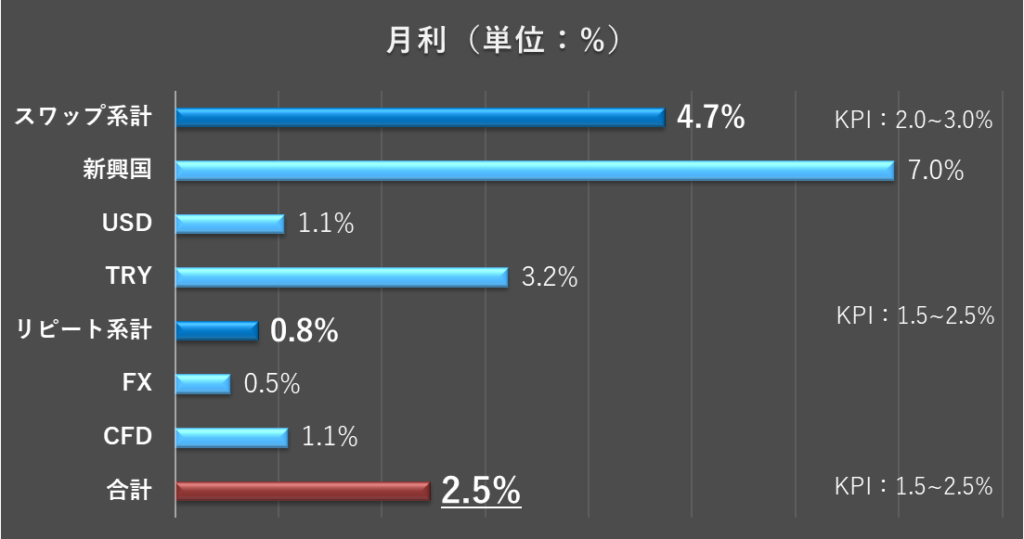

次に運用益(月利)です(カッコ内は前月実績)。

- スワップ系:4.7%(3.6%)

- 新興国:7.0%(4.8%)

- USD:1.1%(1.3%)

- TRY:3.2%(4.9%)

- リピート系:0.8%(1.0%)

- FX:0.5%(0.3%)

- CFD:1.1%(1.8%)

- 合計:2.5%(2.1%)

今月はスワップ系がKPIを上回る成績を収めましたが、リピート系は目標未達でした。合計としては、KPIのレンジ内に収まる結果となりました。今月はリピート系(FX)の成績が過去最低の利益率となりました。

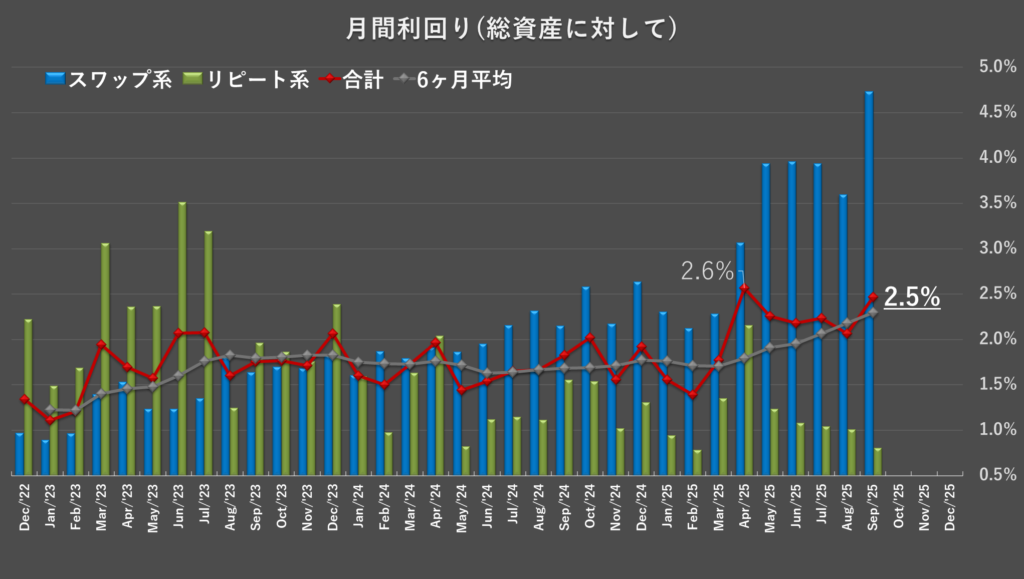

利回りの推移はこちらになります。

2023年はリピート系(緑色棒グラフ)、2024年以降はスワップ系(青色棒グラフ)が牽引していることがわかります。スワップ系は、各国の政策金利引き下げの影響を受けますので、建玉の追加による利回り確保を図りつつ、リピート系の利回り改善策を考えていきたいと思います。とはいえ、直近6ヶ月の平均利回り(グレー色折れ線グラフ)は今年の春頃から右肩上がりで推移していますので、大きな方針変更は考えていません。

毎月の繰り返しになりますが、スワップ系はひたすら建玉を構築することで、安定的にインカムゲインを獲得し、リピート系は設定内で繰り返し約定することで、市場の値動きを捉えキャピタルゲインを獲得、という両輪の投資を継続していきたいと思います。

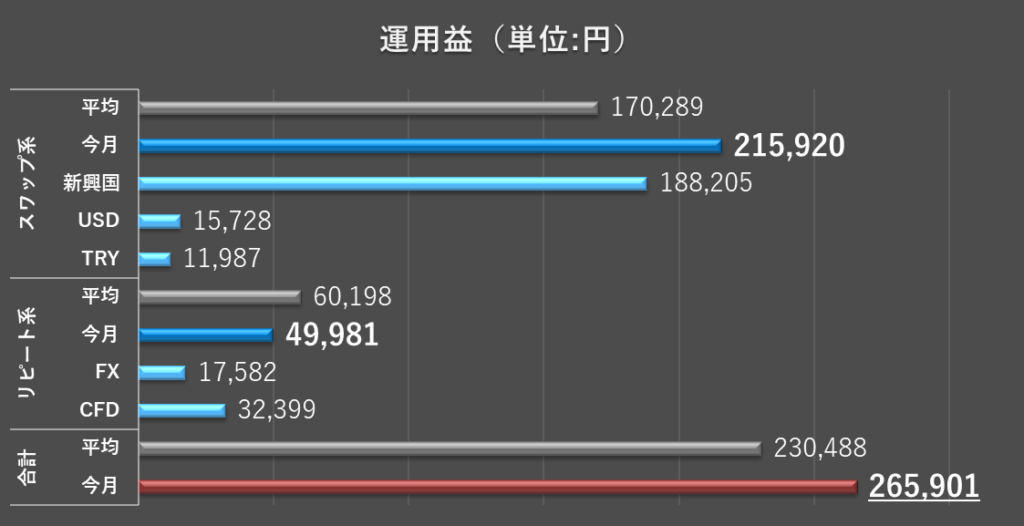

次に、運用益(金額)を確認します(カッコ内は前月実績)。

- スワップ系:215,920円(152,825円)

- 新興国:188,205円(121,711円)

- USD:15,728円(18,775円)

- TRY:11,987円(12,339円)

- リピート系:49,981円(62,193円)

- FX:17,582円(10,549円)

- CFD:32,399円(51,644円)

- 合計:265,901円(215,018円)

合計の運用益が過去最高を記録しました。これで6ヶ月連続で月間20万円超えを達成できたことになります。

次は月間25万円超えを安定化させたいところです。

口座資産(評価損益・総資産・口座清算価値)

つづいて、口座資産を確認します(カッコ内は前月実績)。

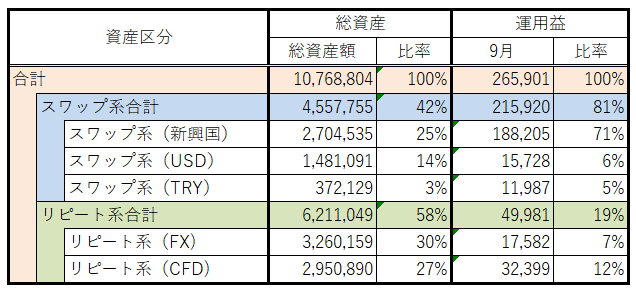

まずは、各資産区分ごとの総資産額を確認します。また、参考として当月の運用益も並べておきます。

1. 総資産額

- 合計:10,768,804円(10,405,713円)

- スワップ系:4,557,755円(4,244,645円)

- リピート系:6,211,049円(6,161,068円)

2. 総資産比率と運用益比率のバランス

スワップ系とリピート系の総資産比率と運用益比率、及びそれぞれの運用効率を確認します。運用効率は、運用益÷総資産で表し、数値が高いほど効率が良いことになります。

- (総資産比率)

- 42%:58%(41%:59%)

- (運用益比率)

- 81%:19%(71%:29%)

- (運用効率)

- スワップ系:2.0倍(1.4倍)

- リピート系:0.5倍(0.5倍)

スワップ系への依存度が高いことが一目でわかります。ひとまずはスワップ系で月間25万円をめざし、それが達成できた暁には、未使用率の増加およびリピート系への分散にシフトしていきたいと思います。

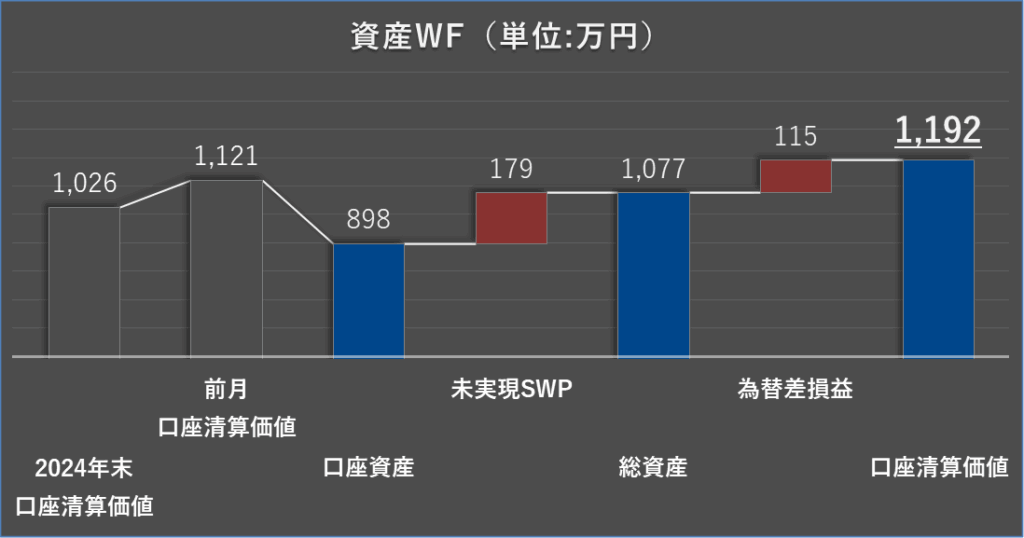

次に、資産全体の流れをウォーターフォールで把握します。総資産は口座資産と未実現SWPの合計で、確定金額となります。これに対し、口座清算価値は総資産に為替差損益を加えたものとなり、為替の影響を受けて変動します。

- 口座資産:898万円(880万円)

- 未実現SWP:179万円(160万円)

- 総資産:1,077万円(1,041万円)

- 為替差損益:115万円(80万円)

- 口座清算価値:1,192万円(1,121万円)

結果として、今月の資産の構図は以下のようになりました。

口座資産 < 総資産 < 口座清算価値

為替差損益はコントロールができない部分ではありますが、精神的には『口座資産 < 総資産 < 口座清算価値』が落ち着きます。

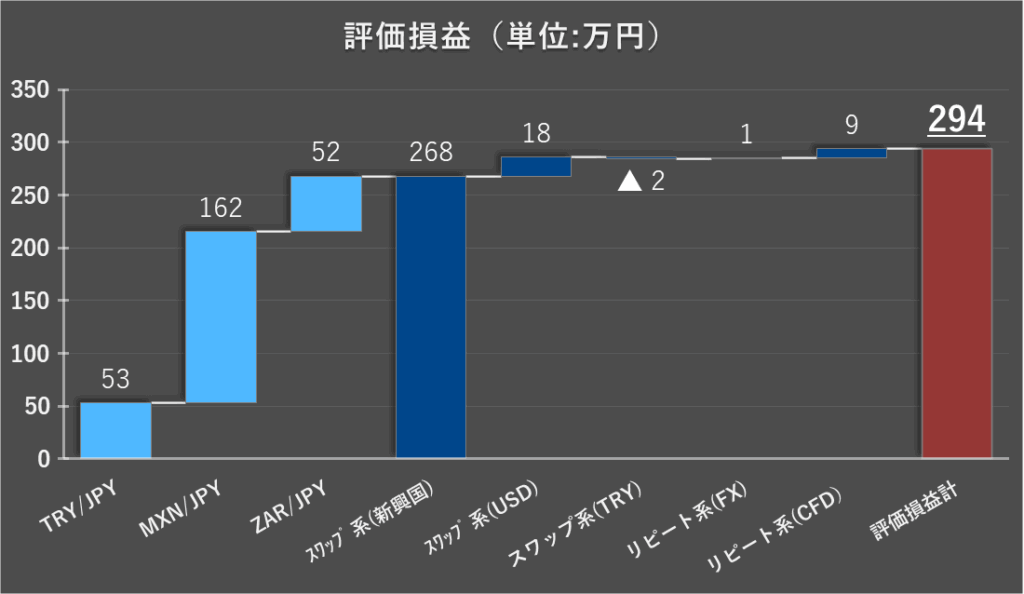

次に、未実現SWPと為替差損益の合計である評価損益について、もう少し詳しく見ていきましょう。

- 評価損益合計:294万円(240万円)

スワップ系(新興国)において、atabowsは暴落時にも積極的に追加投資を実施しました。その結果、MXN/JPY、ZAR/JPYは底値圏で建玉を持てたことにより、大幅な評価益を確保しています。TRY/JPYもそれを狙って積極的に追加投資をしているのですが、TRY通貨があまりに弱くて損出しを実施することで建玉の平均レートを下げる作戦を続けています。

またリピート系に関しても、円高局面にあるときに長期保有用の建玉を持った結果、評価損をある程度吸収することが出来ていますし、円安方向にレンジが外れた場合も、安易に追従するということは行っていません。これにより、atabowsは類似の方針で取引を行っている方達と比べて、評価損を抑えた運用ができていると思います。

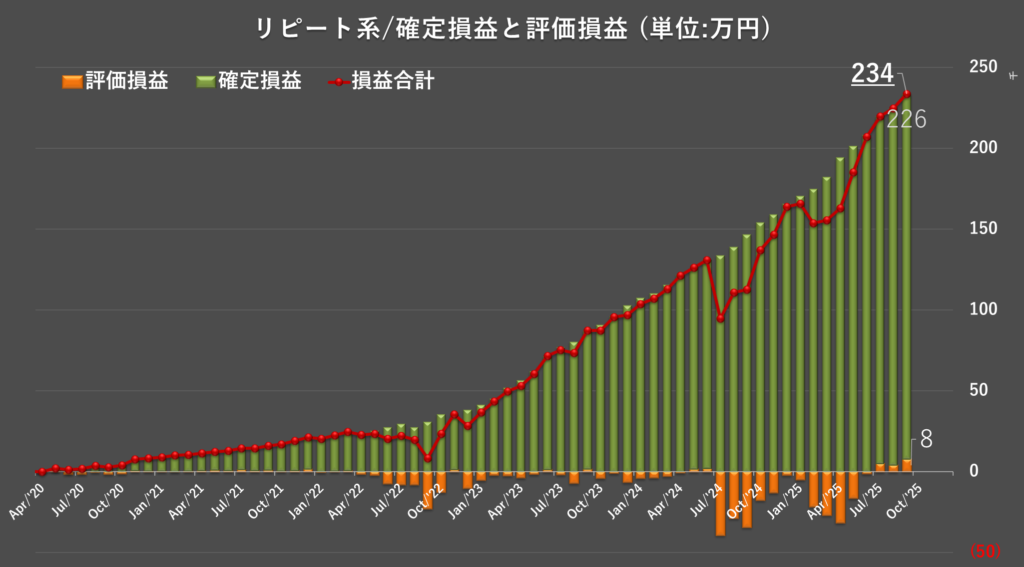

上記を裏付けるデータとして、リピート系(FX&CFD)の確定損益および評価損益を確認します。緑色の棒グラフは確定損益、オレンジ色の棒グラフは評価損益、赤色の折れ線グラフはその合計(損益合計)を表しています。

- 確定損益:226万円(221万円)

- 評価損益:8万円(4万円)

- 損益合計:234万円(225万円)

今月は、リピート系の評価額もプラスになりました。但しこれは、保有している建玉数が減っていることを意味しているので、あまり望ましいことではありません。為替は円安、株価は上昇方向に実勢レートが上がってきているので、設定レンジを外れないか、外れた場合はどの程度追従するのかよく考える必要があります。週報のシグナル判定等を活用して検討します。

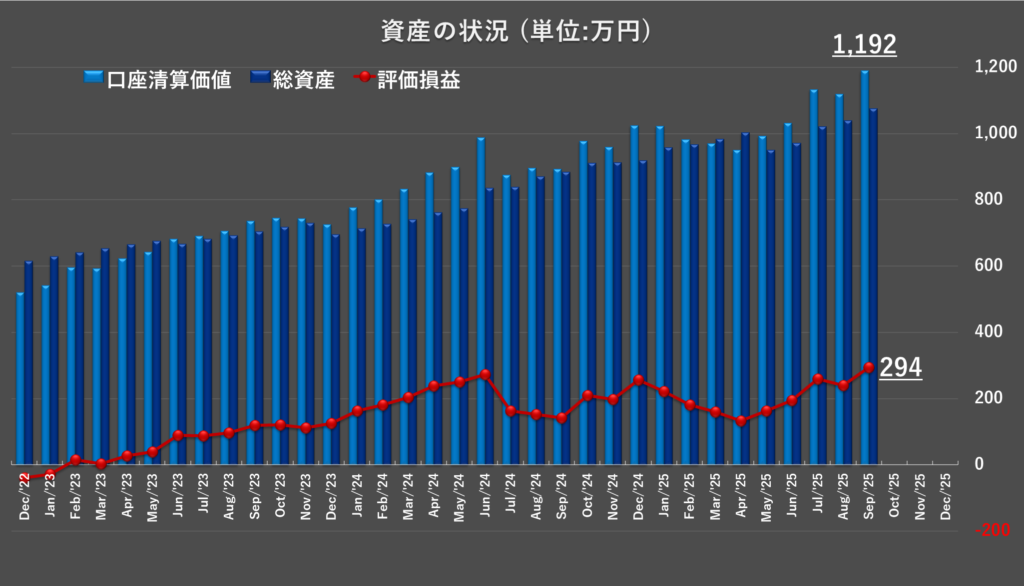

本章の最後に、評価損益・総資産・口座清算価値の推移を確認しておきましょう。金額は当月の評価損益と口座清算価値を表しています。

運用益の推移・投資回収比率

これまでの運用益の推移を整理します。カッコ内は損出し/手仕舞い等の一時的な対策実施も含んだ金額、最少益・最高益は月間となります。

- 合計:▲137,842円

- 年平均:▲13,784円

- 利回り:10.3%

- 最少益:▲8,710円

- 最高益:45,069円

- 合計:393,012円

- 月平均:32,751円

- 利回り:5.7%

- 最少益:▲51,738円

- 最高益:101,228円

- 合計:212,309円

- 月平均:17,692円

- 利回り:10.2%

- 最少益:▲66,139円

- 最高益:40,140円

- 合計:278,474円

- 月平均:23,276円

- 利回り:10.5%

- 最少益:11,505円

- 最高益:82,804円

- 合計:648,455円 (371,934円)

- 月平均:54,038円(30,995円)

- 利回り:20.1%

- 最少益:69,894円 / 月利1.1%

- 最高益:144,000円 /月利2.1%

- 合計:1,398,323円 (734,805円)

- 月平均:116,527円 / 月利1.7%(61,234円)

- 利回り:18.4%

- 最少益:109,408円 / 月利1.5%

- 最高益:184,551円 / 月利2.0%

- 合計:1,690,151円(1,002,566円)

- 月平均:140,846円 / 月利1.7%(83,547円)

- 25年1月:149,460円 / 月利1.6%(421,280円)

- 25年2月:134,780円 / 月利1.4%

- 25年3月:174,600円 / 月利1.8%

- 25年4月:257,515円 / 月利2.6%

- 25年5月:215,042円 / 月利2.3%(▲8,954円)

- 25年6月:212,332円 / 月利2.2%

- 25年7月:228,699円 / 月利2.2%

- 25年8月:215,018円 / 月利2.1%

- 25年9月:265,901円 / 月利2.5%

- 累計:1,853,346円 (2,116,212円)

- 月平均:205,927円 / 月利2.1%(各月の単純平均)

月平均でも20万円を超えることができました。月利平均も2.1%と順調に増えてきています。

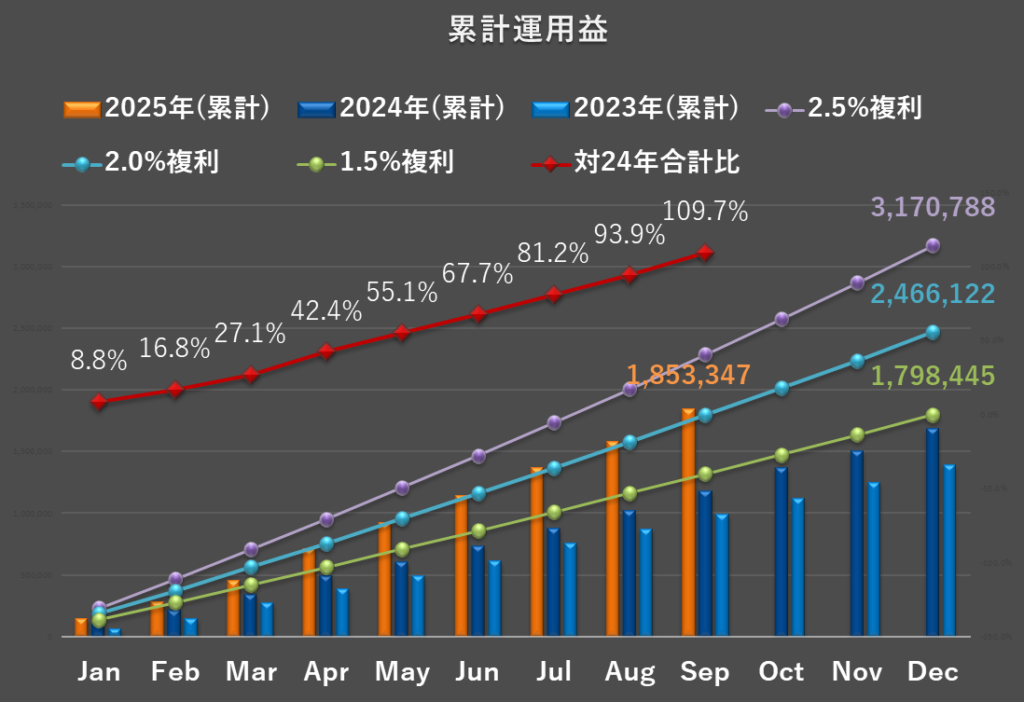

次に、累計運用益と対24年累計比率をグラフにします。

棒グラフは、累計の運用利益(2023年・2024年)を表します。また折れ線グラフは、24年末を起点として、それぞれ毎月複利ベースで1.5%、2.0%、2.5%推移した場合の収益シミュレーションラインを示します。月次報告では2025年の累積運用利益(棒グラフ)を追加していき、2023年・2024年の棒グラフおよび各複利ベースの折れ線グラフと対比していきます。9月時点で水色の月利2.0%ラインを超える推移ですすんでいます。

また、赤色の折れ線グラフは、対24年累計比率を表しています。9月末時点で109.7%ですので、単純割の75.0%(100%x9ヶ月÷12ヶ月)を大幅に超えています。今年は9月の時点で昨年合計を超えることができました。どこまで伸びるか楽しみです。因みに、昨年は11月時点で前年を超えることができました。

次に、累計獲得金額が投資金額に占める割合、すなわち投資回収比率を見てみます。累計獲得金額は2009年からの累積金額となります(カッコ内は前月実績値)。

- 投資金額:7,349,976円(7,149,976円)

- 累計獲得金額:6,336,228円(6,070,327円)

- 投資回収比率:86.2%(84.9%)

投資回収比率が100%を超えれば投資資金をすべて回収したことになりますが、atabowsの場合、現時点で約86%の資金を回収済みという状況です。順調に行けば、2026年の上期中に回収比率が100%を超える見込みです。

運用状態

本編の最後に、未使用率とリピート系の為替レート/日経225のシグナル判定を総合的に判断し、運用状態を確認します。

運用状態の定義については、2025年下半期(7~12月)の運用方針を参照してください。

リピート系のレート/日経225の状態については、週次報告のリピート系(安定性の確認)でシグナル判定をしていますので、詳細は割愛し、ここでは運用状態の結果のみを報告します。

- 未使用率:スワップ系および合計が40%以上、リピート系が35%以上(安定期)

- リピート系:日経225のシグナル判定は3、それ以外はいずれも評価4もしくは5(減速期)

- 以上により、今月の運用状態は減速期である

まとめ

まとめとして、今月の総括および翌月の方針です。

今月の総括

- 運用状態:減速期

- 未使用率:すべてにおいてKPIを達成

- スワップ系:54.5%

- リピート系:40.9%(FX:37.3%、CFD:44.8%)

- 合計:45.0%

- 運用益(月利):スワップ系はKPI以上、リピート系はKPI未達、合計はKPI達成

- スワップ系:4.7%

- リピート系:0.8%

- 合計:2.5%

- 運用益(額):265,901円

- 25年累計運用益(対24年合計比):1,853,347円(109.7%)

翌月の方針

- スワップ系:建玉の追加を実施

- リピート系:運用方針に従って運用

上記の元となる2025年下半期(7~12月)の運用方針については、こちらのリンクを参照してください。

その他の高リスク資産

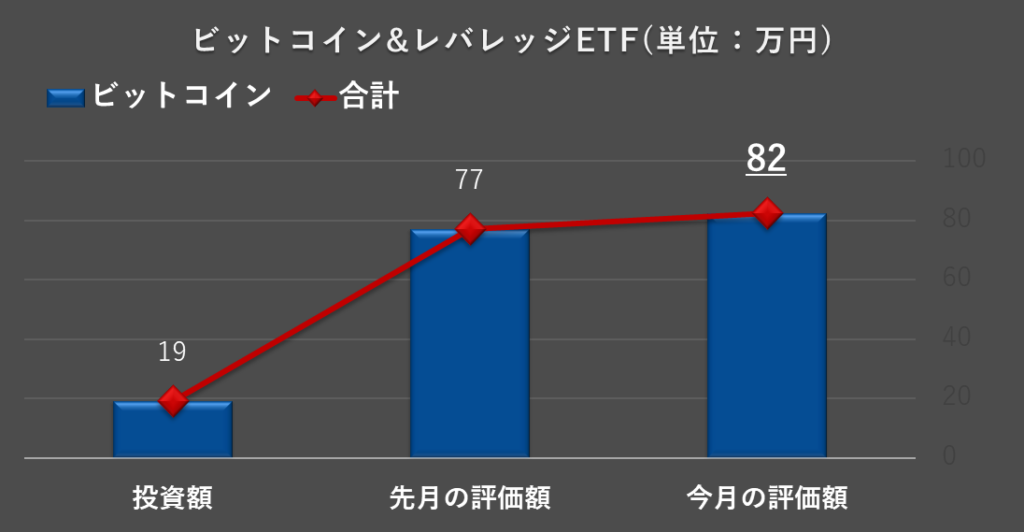

次に、その他の高リスク資産の実績を紹介したいと思います。atabowsはFX/CFDの他に少額ですがビットコインを保有しています。

ビットコインに関して、atabowsはGMOコインで運用をしています。24年2月までは毎月の積み立て投資をしていましたが、レートが高騰したことから、24年3月以降は毎月の積み立ては行っていません。レートが暴落した際は、スポット買いをするかもしれません。

ビットコインの保有資産は以下の通りです。

| 保有数量 | 平均購入レート | 投資金額 |

| 0.0496BTC | 3,856,779円/BTC | 191,360円 |

この投資に対して、今月末時点での資産を確認しておきます。

評価額は、対投資比率430%、対先月比107%の82万円となりました。

今後のビットコインの運用方針ですが、ビットコインの所得税は、雑所得で総合課税扱いとなりますので、給与収入と一緒に課税されてしまいます。したがって、atabowsはサラリーマンを辞めて給与収入が無くなるまで長期保有する予定です。その時には、評価額が投資額比で100倍(10,000%)くらいになっていると嬉しいですね。

おまけ(リピート系(FX/CFD)の積極運用に関する検討)

atabowsは、FX/CFDによる取引を長期資産運用の一環として行っています。そのためには、

- 持続可能であること(とにかく退場にならないこと)

- 再現性があること(安定してフロー収入が得られること)

- 充実した取引ができていること(ワクワクする取引手法であること)

がとても重要になってきます。そこで、ここでは様々な切り口で、運用方針の見直しにつながるような検証していきたいと思います。

別記事でも触れていますが、atabowsはxFIRE後に合同会社を設立し、資産運用と別事業の両立を目指しています。現時点での資産運用の柱として考えているのが、TRY/JPYによるスワップ収入です。

というわけで、今回のお題は『リピート系(FX/CFD)の積極運用に関する検討』としたいと思います。

過去の検証内容は、こちらの巻末に一覧があります。

はじめに

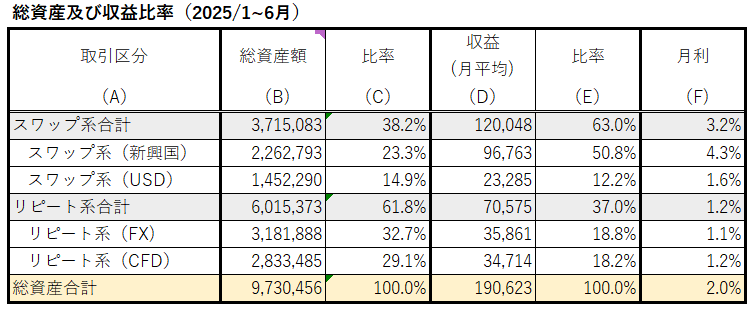

まず最初に、2025年にはいってからのリピート系(FX/CFD)の運用状況について、2025年1月~6月と7月~9月に分けて確認します。

2025年1月~6月の総資産と運用益比率のバランスは、以下となります。

- (総資産比率)スワップ系:リピート系=38%:62%

- (運用益比率)スワップ系:リピート系=63%:37%

- (スワップ系)運用益 ÷ 総資産比率 = 166%(63% ÷ 38%)

- (リピート系)運用益 ÷ 総資産比率 = 60%(37% ÷ 62%)

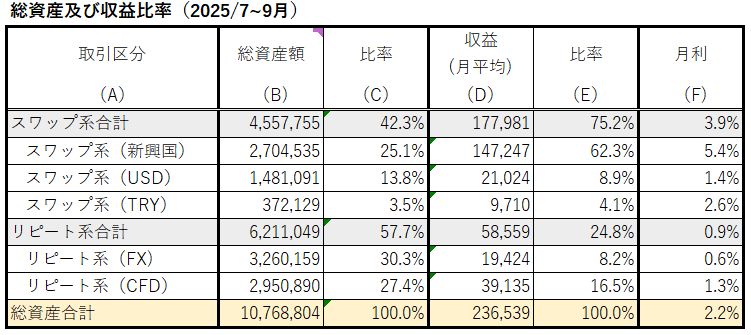

2025年7月~9月の総資産と運用益比率のバランスは、以下となります。

- (総資産比率)スワップ系:リピート系=42%:58%

- (運用益比率)スワップ系:リピート系=75%:25%

- (スワップ系)運用益 ÷ 総資産比率 = 179%(75% ÷ 42%)

- (リピート系)運用益 ÷ 総資産比率 = 43%(25% ÷ 58%)

理想はスワップ系とリピート系の比率が「50%:50%」ですが、現状ではリピート系の運用効率が下期にかけて低下していることが分かります(60% -> 43%)。この点を踏まえ、リピート系の積極運用について再検討します。

積極運用の参考事例

FX取引を始めた初期から参考にしている『為替王』さんの設定内容をもとに、必要資金や値幅の目安を整理します。

為替王さんの(リピートFX)の設定内容

リピートFX、2025年7月終了、成績まとめ。毎年300~400万円、もし3千通貨設定なら毎年連続で年収1,000万円達成!

【Q】初心者は何から始めれば?

『ガイドブック』の通りにマネするだけですが、初心者の方は発注数量を1通貨か10通貨か、せいぜい100通貨くらいでスタートしてください。もし1通貨なら、元手1万円も入金すれば急激な円高でもハラハラせず、ゲーム感覚で毎月100連勝以上も勝ちまくる楽しさを味わうことができます。数カ月くらいお試しいただいて、私の言ってることが本当だとご納得いただけたら、皆様それぞれ資金量に応じて発注数量を増やしていかれると、いずれこのリピートFXの収入で家賃・住宅ローンを払えたり、生活費をまかなえたりできるレベルに早期に到達できるでしょう。

- 取引通貨種類:6通貨(USD/JPY、EUR/JPY、AUD/JPY、CAD/JPY、GBP/JPY、NZD/JPY)

- 新規/約定値幅:20銭/1円

- 必要金額:1通貨あたり1万円 ⇒ 100通貨あたり100万円(推定)

100通貨もしくは1,000通貨単位で取引する場合、単純に必要金額を比例で決めて良いのか、という点が気になりますが、6通貨種類・100通貨あたりで100万円というのが目安のようです。

為替王さんの(日経225リピートCFD投資)の設定内容

【日経225リピートCFD】元手100万スタート→161万円へ1年4カ月で収益率61%達成!口座残高1.6倍!

【Q】暴落したとき大丈夫だった?

今春の株価大暴落(トランプ関税ショック)の時に含み損が60万円程度。元手100万円だと不安でしたので、一時的にさらに100万円を追加して投入金額合計200万円になったことがありました。現在その追加投入した資金は引き出して、当初100万円+利益61万円=口座残高161万円です。

- 取引枚数:0.1枚

- 新規/約定値幅:100円/500円

- 必要金額:0.1枚あたり100万円(暴落時は200万円)

当初は0.1枚あたり100万円で取引をスタートさせていましたが、4月のトランプ関税ショックによる暴落時に安全をみて100万円を追加されていました。その後は利益が積み上がってきたこともあり?100万円を引き出したようです。

まとめ

以上を踏まえて、見直し後の取引ルール案を作成します。スワップ系(新興国、USD、TRY)に関しては、2025年下半期の運用方針から変更ありませんので、ここでは割愛します。

全体の運用方針

- 航路を守れ! by ジョン・C・ボーグル

- 未使用率は個別管理(合計ではなく手法ごと)

- KPIの優先順位は、手法別の未使用率 >> 合計の利益率 > 手法別の利益率

- 合計の月利目標:1.5~2.5%

リピート系(FX)の運用方針

- 投資資金:200万円(以降の資金は自己増殖が基本)

- 新規/約定値幅:50銭/1円(USD/JPYの場合。それ以外の通貨はUSD/JPYに比例)

- 対象通貨種類:当面4種類(USD/JPY、EUR/JPY、AUD/JPY、GBP/JPY)

- 取引通貨数:各200通貨

- 未使用率:常時10%、暴落時は以下対応

- 想定安値の切り下げ

- 損切りによる退場防止

リピート系(CFD)の運用方針

- 投資資金:200万円(以降の資金は自己増殖が基本)

- 新規/約定値幅:100円/500円

- 取引枚数:0.2枚

- 未使用率:常時10%、暴落時は以下対応

- 想定安値の切り下げ

- 損切りによる退場防止

上記ルールをベースに、10月中に具体的な設定内容を検討し、11月からの採用可否を判断します。

投資は自己責任でお願いします。