こんにちは、atabowsです。

現在、atabowsは高リスク資産投資のカテゴリーにて、FXのスワップ運用とFX・CFDのリピート運用を行っています。

2006年にFXを始めてから十数年が経ち、試行錯誤の末2022年から現在のスタイルに落ち着きました。各運用スタイルの投資方針やKPIについては、別のブログで詳しく解説していきます。

今回は、25年9月8日~25年9月12日のFX/CFD運用実績について報告します。

本稿では、以下を目的としています。

- 今週の運用実績を軽く振り返っておきたい

- 運用実績が運用方針やKPI、月次報告に記載された方針に沿っているか確認したい

- 毎週の振り返りの中で運用方針との偏差を確認し、翌週の運用方針に反映する

FX/CFD投資の詳しい投資方針やKPIについては、以下のリンクを参照してください。

それでは、本稿の目次は以下となります。

運用実績(未使用率・運用益)

それでは、今週の運用実績を振り返っていきましょう。

現在、atabowsが行っている取引は以下の通りです。

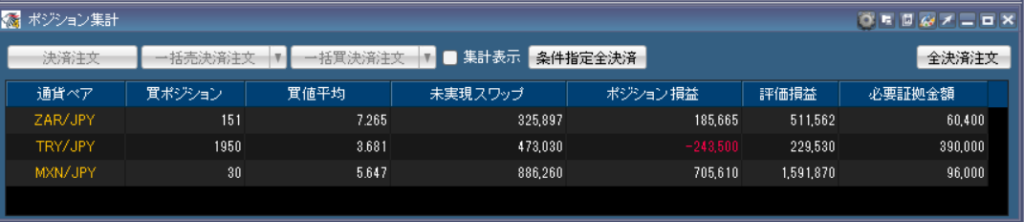

- スワップ系(新興国):TRY/JPY、MXN/JPY、ZAR/JPY(ヒロセ通商)

- スワップ系(USD):USD/JPY(GMO外貨の外貨ex)

- スワップ系(TRY):TRY/JPY(セントラル短資)

- リピート系(FX):USD/JPY他主要6通貨+MXN/JPY(松井証券)

- リピート系(CFD):日本225のCFD(GMO外貨の外貨exCFD)

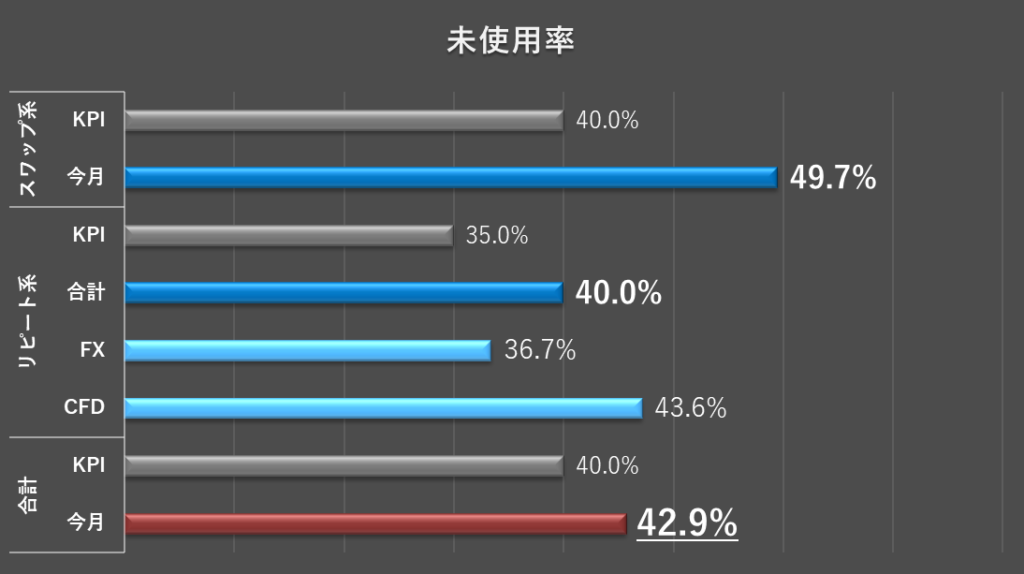

まずは未使用率の確認です(カッコ内は前週実績)。

- スワップ系:49.7%(48.0%)

- リピート系:40.0%(41.9%)

- FX:36.7%(36.6%)

- CFD:43.6%(47.7%)

- 合計:42.9%(43.7%)

全ての区分において、KPIで定めた未使用率をクリアしています。

注:スワップ系の未使用率はヒロセ通商での取引分(新興国)のみとなります。外貨exで取引しているUSD/JPY、およびセントラル短資で取引しているTRY/JPYは、ストップロスを設定した取引を行っている関係上、未使用率による管理は行っていません。

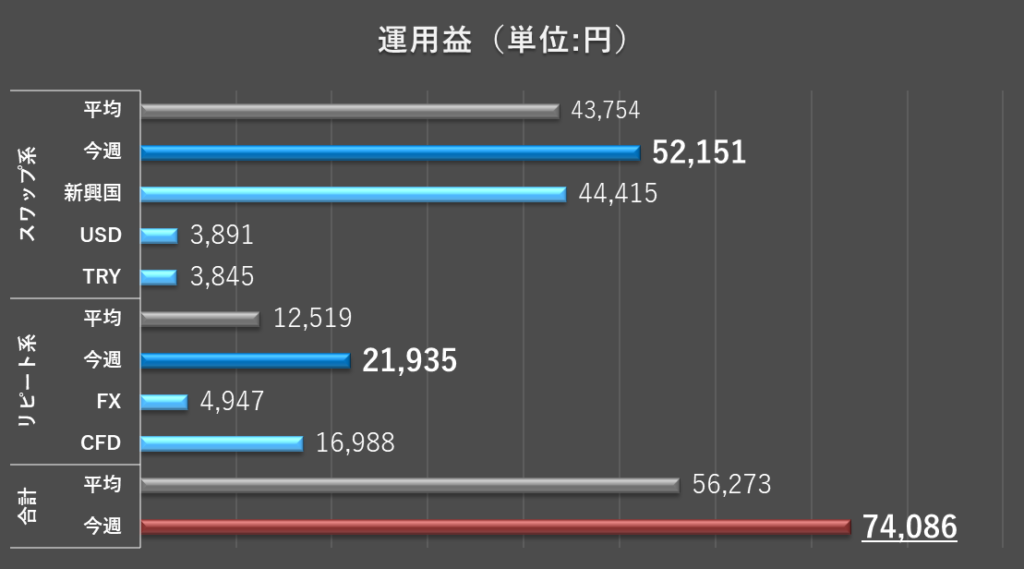

次に運用益を確認します(カッコ内は先週実績)。

- スワップ系:52,151円(45,368円)

- 新興国:44,415円(38,380円)

- USD:3,891円(3,841円)

- TRY:3,845円(3,147円)

- リピート系:21,935円(11,895円)

- FX:4,947円(4,895円)

- CFD:16,988円(7,000円)

- 合計:74,086円(57,263円)

今週のスワップ系とリピート系の合計運用益は、74,086円と過去2番目の収益を上げることができました。また、週間利益の目安である36,000~49,000円*のレンジを上回る結果となりました。

*注記:運用益合計の目安は総資産に対して月利1.5~2.0%を週ベースに換算した金額

尚、今年の累計運用益が1,718,194円となりました。昨年(2024年)の年間益である1,690,151円をすでに上回っており、順調な推移を見せています。

月利平均は約2.0%で、安定した運用が続いています。今後も取引方針・特にKPIを守りながら、堅実に資産形成を進めていきたいと思います。

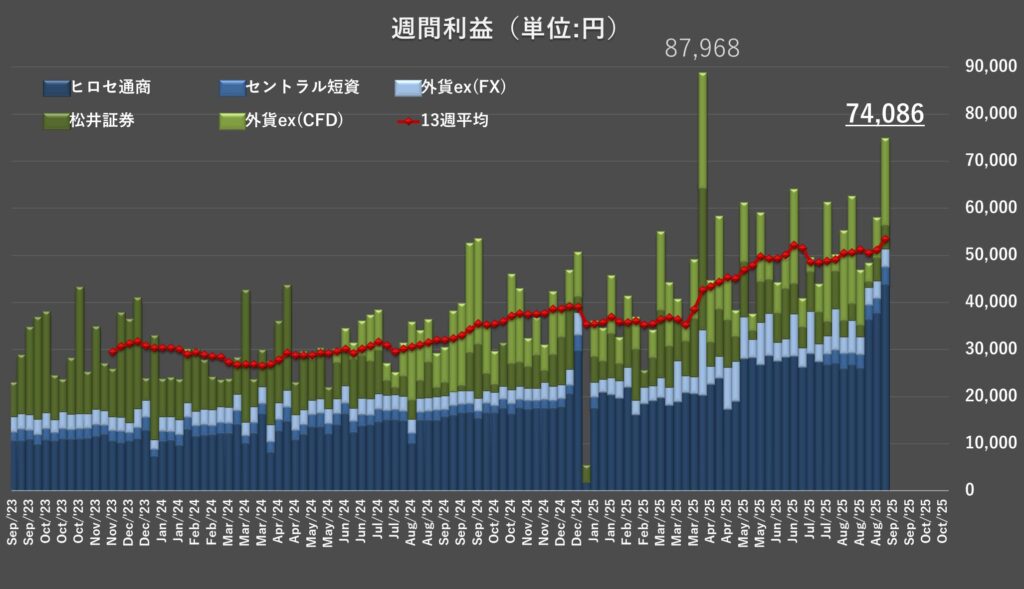

取引口座別の週間利益の推移を棒グラフに、直近3ヶ月(13週)の平均を折れ線グラフで表します。

直近3ヶ月(13週)の平均に関しては、短期的には上下動(好不調)を繰り返しながらも、長期的には右肩上がりになることを想定しています。

口座資産(評価損益・口座清算価値・総資産)

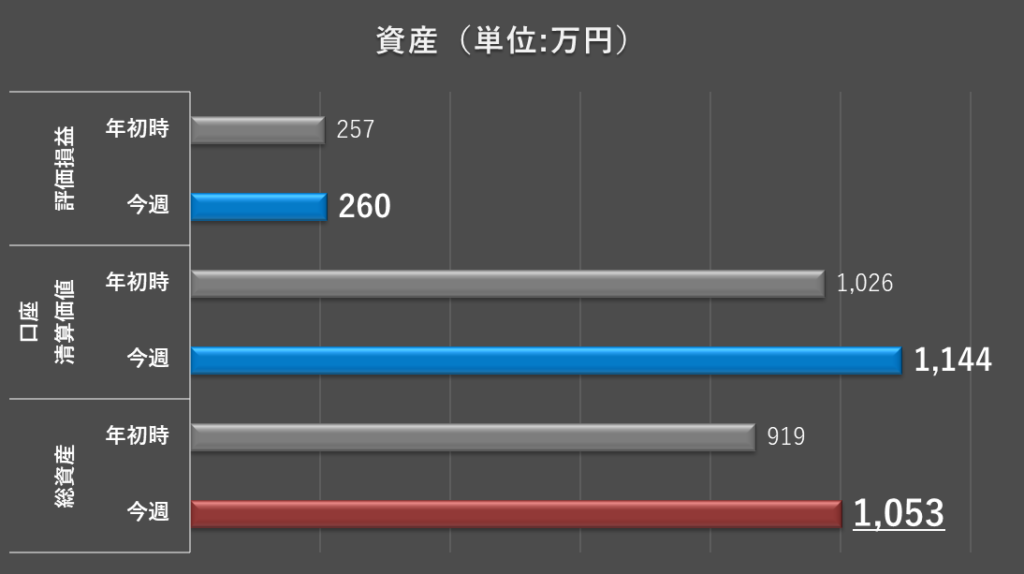

評価損益・口座清算価値・総資産について確認します。こちらはある程度長いスパンで確認したいので、2025年初時点との比較を行います(カッコ内は前週実績)。

- 評価損益:260万円(248万円)

- 口座清算価:1,144万円(1,130万円)

- 総資産:1,053万円(1,046万円)

評価損益は、各取引口座の為替差益とヒロセ通商の未実現スワップポイントの合計金額となります。集計時点における未実現スワップポイントは、168万円でしたので、為替差益は92万円(260万円-168万円)となりました。

為替はコントロールできないため、為替差益がマイナスになる時期もあります。但し、スワップポイントは着実に積み上がりますので、投資方針に従いながら淡々と運用を継続していきます。

注記:総資産とは、口座資産と未実現スワップポイント(SWP)の合計を指します。ヒロセ通商の場合、SWPは毎日口座に反映されるのではなく、ポジションをクローズした場合、もしくはSWP振替を選択した場合にまとめて口座に反映されます。

リピート系/安定性の確認

2024年以降の運用利回りを見ると、リピート系の利回りはスワップ系より低い傾向にあります。このため、リピート系の運用利回り向上に向けた考察を進めます。

ここで、リピート系投資において運用益を上げるための要素としては、以下の3点がポイントとなります。

- ボラティリティ:相場次第につき自分ではコントロール不可

- 取引単位数量:運用資金に依存、かつ未使用率KPIを守る必要があるため自分ではコントロール不可

- 設定レンジの中心付近を維持:安定性が向上し、投資資金の最適な配分の目安となる。追加の投資先についてはある程度コントロール可

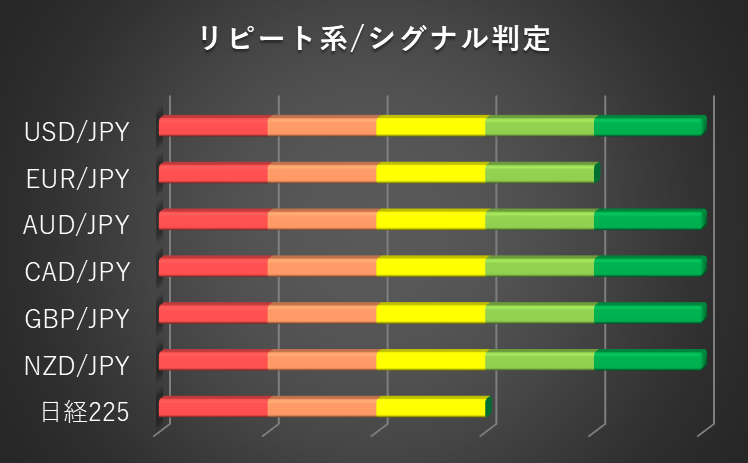

ということで、#3の安定性を向上させることで、運用のブレを抑え長期的な利益確保につなげられると考えます。このため、リピート系の各取引において為替レート/日経225の株価の状態を5段階評価(シグナル判定)で確認します。

なお、各取引の評価基準は以下の通りです。

| 評価 | FX | CFD |

| 5 | レンジの中心50%内 | レンジの中心50%内 |

| 4 | レンジの中心75%内 | レンジの中心75%内 |

| 3 | レンジ内 | レンジ内 |

| 2 | レンジ上抜け | レンジ上抜け |

| 1 | レンジ下抜け | レンジ下抜け |

それでは、今週の状況を見てみましょう(カッコ内は前週の判定)。

- 評価1:なし(なし)

- 評価2:なし(なし)

- 評価3:日経225(日経225)

- 評価4: EUR/JPY(EUR/JPY)

- 評価5:上記以外

今週も先週に引き続き、日経225が評価3、EUR/JPYが評価4、その他は評価が5となりました。これで5週連続で同じ評価内容となりました。そろそろどちらかに相場が触れるような気がします。

運用状態

本編の最後に、未使用率とリピート系の為替レート/日経225のシグナル判定を総合的に判断し、運用状態を確認します。

運用状態の定義については、2025年下半期(7~12月)の運用方針を参照してください。

- 未使用率:合計・スワップ系は40%以上、リピート系(FX・CFD)は共に35%以上とKPIを達成(安定期)

- リピート系:日経225のシグナル判定は評価3、それ以外は評価4以上(減速期)

- 以上により、今週の運用状態は減速期である

まとめ

最後にまとめとして、今週の総括および翌週の方針です。

運用方針については、2025年下半期(7~12月)の運用方針を参照してください。

今週の総括

- 運用状態:減速期

- 未使用率:全てKPIをクリア

- スワップ系:49.7%(新興国)

- リピート系:40.0%(FX:36.7%・CFD:43.6%)

- 合計:42.9%

- 運用益:目安のレンジを上回った

- スワップ系:52,151円(新興国:44,415円、USD/JPY:3,891円、TRY:3,845円)

- リピート系:21,935円(FX:4,947円・CFD:16,988円)

- 合計:74,086円

- シグナル判定:日経225は評価3、それ以外は評価4以上

- 9月の累計運用益:131,349円

翌週の方針

- スワップ系:

- (新興国):50lot分の建玉を追加する

- (新興国):現有建玉にストップロスを設定し、同数を構築する(おまけ参照)

- (USD/JPY):運用方針のとおり

- (TRY/JPY):運用方針のとおり

- リピート系:

- FX:運用方針のとおり

- CFD:運用方針のとおり

おまけ(スワップ系(新興国)の積極運用。その後の損益分岐点について)

atabowsは、FX/CFDによる取引を長期資産運用の一環として行っています。そのためには、

- 持続可能であること(とにかく退場にならないこと)

- 再現性があること(安定してフロー収入が得られること)

- 充実した取引ができていること(ワクワクする取引手法であること)

がとても重要になってきます。そこで、ここでは様々な切り口で、運用方針の見直しにつながるような検証していきたいと思います。

というわけで、今回のお題は『スワップ系(新興国)の積極運用。その後の損益分岐点について』としたいと思います。

過去の検証内容は、こちらの巻末に一覧があります。

前提条件

『週次報告-99』にて、スワップ系(新興国)の積極運用を検討し、2025年8月25日より実践を開始、9月13日時点で1,950lot(1,950,000通貨)を運用中です。

この取引ルールでは、ストップロスを3.0円に設定していますので、その水準まで下落した場合は損出しを実施して、1,000lot程度で建玉を再構築し、平均レートを下げるという戦略です。

なお、本日時点でのTRY/JPYの実勢レートが3.556円ですので、運用額としては 6,934,200円(1,950,000TRY x 3.556円/TRY)となかなかの規模になってきました。

そこで、オリジナル建玉と追加分を含めた全体建玉について、累積スワップポイント(SWP)がどれだけレート下落を吸収できるかを確認し、損益分岐点を算出します。

検討内容(2025年9月13日時点)

(オリジナル建玉の損益分岐点)

- Lot数:1,050lot

- 平均レート:3.759円

- 累積SWP:407,380円

- レート換算:0.388円(407,380÷1,050,000)

- 損益分岐点:3.371円(3.759 – 0.388)

(全建玉の損益分岐点)

- Lot数:1,950lot

- 平均レート:3.681円

- 累積SWP:473,030円

- レート換算:0.243円(473,030÷1,950,000)

- 損益分岐点:3.438円(3.681 – 0.243)

9月13日時点において、オリジナル建玉の損益分岐点は3.371円、全建玉の損益分岐点は3.438円であることが分かりました。

また、1日当たりのスワップポイントが1lot(1,000通貨)あたり3.0円ですので、損益分岐点は日々以下のペースで下がっていきます。

- 日次変化:0.003円/日(3.0円÷1,000)

- 月次変化:0.09円/月

今回の運用は「損出しを前提とした戦略」であり、実勢レートが3.0円まで下落して建玉を整理する展開も想定済みです。

一方で、レートがそこまで下がらず、スワップポイントを継続的に受け取れる展開も歓迎すべきシナリオです。

いずれにしても、累積スワップによって損益分岐点が日々下がっていくのは、運用者として非常に心強い材料ですね。

投資は自己責任でお願いします。