みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びFXとCFDでリピート系の投資を行っています。

2009年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。それぞれの投資方針やKPIについては別のブログにまとめていきます。

今回は、2025年前半(1~6月)の運用方針について報告します。

本稿の目的は下記となります。

・投資方針&KPIを再確認することで理解度を深める

・本稿で設定した運用方針は、向こう半年間変更しないで済むような内容とする

・毎月末の振り返りの中で運用方針との偏差を確認し、翌月の運用方針に反映する

FX投資の詳しい投資方針&KPIについてはこちらのリンクを参照してください。

atabowsの実際の設定内容についてはこちらのリンクを参照してください。

スワップ系の投資方針についてはこちらのリンクを参照してください。

リピート系(FX)の投資方針についてはこちらのリンクを参照してください。

リピート系(CFD)の投資方針については、こちらのリンクを参照してください。

2024年後半(7~12月)の運用方針については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

2024年12月末時点での振り返り

それでは、最初に2024年12月末時点の未使用率と利回り(年利換算)を確認しておきます。

まずは、未使用率を振り返ります。

| 運用会社 | KPI | 2024年12月末 |

| スワップ系 | 30%以上 | XX.X% |

| リピート系 | 30%以上 | XX.X% |

| 合計 | 30%以上 | XX.X% |

次に利回り(年利)の振り返りです。

| 運用会社 | KPI | 2024年12月末 |

| スワップ系 | 18~24% | XX.X% |

| リピート系 | 18~30% | XX.X% |

| 合計 | 18~24% | XX.X% |

スワップ系は、KPIの上限に近い結果となりましたが、一方で、リピート系はKPIをかなり下回っています。その結果、合計としてはなんとかKPIを達成することが出来ました。なお、リピート系の利回りに関しましては、6月から取引を開始したCFDは含まずに、FXにおける運用益と総資産で算出しています。

運用状態、モニタリングついて

次に、2025年の取引にあたり、運用状態のモニタリングについてルールを決めておきたいと思います。

運用状態の定義

運用状態の定義についてですが、atabowsは、その時々の運用状態を3つのカテゴリーに分類していきます。

- 未使用率が全体で35%以上、且つ個別(スワップ系、リピート系(FX)、リピート系(CFD))がそれぞれ30%以上の状態

- リピート系のレート/株価が、設定レンジ内にある状態、且つ非常時ではない状態

- リピート系のレート/株価が、設定レンジを外れた状態、且つ非常時もしくは安定期ではない状態

- 取引ルールに基づき、想定安値を変更していった結果、全体の未使用率が30%未満となった状態

また、それぞれの運用状態における大まかな取引方針は下記とします。これに基づき個別の取引方針について後述します。

- 建玉追加/追加設定後の未使用率が、安定期の運用状態をキープ、且つ投資対象の未使用率が35%以上をキープできる場合、追加投資してもよい

- 追加設定後の未使用率が、要対策時期の運用状態をキープできる限りにおいて、追加投資してもよい

- 投資先の優先度としては、平常期より高い

- 退場防止を最優先に、一部の建玉を決済(損出し)を実施する

- 投資先の優先度としては、最も高い

モニタリングについて

運用状態のモニタリングは定期的に行い、今の状態を把握するとともに、運用方針と合致しているか確認する必要があります。具体的には、毎月のFX/CFD投資の月次報告を行うなかで、運用実績や資産の確認のほか、最後に総括を含め今月の振り返りと翌月の取引方針を報告していますが、その最後にまとめとして報告する内容を整理しておきたいと思います。

報告内容(まとめ)としては、下記としたいと思います。

- 運用状態について(安定期、要対策期、非常時)

- 未使用率、運用益(月利、金額)

- 運用益の対前年累計比率

- 翌月の取引方針

目標利回り

前述の通り、利回りの目標に関して、合計のKPIとして年利で18~24%と定義していますが、これを可視化しておきたいと思います。

下記に、23,24年の累計獲得利益と目標累計利回りをグラフにします。

棒グラフは、累計の獲得利益(23年、24年)を表します。また、緑色、水色、紫色の折れ線グラフは、24年末を起点として、それぞれ毎月複利ベースで1.5%、2.0%、2.5%で利益を獲得した場合の目標累積獲得利益を示します。25年の累積獲得利益を追加していきますので、折れ線グラフと対比してみていきたいと思います。

累計獲得利益のグラフを挿入

2025年前半の運用方針

では、上記を踏まえて2025年前半(1~6月)の運用方針を整理しておきたいと思います。

スワップ系投資

atabowsは、スワップ系投資に関しては、メインの投資先として新興国通貨であるTRY/JPY、MXN/JPY、ZAR/JPYの3通貨にて取引をしています。これらの通貨において、それぞれ想定安値を設定していて、そこから必要資金を算出しています。一方、実勢レートが、あるトリガー値より下がってきた場合には、想定安値を下げて証拠金を積み増しします。この想定安値を変更する際のトリガー値や、24年12月末終値との値差等を整理すると、下表のようになります。

| 取引通貨 | 24年12月末終値 (a) | 想定安値 | 安値変更の トリガー値 (b) | (a) – (b) | USD/JPY 換算* |

| TRY/JPY | X.XXX | 3.500 | 4.000 | X.XXX | XX円 |

| MXN/JPY | X.XXX | 4.200 | 4.700 | X.XXX | XX円 |

| ZAR/JPY | X.XXX | 5.000 | 5.500 | X.XXX | XX円 |

(a)-(b)の欄は、24年12月末の終値とトリガー値の値差を示していて、これを見るとMXN/JPY、ZAR/JPYはかなりの値差があることがわかります。レートが小さく、値差を見てもイメージが沸きずらいので、これをUSD/JPYベースで考えてみると、XX円以上の値差となり、これ以外に30%相当の未使用金も確保していることから、新興国通貨とはいえ、そこまでの円高を想定しなくても良いと判断しています。

一方、TRY/JPYに関しては、USD/JPY換算で約15円程度の値差しかなく、これまでのレート推移を見ていくと十分なマージンとは言えないことから、想定安値を3.0とします。

24年前半では想定安値を下げて安全性を高める作業を行いましたが、現在は20円程度の値差がついていますし、前述の大方針により、投資全体で未使用率を管理していることから、現状の想定安値を維持しつつ通常の取引を実施します。

以上を踏まえて、スワップ系の2025年前半の取引方針は、下記とします。

- 安定期、高レバレッジ分(ヒロセ通商+セントラル短資)の未使用率は35%以上をキープする。年末の未使用率は40%以上が望ましい

- 想定安値の変更が必要な場合、変更後の全体の未使用率が30%を下回らないことを確認する。下回る場合は一部ロスカット(損出し対応)も検討する

- 安定期、メイン口座(ヒロセ通商)では、未使用率35%以上を維持しながら建玉の追加を実施する。リピート系の運用状態は浮き沈みが激しいので、必要に応じて一部の運用益をリピート系に移動しこちらの運用資金とする

- セントラル短資のMXN/JPYおよび外貨exのUSD/JPYにおける運用益をリピート系に移動する場合は、1万円単位とする

- 今後、政策金利の引き下げによりスワップポイントが低下していった場合、セントラル短資のMXN/JPY(及び外貨exのUSD/JPY)の運用について、見直しを検討する

リピート系(FX)投資

リピート系(FX)投資の2025年前半の取引方針は、下記とします。

- 安定期:未使用率は35%以上をキープする。年末の未使用率は40%以上が望ましい

- 安定期:追加設定後の未使用率が35%を下回らない場合に限り、200通貨の追加ポジション設定を実施してもよい

- 安定期:追加設定する際は、USD/JPYを優先とする(下記優先度の検証参照)

- 要対策期:レートが設定範囲を上下どちらかに外れた場合、設定後の未使用率が下記を下回らない場合に限り、レンジの追加設定を実施してもよい

⇒ 合計の未使用率:35%、それぞれの未使用率:30% - 緊急時:合計の未使用率が0%を下回らない限り、想定安値の設定を変更していくが、一部の建玉を決済(損出し)を実施する等、退場防止行動を最優先とする

リピート系(CFD)投資

リピート系(CFD)投資の2025年前半の取引方針は、下記とします。

- 安定期:未使用率は35%以上をキープする。年末の未使用率は40%以上が望ましい

- 安定期:追加設定後の未使用率が35%を下回らない場合に限り、レンジ内で0.2枚の追加設定を実施してもよい

- 要対策期:レートが設定範囲を上下どちらかに外れた場合、設定後の未使用率が30%を下回らない場合に限り、レンジの追加設定を実施してもよい

- 緊急時:合計の未使用率が0%を下回らない限り、想定安値の設定を変更していくが、一部のポジションを決済(損出し)を実施する等、退場防止行動を最優先とする

追加設定/必要金額

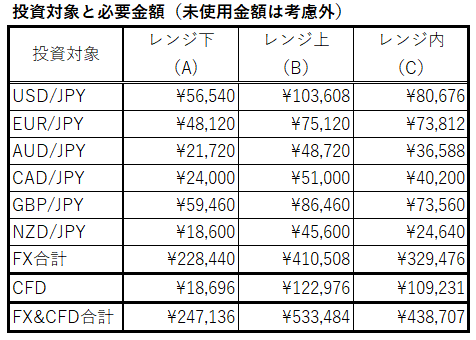

24年11月にリピート系投資/追加設定の検証を行いましたが、その後USD/JPYについて設定レンジの追加を実施しましたので、見直した上で、24年12月末時点の情報を下記に整理します。

- レンジ下:レートが設定レンジを下方向に外れた場合、レンジの追加設定をするのに必要な金額

- レンジ上:レートが設定レンジを上方向に外れた場合、レンジの追加設定をするのに必要な金額

- レンジ内:レートが設定レンジを下方向に外れた場合、レンジの追加設定をするのに必要な金額

今後、設定が追加/変更された場合は、本表もアップデートします。

運用方針のバックデータ

前述の2025年前半の運用方針を決めるためのバックデータとして、24年12月に運用益の分散に関する検証を行いました。ここでは、簡単に12月の検証内容を振り返りながら、運用方針(の根拠)を整理しておきたいと思います。

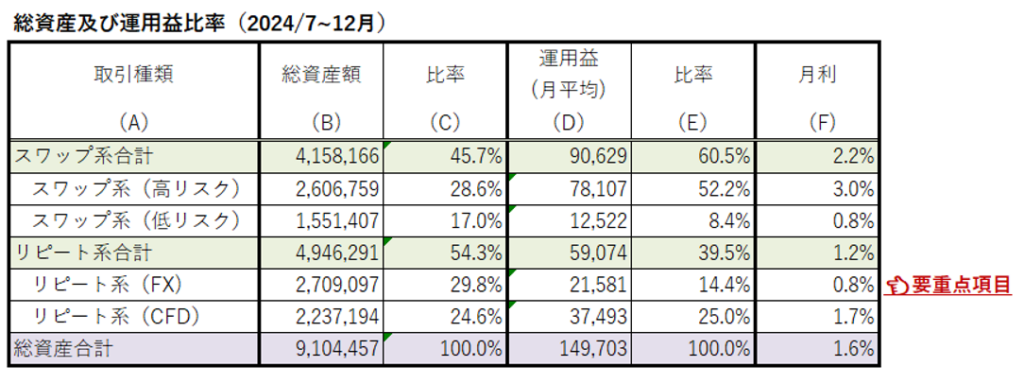

2024年の総資産及び運用益の実績

これに対する考察と25年前半の運用方針としては、以下のようになります。

(考察)

- 運用益比率の理想形は、スワップ系とリピート系で50%:50%、且つリピート系のFXとCFDで25%:25%である

- 資産比率(C列)が約3割(28.4%)であるスワップ系(高リスク)が、運用益比率(E列)の約5割(50.9%)を出している

- 試算比率が約3割(29.8%)であるリピート系(FX)が、運用益比率の約1.5割(14.8%)しか出せていない

(運用方針)

- スワップ系への投資は緩やかでよいが、スワップ系合計で100K\/月を目指す

- リピート系(FX)の効率改善を目指す

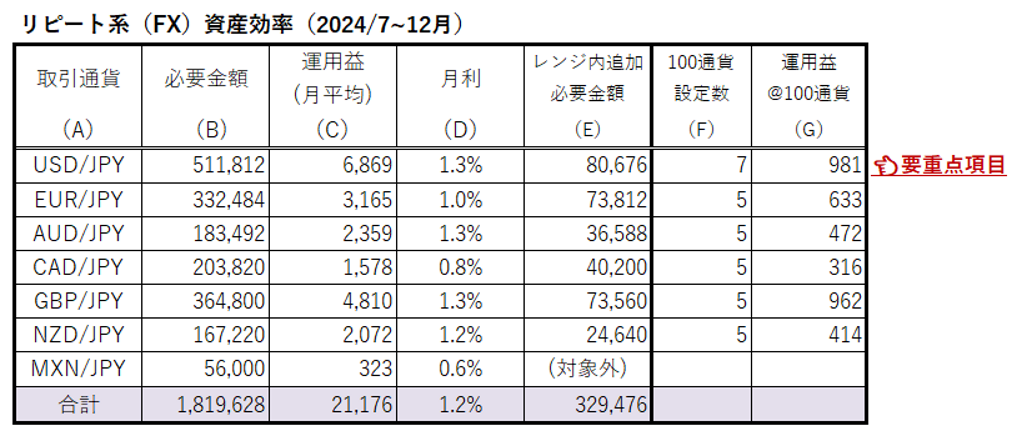

リピート系(FX)の取引通貨毎の月利および追加投資

これに対する考察と25年前半の運用方針としては、以下のようになります。

(考察)

- 運用実績(D列)に関し、USD/JPY、AUD/JPY、GBP/JPYに優先的に投資をしたい

- 運用益(C列)に関し、1円のレンジ内における100通貨当たりの設定数(F列)で割ると、USD/JPYが単位当たりの運用益(G列)が一番高いが、GBP/JPYとは大きな違いはない

- 追加設定するための必要金額(E列)に関し、GBP/JPYのほうがUSD/JPYより少ない金額となっているが、GBP/JPYはボラティリティが高く、レンジ外になるリスクがUSD/JPYと比べて高い

- USD/JPYは、基軸通貨であり、他通貨のベンチマークとしている

(運用方針)

- 25年前半はUSD/JPYの追加設定を優先とする

次回の検証は、25年後半の運用方針を決定する前の25年5月に実施したいと思います。

損出しについて

損出しについては、有効性が確認できていますので、今年も実施します。ルールについては下記となります。

- 損出しはいつ実施してもよいが、計算の簡易さから月初に行うのが望ましい

- 後半の損出し金額は、損出し後の確定利益が約20万円強となるように調整する

投資は自己責任でお願いします。