みなさんこんにちは。atabowsです。現在atabowsは、FXでスワップ系(高リスク、低リスク)及びFXとCFDでリピート系の投資を行っています。

2006年よりFXを始めてはや十数年、ようやく2022年から今の投資スタイルに落ち着きました。それぞれの投資方針やKPIについては別ブログにまとめています。

今回は、24年11月4日~11月8日のFX/CFD運用実績について報告します。

本稿の目的は下記となります。

- 今週の運用実績を軽く振り返っておきたい

- 運用実績が運用方針やKPI、月次報告に記載の方針に沿っているか確認したい

- 毎週の振り返りの中で運用方針との偏差を確認し、翌週の運用方針に反映する

FX投資の詳しい投資方針&KPIについては、こちらのリンクを参照してください。

atabowsの実際の設定内容については、こちらのリンクを参照してください。

スワップ系の投資方針については、こちらのリンクを参照してください。

リピート系(FX)の投資方針については、こちらのリンクを参照してください。

リピート系(CFD)の投資方針については、こちらのリンクを参照してください。

2024年後半(7~12月)の運用方針については、こちらのリンクを参照してください。

それでは、本稿の目次は下記となります。

運用実績(未使用率、運用益)

それでは、今週の運用実績を見ていきましょう。

atabowsは、スワップ系に関しては、ヒロセ通商、セントラル短資、外貨exで取引をしています。また、リピート系に関しては、FXは松井証券で、CFDは外貨exで取引をしています。

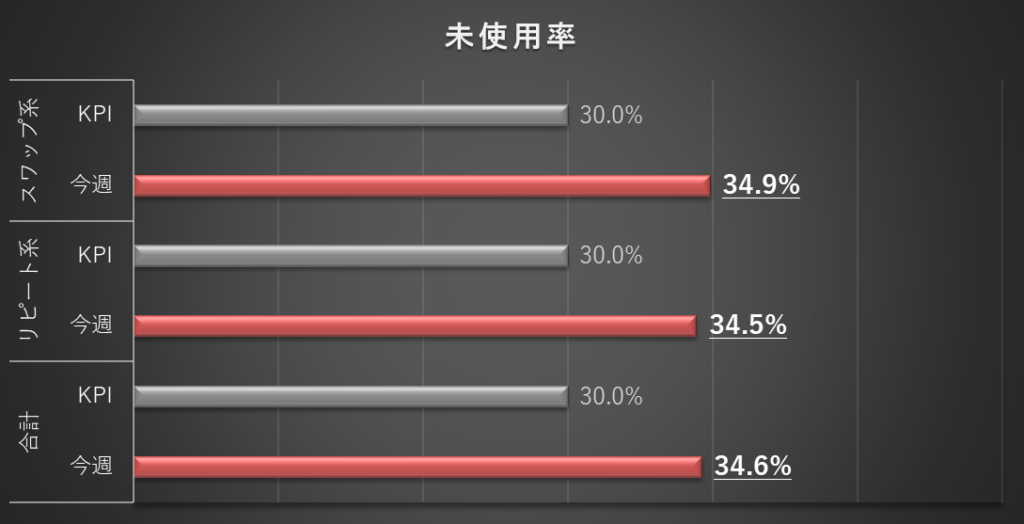

まず最初に、未使用率を確認しておきます。

スワップ系は34.9%、リピート系は34.5%、合計は34.6%といずれもKPIをクリアしています。

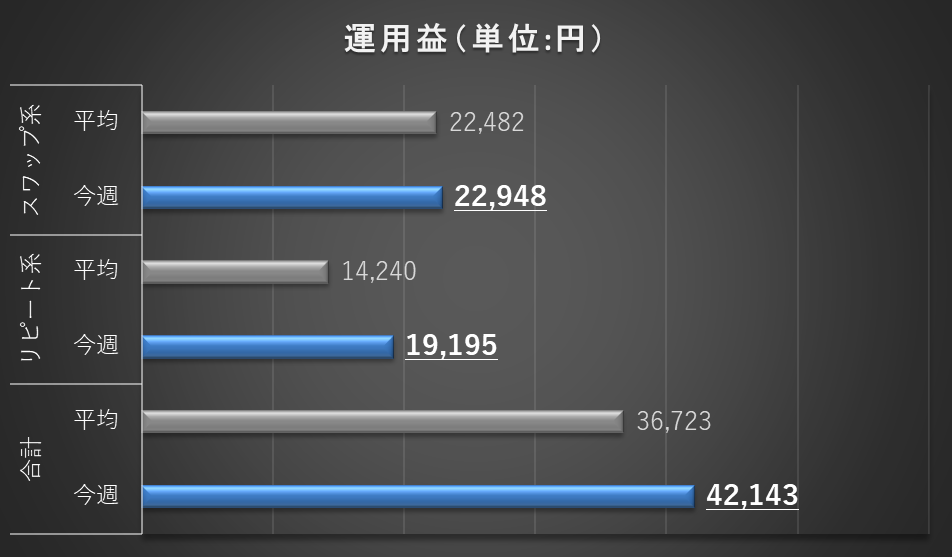

次に運用益です。今週のスワップ系とリピート系の合計運用益は、42,143円となりました。直近を含む4週平均と比べます。

スワップ系に関しては、直近4週平均比102%と、今週も安定した結果となりました。

リピート系に関しては、ここ最近低調でしたので、平均値が下がっていたということもありますが、今週も平均を大幅に上回る135%という結果となりました。

合計に関しては、115%と平均をアウトパフォームすることができました。週間利益の目安である32,000~42,000円*のレンジも若干ですが上振れする結果となりました。

*注記:運用益合計の目安は総資産に対して月利1.5~2.0%を週ベースに換算した金額となります。

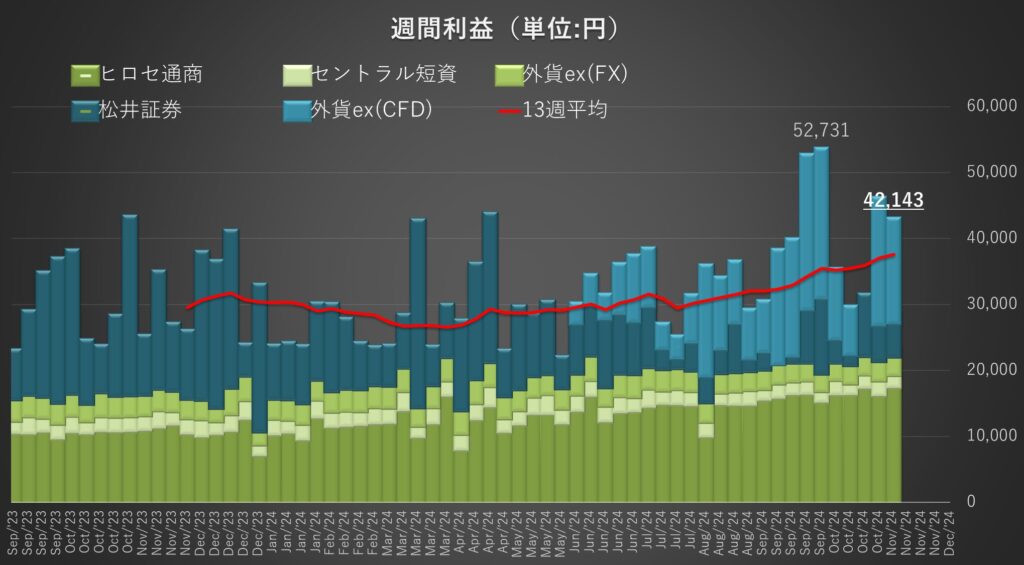

取引口座別の週間利益の推移を棒グラフに、直近3ヶ月(13週)の平均を折れ線グラフに表します。また、記載の金額は、今週の実績と過去最高時の運用益金額となります。

直近3ヶ月(13週)の平均に関しては、短期的には上下動(好不調)を繰り返しながらも、長期的には右肩上がりになっていくことを期待しています。

口座資産(評価損益、口座清算価値、総資産)

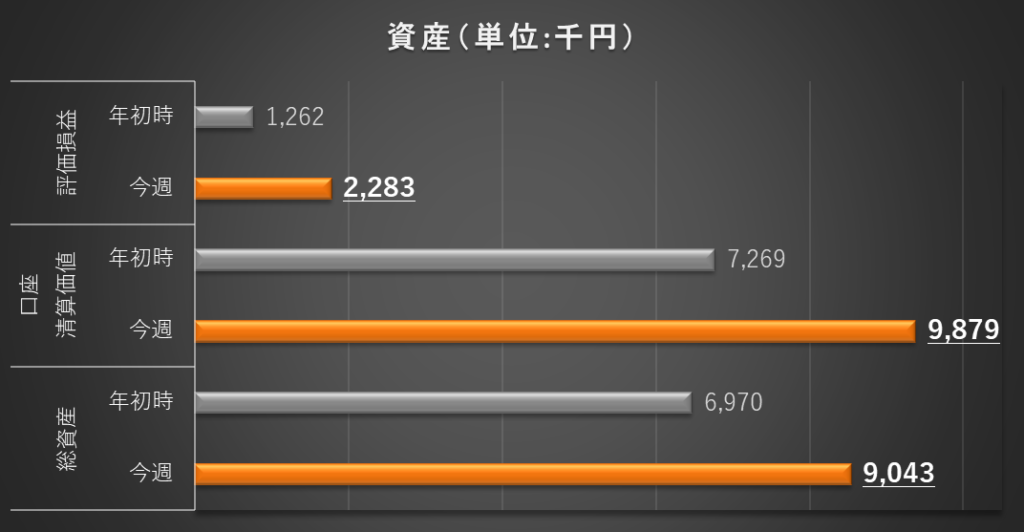

評価損益、口座清算価値、総資産も確認しておきます。こちらはある程度長いスパンで比較したいので2024年初時と比較します。

atabowsは、評価損益をはじめとする資産額はKPIの対象にしていませんが、やはりマイナス評価よりプラス評価の方が嬉しいですよね。取引会社毎の評価損益の内訳やプラスとなっている理由については、月次報告でまとめていきたいと思いますが、週次報告では評価損益の内訳を確認しておきたいと思います。

評価損益は、ヒロセ通商の未実現スワップポイントと、為替差損益の合計金額となります。集計時点における未実現スワップポイントは145万円でしたので、為替差損益はプラス83万円(228万円-145万円)となります。

但し、為替はコントロールできないですし、来週にはマイナスになるかもしれませんが、スワップポイントは着実に積みあがりますので、淡々と投資方針に従いながら継続運用していきたいと思います。

注記:総資産とは、口座資産と未実現スワップポイント(SWP)の合計を指します。ヒロセ通商の場合、SWPは毎日口座に反映されるのではなく、ポジションをクローズした場合、もしくはSWP振替を選択した場合にまとめて口座に反映されます。

リピート系(安定性の確認)

24年の運用利回りを見ると、総じてリピート系の利回りがスワップ系の利回りより低いことから、リピート系の運用利回りの改善を図るために考察していきたいと思います。

ここで、リピート系の取引が安定して運用益をあげるためには、下記の3点がポイントとなります。

- ボラティリティがある

- 1取引あたりの単位数量が多い

- 設定レンジ内にてレート(株価)が推移する

このうち、1.は相場次第で自身ではコントロールできません。2.は運用資金次第、ということになりますが、atabowsは運用方針で未使用率のKPIを規定していますので、それを守る必要があります。

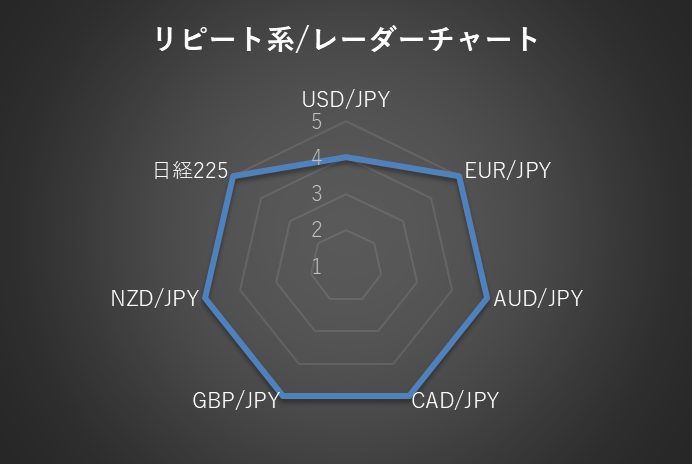

一方で、3.はレート(株価)が設定レンジ内、それもできるだけ中心部にあるほうが運用に安定感があるといえますし、状況を見ながら次にどこに優先的に投資資金を回せばよいかという目安にもなります。そこで、ここではリピート系の各取引においてレート(株価)がどのような状態にあるかをレーダーチャートの5段階評価にて確認してきたいと思います。

なお、それぞれの取引における評価基準は下表となります。評価4及び5であれば、最大限のパフォーマンスが発揮できる状態であり、評価3はUSD/JPYはパフォーマンスが50%に落ちるものの、他の取引に関してはパフォーマンスに問題はありません。但し、相場次第では、レンジから外れてしまうリスクを意識しなければなりません。評価1及び2は要対策となります。

| 取引名 | 評価5 | 評価4 | 評価3 | 評価2 | 評価1 |

|---|---|---|---|---|---|

| FX(USD/JPY) | 200通貨の中心50%内 | 200通貨のレンジ内 | 100通貨のレンジ内 | レンジ上抜け | レンジ下抜け |

| FX(それ以外) | 100通貨の中心50%内 | 100通貨の中心75%内 | 100通貨のレンジ内 | レンジ上抜け | レンジ下抜け |

| CFD(日経225) | 0.1枚の中心50%内 | 0.1枚の中心75%内 | 0.1枚のレンジ内 | レンジ上抜け | レンジ下抜け |

前置きが長くなりましたが、今週の状況を見てみましょう。

今週は、USD/JPYが評価4、それ以外はいずれも評価5となりました。USD/JPYは評価4ですが、200通貨のレンジ内ですので、全く心配はありません。来週の安定した成績を期待したいと思います。

まとめ

最後にまとめとして、今週の総括および翌週の方針です。

今週の総括

- 未使用率に関して、スワップ系は34.9%、リピート系は34.5%、合計は34.6%と、いずれもKPIをクリアしている

- 運用益に関して、合計は42,143円となり、目安のレンジ(32,000円~42,000円)を上回る結果となった

- 11月の累計運用益は45,328円となった

- リピート系に関して、USD/JPYは評価4、それ以外はいずれも評価5となった

翌週の方針

- スワップ系に関して、来週は追加購入は実施しない

- リピート系に関して、運用方針に従い設定の見直しを行う

注記:運用益合計の目安は総資産に対して月利1.5~2.0%を週ベースに換算した金額となります。

投資は自己責任でお願いします。