こんにちは、atabowsです。

日頃は、高リスク資産投資のカテゴリーにてFXのスワップ運用と、FX/CFDのリピート運用について投稿しています。

今回は、FX投資を中心に活動しているatabowsが、家族(特に娘yukaと息子haruta)に向けて、資産形成の基本と実践方法を提案します。専門的な話は省き、結論重視でわかりやすく伝えます。

本ブログは、以下の3部構成とします。

というわけで、今回は『家族のための投資術 ~導入編~』について報告します。

本稿の目次は下記となります。

- このブログの目的

- 資産形成って、なぜ必要なの?

- お金が貯まる仕組みを作ろう

- 口座を分けてみよう

- 資産の置き場所について考えてみよう

- アセットアロケーションを考えよう

- ポートフォリオを考えよう

- コア・サテライト戦略

- 目標金額はどれくらい?

- まとめ

このブログの目的

このブログは、家族、特にyukaとharutaに向けて記したものである。資産形成とは、将来の安心をつくるための準備であり、早いうちからその考え方と方法を知っておくことが望ましいと考える。

資産形成に関する情報は世の中に多く存在するが、ここでは専門的な理論や細かな制度の説明は省き、実践に役立つ内容に絞って伝えることとする。口調はやや柔らかめにしているが、内容は真剣である。

このブログの進め方としては、結論を先に述べる形式とし、必要に応じて理由や背景を補足する。読者が迷わず行動に移せるよう、構成はシンプルにしてある。

もし、今のatabowsが持っている知識を20代のうちに知っていたなら、もっと早く安心を得られていたと感じている。だからこそ、君たちには早いうちから知っておいてほしいと願う。

- 口調は少しくだけていますが、内容は真剣です

- 結論を先に伝え、細かい理由は必要に応じて補足(後日追記するかも・・・)

- 今のatabowsの知識を20代のうちに持っていたら…と本気で思うことを詰め込みました

- 実践してうまくいかなかったら…その時はゴメン!

では、一緒に考えていこう!

資産形成って、なぜ必要なの?

資産形成とは、単なる貯金や節約とは異なる。これは、将来の生活を支えるために、今のうちから計画的に資産を積み上げていく行動である。言い換えれば、「未来の自分に仕送りしておく」ようなものと考える。

この章では、資産形成がなぜ必要とされるのか、その背景を整理しておきたい。資産形成の目的は人によって異なるが、共通しているのは「将来の選択肢を広げるために、今から備える」という点である。

まず、年金制度だけでは老後の生活費を十分にまかなえない可能性がある。これは多くの人が直面する現実であり、特に若いうちから準備を始めることで、将来の不安を減らすことができる。

また、FIRE(Financial Independence, Retire Early)という考え方を目指す人もいる。これは、経済的に自立し、早期に仕事から離れて自由な時間を得るというライフスタイルである。FIREを目指すのであれば、より積極的な資産形成が求められる。

さらに、インフレの影響も見逃せない。物価が上がることで、預金の価値が目減りする。つまり、ただ貯めているだけでは、将来の購買力が落ちてしまう可能性がある。資産形成は、こうしたインフレリスクに備える手段でもある。

以上の理由から、資産形成は「今の生活を犠牲にするもの」ではなく、「未来の安心をつくるための投資」と捉えるべきである。

- 年金だけでは、老後の生活費が足りないかもしれない

- 早めに自由な時間を手に入れたい(FIRE*という考え方もあります)

- インフレでお金の価値が下がるから、預金だけでは守れない

- 資産形成は「今の生活を犠牲にするもの」ではなく、「未来の安心をつくるための投資」

お金が貯まる仕組みを作ろう

毎月のお金の流れを仕組み化しよう

資産形成を継続するためには、毎月の収入をどのように管理するかという「仕組みづくり」が重要である。単に思いつきで貯金するのではなく、一定のルールを設けて習慣化することが、長期的な成果につながると考える。

まず、毎月の給料を受け取ったら、使う前に一定割合を「貯める用」として先に取り分ける。これを「先取り資金」と呼ぶ。先取りした資金は、安全資産とリスク資産に分けて運用する。残った資金で生活を組み立てることで、無理なく資産形成が継続できる。

- 手取りの20%を「貯める用」に先に分ける(先取り資金)

- その中で、安全資産とリスク資産に分けて運用

- 残りのお金で生活する

- この流れを毎月繰り返す(先取り貯金の比率は生活実態にあわせて調整)

固定費を見直して、ムリなく貯める

また、生活費を削るよりも、毎月の固定費を見直す方が効果的である。通信費や保険料、住居費などは、一度見直すことで継続的な節約につながる。逆に、食費や趣味などの変動費を過度に削ると、ストレスが溜まり、衝動買いなどの悪影響を招く可能性がある。

我が家では、マイカーを保有せずカーシェアリングを利用している。これも固定費削減の一例であり、生活に支障がなければ十分な選択肢である。なお、yukaが最近運転免許を取得したため、運転技術の向上という観点では少し心が揺らいでいるが、現状ではこの選択が合理的であると考える。

- ローンやリボ払いは使わない(家を買うときは相談してね)

- 携帯電話は格安SIMで十分

- 保険は掛け捨て型で必要最低限に

- 食費や趣味は削りすぎない。ストレスがたまると逆効果

口座を分けてみよう

口座の種類

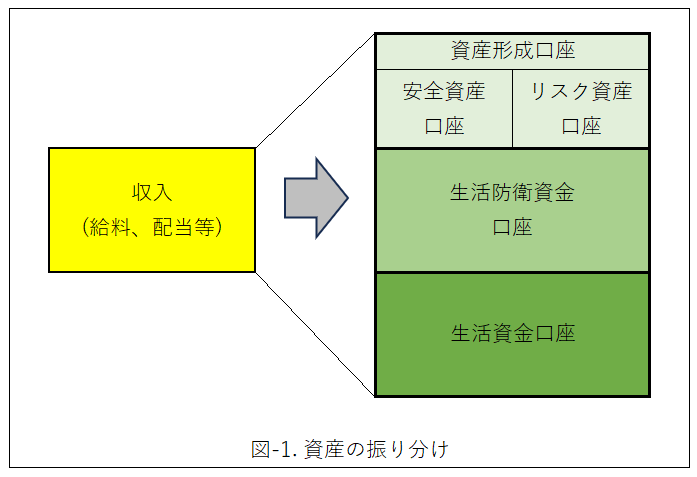

資産形成を始めるにあたって、まず整えておきたいのが「お金の置き場所」である。収入や貯蓄、投資など、目的ごとに口座を分けて管理することで、資金の流れが明確になり、無駄な支出や混乱を防ぐことができる。

この章では、生活資金・生活防衛資金・安全資産・リスク資産といった用途に応じた口座の使い分けについて整理する。口座を分けることは、資産形成の第一歩であり、将来的な運用の土台となる。

資産を振り分けたときのイメージは下記のようになる。

以下に、目的別の口座とそのポイントを箇条書きで整理する。

- 病気で働けなくなった場合等、万が一の時に当面の生活を維持するための資金を置いておく口座

- 資産形成の初期は楽天銀行の定期預金(1ヶ月もの)にて貯蓄していくのが良い(リンクはコチラ)

- 資産ポートフォリオの内、安全資産を置いておく口座

- 証券会社と連携している銀行、例えば楽天銀行と楽天証券、SBI証券とSBI銀行などの組み合わせが良い

- yuka&harutaは、既に2019年から投資を開始しているため、楽天銀行に口座開設済みにつき、生活防衛資金同様、同口座にて定期預金(1か月もの)、もしくは個人向け国債 変動金利型10年が良い

- リスク資産を運用するための口座で証券会社に開設する

- yuka&harutaは、既に2019年から投資を開始しているため、楽天銀行&楽天証券に口座開設済みにつき、これを活用

- 楽天銀行でクレジットカードを作っておく(デビットカードでは決済できない場合もあるため)

資産の置き場所について考えてみよう

前章では、資金の目的ごとに口座を分けることの重要性について述べた。ここではさらに一歩進めて、それぞれの資金を「どこに、どのように置いておくか」について考えていく。

資産形成においては、単にお金を貯めるだけでなく、その置き場所や運用方法によって効率が大きく変わる。特に、生活費・生活防衛資金・安全資産・リスク資産の4つの区分に分けて管理することが、資産全体の健全性を保つうえで有効である。

生活費は日々の支出に使う資金であり、流動性が求められるため、普通預金口座に置くのが基本である。一方、生活防衛資金は「いざというとき」に備える資金であり、定期預金などで確実に保管しておくことが望ましい。

安全資産とリスク資産については、資産運用の目的やリスク許容度に応じて適切に配分する必要がある。安全資産は元本保証があるものに、リスク資産は値動きのある金融商品に振り分ける。

生活費と生活防衛資金の置き場所

- 生活費は給料口座に置いておく。以下に述べる積立金を別口座に先に移し、残ったお金で生活を組み立てる

- 生活防衛資金は年齢や家族構成、仕事の状況等、いわゆる属性によるが、独身、実家暮らし、会社員であれば、必要生活費の半年分を目標に積み立てていく(生活費が200万円/年であれば100万円をひとまずの目標にする)

- 年齢が上がる(30代になった)、結婚した、子供が出来た、自営業になった等属性が変わった時点で生活防衛資金額は見直すこと

- 給料を受け取ったら、手取り給料の10~30%程度(実家暮らしの場合は30%、一人暮らしの場合は10~20%が目安)を生活防衛資金と資産形成資金に移す。つまり、給料が入ったら使う前に20%程を先に取り分けてしまう。会社によっては複数の口座に給料を振り分けてくれるのでこの制度を利用するのが望ましい。ボーナスがあればそれも含めて手取り金額に対して拠出比率を考える

- 生活費は普通預金、生活防衛資金は定期預金(但し1ヶ月満期等の短期決済ものを毎月継続する)として置いておく

- 当然給料の内、積立金への比率を高くすれば、運用資産は大きくなるが前章で触れたとおり今しかできない経験、資格取得のための勉強代等の自己投資とのバランスを考えながら積立金額を決める必要がある

安全資産の置き場所と運用方法

次に安全資産の置き場所と運用方法について考えたい。生活防衛資金を除く安全資産の置き場所と運用方法は下記の2点をおすすめします。

- 給料口座 = 生活資金を置いておく銀行(ソニー銀行)で定期預金(ある一定以上の預金残高があればATMや振込手数料が優遇されるため)

- 証券口座経由で個人向け国債 変動金利型10年の購入

資産形成を始めたばかりの20代であれば、1ヶ月満期の定期預金で十分でしょう。

リスク資産の置き場所と運用方法

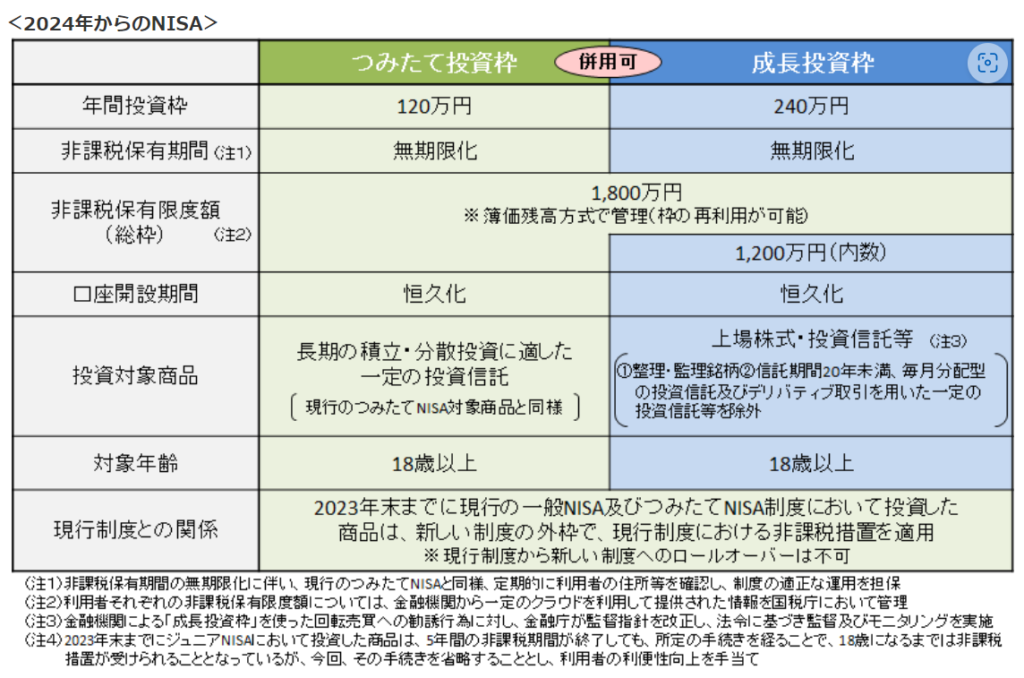

安全資産の置き場所と運用方法を決めたら、次はリスク資産の置き場所と運用方法について考えます。リスク資産の置き場所と運用にあたっては、国の制度を積極的に利用しましょう。まずは国の制度とそれを踏まえたリスク資産の置き場所について考えましょう。

- NISAは優先的に活用すべき制度

- NISAには「つみたて投資枠」と「成長投資枠」があるが、初級編としては、どちらも同じ商品を毎月定額で積み立てる

- 積み立てる商品は世界中の主な株式市場に上場する企業の株式から構成される株価指数に連動した商品である「eMAXIS Slim 全世界株式 オール・カントリー」、通称オルカンとする

- ここ数年のパフォーマンスの高さから、オルカンではなく「eMAXIS Slim 米国株式 S&P500」を推す声も多いが、yuka&harutaの資産運用は30年以上続くことから、自動的に全世界の中で優れた企業に投資をしてくれるオルカンを推しとする

出展:金融庁

- iDECOは年金制度の一部

- 自営業もしくは会社員であっても確定拠出年金制度がない場合は積極的に活用する

- 但し、引き出し出来るのは60歳以降につき、優先はいつでも引き出しが可能なNISAとする

出展:moneiro

これで、それぞれのお金の置き場所についてなんとなくイメージがついたと思いますので、次にそれぞれの口座にどれくらいの資産を入れていくか、考えていきましょう。

- 資産は「生活費」「生活防衛資金」「安全資産」「リスク資産」の4区分に分けて管理することが望ましい

- 生活費は普通預金口座に置き、日々の支出に備える。生活防衛資金は定期預金などで確実に保管する

- 生活防衛資金は、属性(年齢・家族構成・職業)に応じて半年分の生活費を目安に積み立てる。状況が変われば見直す

- 給料の10〜30%を生活防衛資金と資産形成資金に先取りして振り分ける。会社の給与分割制度があれば活用する

- 安全資産はソニー銀行の定期預金または個人向け国債(変動金利型10年)で運用する。20代は1ヶ月満期の定期預金で十分

- リスク資産はNISAとiDECOを活用する。NISAは「eMAXIS Slim 全世界株式(オルカン)」を毎月積立するのが基本方針

- オルカンは世界分散型で長期運用に適している。S&P500も選択肢だが、30年以上の運用を前提とするならオルカンを推奨

- iDECOは年金制度の一部であり、確定拠出年金制度がない自営業・会社員は積極的に活用する。ただし引き出しは60歳以降

アセットアロケーションを考えよう

アセットアロケーションってなに?

資産形成においては、資産をどのような種類(アセット)にどのような比率(アロケーション)で配分するかという「大枠の設計図」が必要となる。この大枠の設計図のことを「アセットアロケーション」と呼ぶ。アセットアロケーションは、資産の目的やリスク許容度に応じて、安全資産とリスク資産に分けて管理するための考え方である。

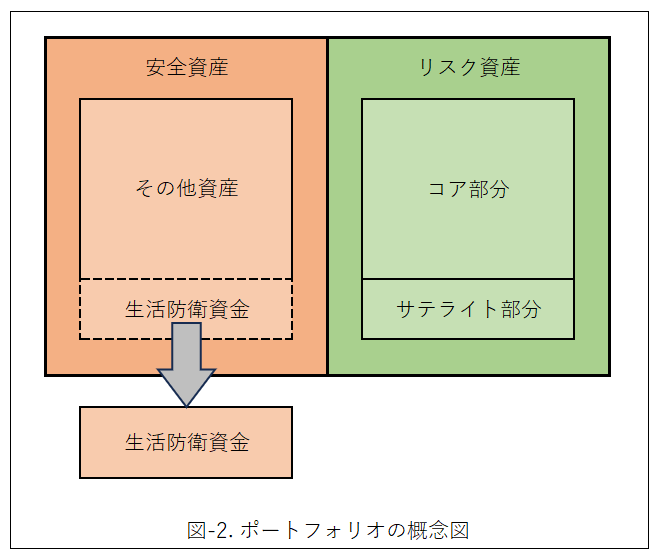

このアセットアロケーションの概念を図に表すと下記のようになる。

- 安全資産とは、元本が保証されている資産のことを指す

- 安全資産は、生活防衛資金とそれ以外の安全資産に分類される

- 生活防衛資金は、資産取崩し期に至るまでには安全資産から外だしとすることが望ましいが、資産形成期においては、資金運用効率を上げるため、安全資産の一部として考えて運用計画を立てる

- その他の安全資産の置き場所としては、(1)銀行の定期預金、(2)変動10年国債、のどちらかが良い。但し、同一銀行への預金額は預金保険制度の上限である1,000万円以内とする

- リスク資産とは、元本が保証されていない資産のことを指す

- リスク資産は、コア部分とサテライト部分に分類されるが、サテライト部分は必ずしも必要なものではない(特に資産形成の目的が老後資金の足しということであれば必要ない)

アセットアロケーションの比率

資産形成を開始するにあたっては、安全資産とリスク資産の比率をあらかじめ定めておくことが重要である。この比率は、年齢や生活状況、資産形成の目的によって変化するものであり、柔軟に見直すことが求められる。

atabows自身は、老後資金の取り崩しを開始する時点、すなわち65歳時点(現時点では年金受給開始は65歳)において、

「安全資産」:「リスク資産」= 50%:50%

という比率を目標アセットアロケーションとして設定している。

ただし、現時点での比率は約40%:60%と、少しリスク資産が高い比率となっている(今後50%:50%に寄せていくかは資産の総額や安全資産の必要額によって変えることも検討中)。

ただし、一般的には若年層ほど人的資本が高く、仮に運用で損失が出たとしても、労働による収入で回復できる可能性が高いため、リスク資産の比率を高めることが合理的であるとされる。

具体的には、生活防衛資金が目標額に達するまでは、以下のような比率で資産を振り分けることが許容されると考える。

「安全資産」:「リスク資産」= 40%(または30%) :60%(または70%)

たとえば、手取りが30万円/月である場合、20%にあたる6万円を資産形成に回すとする。そのうち、2.4万円を生活防衛資金(安全資産)に、残りの3.6万円をリスク資産に投資するという配分が一例となる。

このように、資産形成の初期段階では、リスク資産の比率を高めることで運用効率を上げつつ、生活防衛資金の確保を優先する設計が望ましいとする。

- アセットアロケーションとは、資産を目的やリスク許容度に応じて安全資産とリスク資産に配分する設計図である

- 安全資産は元本保証がある資産(定期預金・国債など)で、生活防衛資金とそれ以外に分けて管理する。資産形成期では生活防衛資金も安全資産に含めて運用する

- リスク資産は元本保証がない資産(株式・投資信託など)で、コア資産とサテライト資産に分ける。老後資金目的ならサテライトは不要

- 若年層は人的資本が高いため、リスク資産の比率を高めることが合理的とされる

- 生活防衛資金が未達の場合は「安全資産:リスク資産=30〜40%:60〜70%」の配分も許容される

ポートフォリオを考えよう

前の章で、アセットアロケーションは「大枠の設計図」であると述べたけれど、これに基づき具体的な金融商品や銘柄をどう組み合わせるかという「具体的な商品の集まり」を「ポートフォリオ」と呼ぶ。

アセットアロケーションが「安全資産:リスク資産=50%:50%」といった「戦略」だとすれば、ポートフォリオは「安全資産の50%に『ソニー銀行の定期預金』と『変動10年国債』を入れ、リスク資産の50%には『オルカン』を積み立てる」といった「実行計画と実績」を指す。

その他の商品については、次のブログ”家族のための投資術 ~リスク資産を理解したうえで取引方針を作成しよう~“で具体的に紹介していきたいと思うが、ポートフォリオを管理する上で重要なのが、定期的な「リバランス」である。

リバランスとは

運用開始後、リスク資産の株価が大きく上昇すると、目標としていた「安全資産:リスク資産=50%:50%」の比率が「40%:60%」のように崩れてしまうことがある。この崩れた比率を、「リスク資産の一部を売却して安全資産に回す」などして、「元の目標比率」に戻す作業を「リバランス」と呼ぶ。 リバランスは、リスクを取りすぎないようにコントロールする大切な作業であり、「戦略(アセットアロケーション)を維持するための手段」と理解しておこう。

ポートフォリオは、「アセットアロケーションという戦略」に沿って「具体的な金融商品を選択し、組み合わせたもの」であり、「リバランスという管理」を通して目標達成へと導かれる。

この説明は教科書的な回答としてはその通りではあるが、今回、君たちには『若いうちはリバランスにはこだわらずに、リスク資産をルールに則り、積み上げていくこと』を推奨したいと思う。

そのための戦略が次の章のコア・サテライト戦略となる。

コア・サテライト戦略

前の章で、リスク資産はコア(核)とサテライト(衛星)に分かれるって話をした。資産形成を続けるうえで、この「コア・サテライト戦略」の考え方を知っておくと、迷わず進められるから、しっかり理解しておこう。

コア・サテライト戦略ってなに?

これは、自分の持っているお金を「絶対崩しちゃいけない土台」と「ちょっと遊んでみる部分」の2つに分けて運用するやり方で、特徴は以下のとおり。

- コア(Core):

- 目的:資産全体の土台。市場が平均的に成長する分だけのリターン(リターンを確実にもらうこと)を狙っていく。

- 特徴:リスクは低め、コストも安め。長期でコツコツ積み立てるのにぴったりな商品で固める。ここが一番大事で、絶対に手を抜いちゃいけない部分。

- サテライト(Satellite):

- 目的:コアで得られるリターンに加えて、平均以上の大きなリターンを狙っていくこと。

- 特徴:リスクは高め、当たれば大きいかもしれない商品や、特定のテーマに絞った投資をする。これは本来、「無くなっても困らない余裕資金」でやるもの。必須ではない。

『これは本来、「無くなっても困らない余裕資金」でやるもの。必須ではない』というのが教科書的な回答ではあるが、せっかく多少なりとも投資に興味を持ったのであれば、人的資本があるうちにサテライト部分を試してみない?というのがatabowsからの提案。多少なりとも興味を持ったのならば是非、こちらのリンク “家族のための投資術 ~リスク資産を理解したうえで取引方針を作成しよう~” を参照して。投資の沼へようこそ!!

目標金額はどれくらい?

資産形成において、最終的にどれくらいの金額を目指すべきかという「目標設定」は、計画を立てるうえで重要な指針となる。もちろん、必要な金額は人それぞれであり、生活スタイルや家族構成、働き方によって大きく異なる。したがって、ここで示す金額はあくまで一例であり、参考値として捉えるべきである。

atabows自身の目標としては、65歳時点で安全資産とリスク資産をそれぞれ50%ずつ保有し、夫婦2人分で合計5,000万円の資産を確保することを目指している。この金額は、老後の生活を安定的に維持するための目安であり、子どもたちの生活費や相続を前提としたものではない。

yukaとharutaには、遺産相続を当てにするのではなく、自分自身の生活資金は自分で準備するという前提で資産形成を進めてほしい。だからこそ、早いうちから自分の目標を持ち、自分の力で積み上げていくことが大切である。

なお、インフレの影響を考慮すると、40年後には現在の5,000万円が同じ価値を持っているとは限らない。したがって、単身者であれば4,000万円、夫婦であれば5,000〜6,000万円を目標とするのが現実的であると考える。

FIREを目指す場合は、老後資金とは別軸で資産形成を進める必要がある。その場合は、自分自身でライフプランを練り、必要な金額を逆算していくことが求められる。本章ではFIREの詳細には触れないが、目指す人は別途検討してほしい。

- インフレを考慮すると、将来的な価値の目減りが予想されるため、単身者であれば4,000万円、夫婦であれば5,000〜6,000万円の資産形成を目指すことが現実的である

- FIREを目指す場合は、老後資金とは別に資産形成を進める必要がある。その場合は、自らライフプランを立て、必要資金を逆算して計画することが求められる

まとめ

資産形成とは、単にお金を貯める行為ではなく、将来の安心と選択肢を広げるための準備である。これまでの章で述べてきたように、収入の使い方、資産の置き場所、運用の考え方などを体系的に整理することで、無理なく継続できる仕組みを構築することが可能となる。

ただし、資産形成ばかりに意識を向けすぎて、今しかできない経験や学びを犠牲にすることは本意ではない。人生は一度きりであり、「今を楽しむこと」と「将来に備えること」の両立が重要であると考える。

資産形成は長期戦である。焦らず、しかし着実に積み重ねていくことが、最終的な成果につながる。このブログが、君たちの生活設計の一助となれば幸いである。

- 給料の20%を先取りして資産形成に回す

- その中で、安全資産30〜50%、リスク資産50〜70%に分ける

- 固定費を見直して、生活レベルを落とさずに貯める

- NISAでオルカンを積立。余裕があればiDECOも活用

- 目標は単身4,000万円、夫婦で5〜6,000万円

- そして何より、若いうちにしかできない経験も大切に

人生は「一期一会」である。投資は自己責任であることも忘れずに。

投資は自己責任でお願いします。